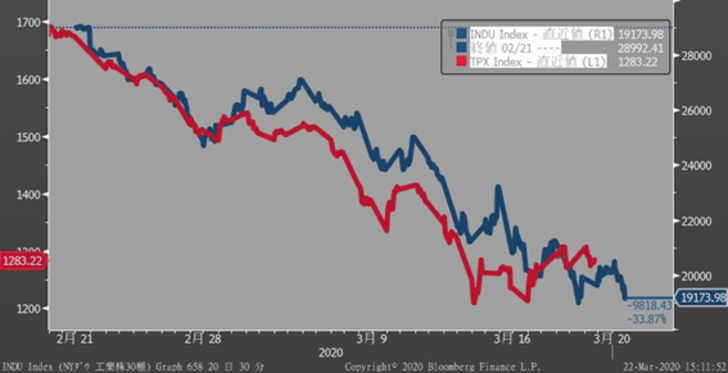

先週のマーケット展望では、さすがに底入れになるだろうと述べたが、果たしてその通りとなった。NYダウ平均の週間下落率は17%を超え、リーマン・ショック直後の2008年10月以来の大きな下げを記録したが、日経平均の週間下落率は5%にとどまった。TOPIXに至っては6週ぶりに上昇に転じた。

TOPIXは先行して下げてきて、一足早くWボトムをつけたように見える。日本株はほぼ底値に達したので、ダウ平均が1000ドル単位で暴落を繰り返しても、それに付き合って下げるということがなくなった。自律反発が近づいていると思う。自律反発というのがいちばん心強いシグナルだ。こういう相場では行くところまで行かないとダメである。FEDが利下げしたからとか日銀がETFを買ったからとか、そういう人為的な材料で下げ止まるのではなく、「自律」というのは自然のリズム、市場が自ずと底値に達したと判断して下げ止まるのだ。そういう水準になってきたと思う。

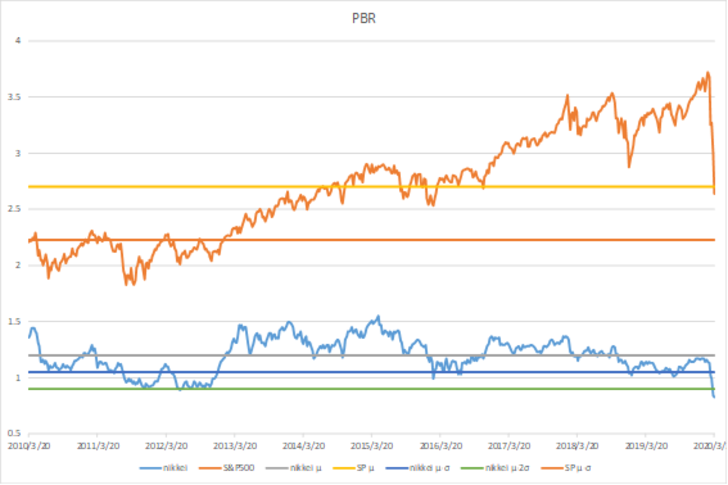

こういう相場はもう理屈じゃない、とずっと言ってきたが、それでもやはり理屈の部分は残っている。米国株は割高だったバリュエーションが調整されて過去平均に戻っただけである。

もともと低評価だった日本株がそれにまともに付き合って下げたので、今度は理屈で説明できないくらい割安な水準まで下がってしまった。バブルで上げるときも、パニックで売られて下げるときも、日本株はまっとうなバリュエーションが機能しない。それでも異常値は異常値だからさすがに下げ渋ってきているのだろう。

ただ逆に言えば、米国株には下げ余地がある。そこが怖いところだ。

ただ、先週後半は少し相場が落ち着いてきたように思われる。米国株は相変わらず暴落しているが、米国債や金などの安全資産が買われた。一時はこれら安全資産まで売られる「換金売り」「Cash is King」というような状況だった。それに比べれば、少しはましになった。VIXも高止まりだが最高値を更新してはいない。

市場の値動きも、調整が最終局面に近づいているような兆候が出ている。NT倍率の急低下などがわかりやすい例だが、ポジションのアンワインドが一気に出ているようだ。2007年のクオンツ・ショックを彷彿とさせるような動きだ。当時はGSのグローバル・アルファのアンワインドが世界的なドミノ倒しを誘ったが、今回の震源地は(あくまで噂だが)ブリッジウォーター・アソシエイツ発だという見方もある。いずれにせよ、ヘッジファンドの壮絶な「ぶん投げ」が巻き起こっている。先週末のNY市場の出来高が異常に多いのはこの日が「クアドラプル・ウィッチング」だったからだが、一部にはポジションのアンワインドが含まれていただろう。セリング・クライマックスだった可能性が高い。

欧米の主要都市で外出禁止の措置がとられ、経済活動はほぼ「停止状態」に近い。経済にとっては、もうこれ以上酷い状況はあまり想定できない。米国の大型景気対策について、トランプ政権と議会の合意が近いと報じられている。23日にも法案が採決されるとのこと。ここからは悪材料よりも政府の対策などの材料に反応する段階に入ると思う。

なお、Bloombergによれば、カール・アイカーン氏、ウォーレン・バフェット氏、ビル・アックマン氏ら錚々たる投資家が「一生に一度の大バーゲン」と株式の購入に動いていると伝えている。

今週の予想レンジは1万6000円~1万8000円とする。