・日本の金融機関に対する国際機関FATFによるマネーロンダリング(不正な資金洗浄)対策の検査が本格化する。早ければ来週にも、実地審査に入る金融機関などの詳細が示されるとみられる。

・日本の金融機関は、マネロン対策では過去3回の検査では散々な評価を受けている。今回も厳しい指摘を受ければ、日本の金融機関が海外と取引をする際に不利になりかねない。

・世界でマネロンされている資金は年間200兆円規模に上る。海外の金融機関は、過去累計で2兆円もの罰金等を科せられており、今年は過去最高額になる可能性。日本では大問題は発生しなそうだが、個別機関への罰金もあり得る上、株価への影響も大。当面、業界のニュースフローには注意が必要。

マネロンが金融機関に与える影響は深刻に

日本の金融機関に対するアンチ・マネーロンダリング(AML、資金洗浄防止)体制の審査が今年行われている。審査するのは、金融活動作業部会FATF(Financial Action Task Force on Money Laundering、「ファトフ」と呼ばれる)と呼ばれる国際団体である。秋にはいくつかの金融機関に審査団が訪問するとされていたため、月内、早ければ来週にも、どの金融機関に入検するか、などの詳細が明らかになるとみられる。

たかがコンプライアンス・チェックとあなどれないのがこのAML問題である。世界でマネロンされている資金は、年間で、世界のGDPの2~5%、200兆円規模に上るとされている(国連等の試算)。

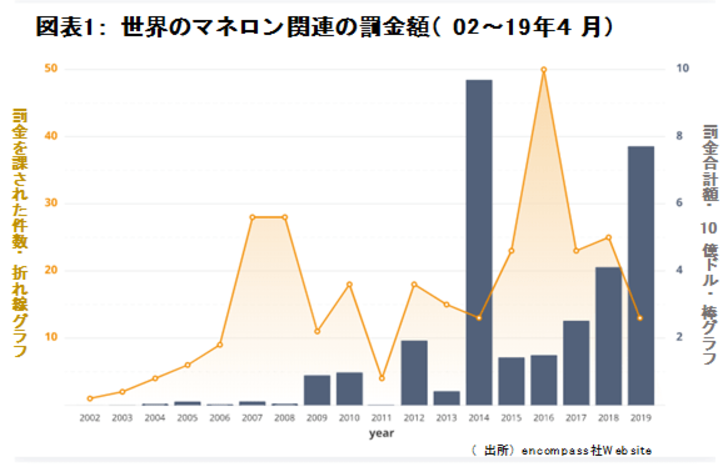

その中心にいるのが金融機関である。世界の金融機関は、この問題に関連した違反で、2008年以降累計で約2兆円もの罰金等を科せられている。しかも、罰金は近年増加傾向にあり、今年は過去最高を記録する勢いとなっている(図表1)。

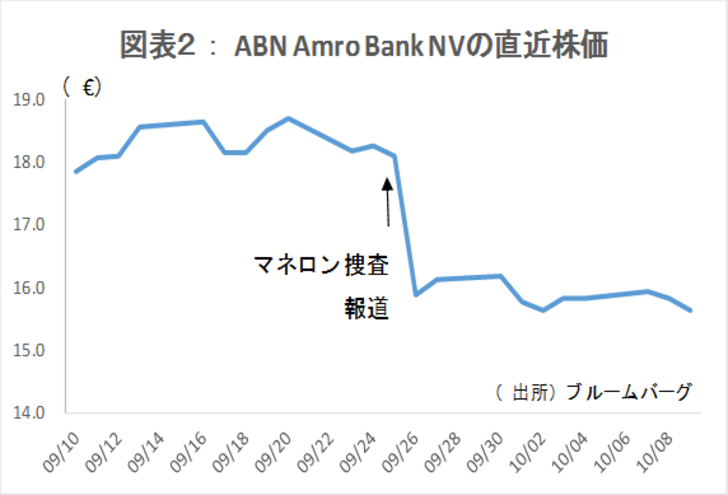

最近では、9/26に、オランダ最大の金融機関ABN Amroが自国の検察当局に捜査を受けたと報じられた。このケースでは、「顧客の詳細を把握しておらず、異常な取引を報告が遅すぎる」などと指摘されたが、直接マネロンに関わっていたと断じられたわけではない。にもかかわらず、巨額の罰金のリスクなどが嫌気され、株価は1日で10%以上下落した(図表2)。

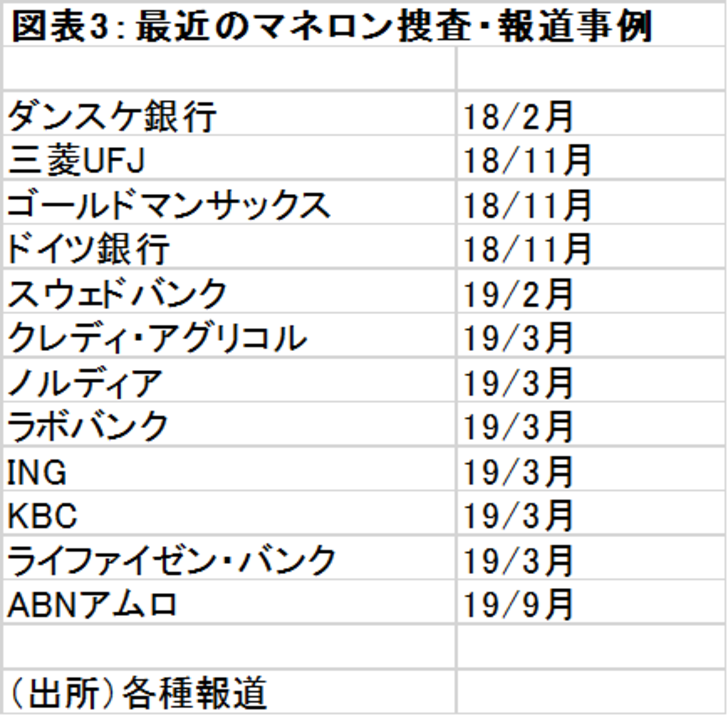

その他にも、昨年は、デンマーク最大のダンスケ銀行が2,000億ユーロ(約24兆円)ものマネロンに関わったとして摘発された。疑惑の中心となったエストニアの元部門長は、先月行方不明になったのち、遺体で発見された。今年に入ってからもロシア関連の資金の流れを巡り、欧州で多くの銀行に捜査が入っている(図表3)。こうしたマネロン事件の殆どの場合、捜査が報じられた後に株価が大きく下落している。

課題が多い日本のマネロン対策とその影響

日本でも、金融機関から、国家公安委員会・警察庁に届けられた「疑わしい取引」の件数は、昨年1年間で41.7万件と、過去9年で倍増した。背景には、金融機関の牽制機能が充実してきたことがある。

しかし、国際的なマネロン対策審査では、日本はこれまで散々な評価を受けている。FATFによる検査は、過去3回行われているが、08年10月に示された直近の審査では、40項目のうち26項目でNGとなった。法人の実質支配確認などがダメ出しをされた項目だが、その後も不備が目立ったことから、14年のFATFの定期会合では、日本は名指しで不備を指摘された。

今回のFATF審査団は、実際にいくつかの金融機関を訪問し、ヒアリングを行う。オンサイト先が体制不備を指摘され、審査にパスしなければどうなるか。FATFに法的制約はない。しかし、各国でマネロンの追及が厳しくなる中では、外銀が邦銀との取引に条件を課すようになる可能性も否定できない。

しかも、個別機関については、罰金が科せられることもあり得る。何か問題が明らかになれば、個別機関の株価にも影響が出るだろう。審査は、各業態の代表的な機関に入検する可能性が高く、当面はこれらを中心に注意が必要である。