4日(現地)、英国の金融政策決定会合が終了し、27年ぶりとなる0.5ポイントの利上げが発表された。足元で9%を超えるインフレ率に対応するためだ。5日にはインド準備銀行も0.5ポイントの利上げを発表した。ルピー安に対抗するためとしている。

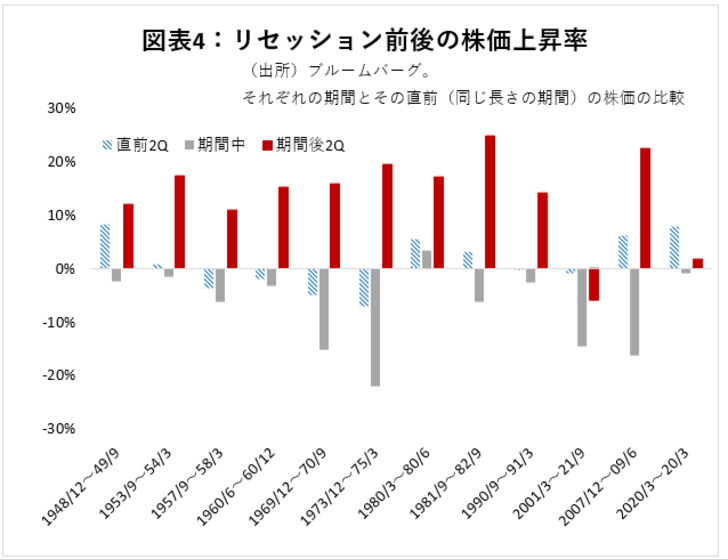

今年に入り、アジアの一部とロシアを除くほぼ全世界で利上げが行われた(図表1)。インフレ鎮圧と通貨防衛のため、ある程度景気を犠牲にするスタンスだ。

現在の金融環境は異例中の異例。高インフレは短期的だが強烈に生活を圧迫

足元のインフレは、世界的な活動停止からの巻き戻しと資源大国の軍事侵攻という極めて特殊な要因が重なったことが主因だ。これらが落ち着けば、沈静化に向かう確率がかなり高い。

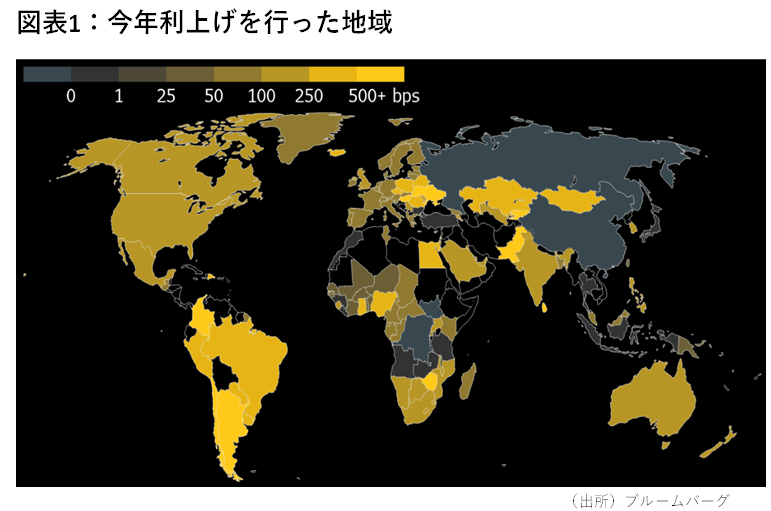

それでも消費者の不安は強く、中央銀行に対応を求める声は激しくなっている。ところが、例えば、米国のインフレ率と政策金利のギャップは過去最高となっており(図表2)、これが解消に向かわない場合、中央銀行への批判が増す可能性がある。

問題は、政策金利の効果は遅れてやってくることだ。足元で、利上げ効果が弱いと急かされつつ、やりすぎれば、効果が現れる半年から1年後には景気後退を招く。過去を見ると、殆どの場合インフレ率がピークアウトするのと同時かそれより前に利上げはストップし、こうしたラグがコントロールされてきた。しかし、例外的に1980年初頭と2000年頃には、利上げ終了がインフレ率の動きに若干遅れ(図表2の〇部分)、その後景気後退(リセッション)を招いた。今回は、インフレが急激でかつ特殊要因が多いだけに、当時以上に難しい舵取りが迫られるだろう。

今後の見通し:過度な楽観はまだ早い

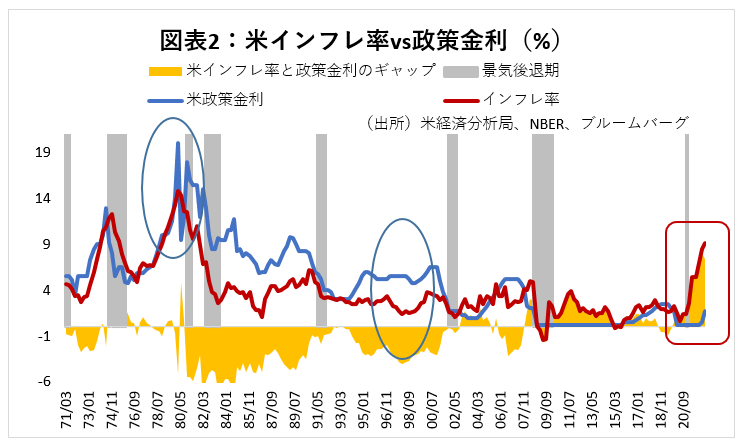

8月に入り、株式や債券の市場では、景気後退リスクは大きく遠のいたという見方が出始めている。しかし、米国の消費者のインフレ懸念は、収入の増加期待をかつてないほど上回っている(図表3)。米国の個人消費は、物価上昇の影響を除くと概ね横ばいとなっている。個人消費動向に楽観的になるのはまだ早いだろう。

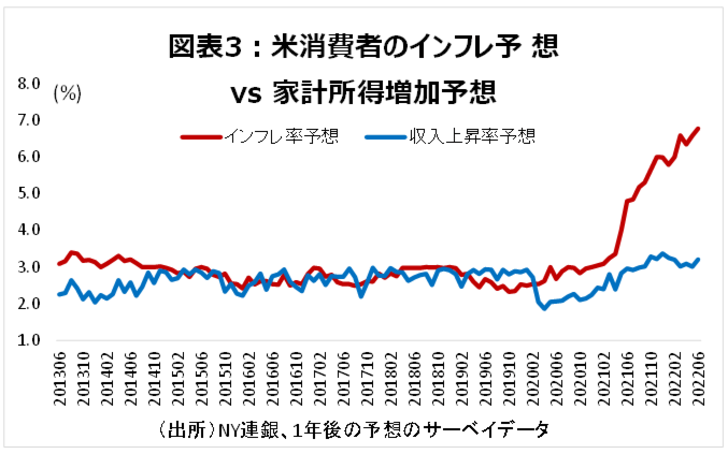

では、いつまで待つべきか。過去のリセッション前後の株価を見ると、最も大きく上昇するのは、リセッション直後である(図表4)。1946年以降の12回のリセッションで、その直後に株価が上昇しなかったのは1回(2001年)しかない。逆に、リセッション中の株価は、1回(1980年)を除きほぼ毎回、時として大幅に下落している。景気後退認定は、後付けで行われるので、リセッションの確定を待っていては遅すぎると思われるかもしれない。それでも、最大の機会はリセッション終盤以降だ。市場の行方に楽観的になるまで、あと1四半期程度、景気動向がより明確になるまで待っても遅くはないだろう。