ファンダメンタルズ支えなきゴルディロックス相場の賞味期限は3月中まで?

米国株が10月から昨年末にかけて大きく下落したのは、FRBが利上げを行い、資産縮小を継続したことが理由の1つであった。だが、そのFRBがもう利上げはしない、さらにブラードによると3月にも資産縮小を停止するという話まで出てきた。

これによってマーケットはゴルディロックス相場が再開しているが、果たしてそんなにうまくいくのだろうか。世界的に企業業績も経済指標も悪化している。ファンダメンタルズの支えがないまま、パウエルプットの期待だけで株が上がっている。

ネットデービスリサーチは、「景気が実際に改善しているのではなく、改善しているという期待だけだ」と指摘。そうした相場は一晩で変わる可能性がある。

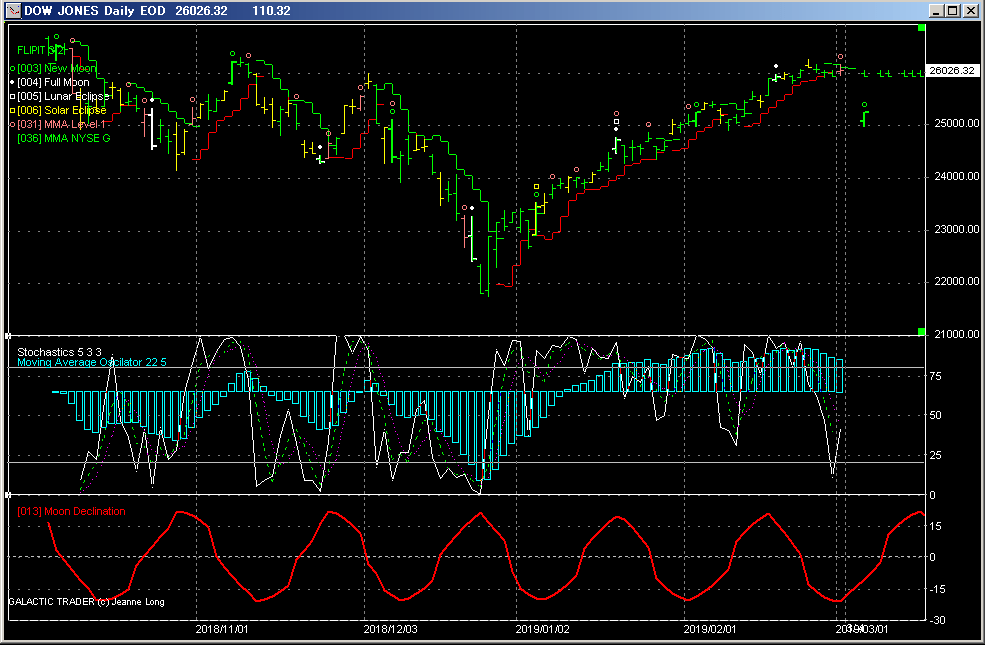

出所:Galactic Trader

ネッド・デービス・リサーチのアナリスト、ティム・ヘイズ、アヌープ・ナス両氏はリポートで、株式相場が「景気見通しの実際の改善というより期待によって押し上げられてきた」が、「債券利回りが上昇していないことなど、ファンダメンタルな支えがないことを示す兆候がある」と指摘した。

その一方でレイ・ダリオが態度を軟化させているのが興味深い。

米最大のヘッジファンド運用会社ブリッジウォーター・アソシエーツの創業者、レイ・ダリオ氏は、米国のリセッション(景気後退)確率が低下しているとの見方を示した。景気が減速し始め、米金融当局が成長にブレーキをかけることにより慎重になったとみられるためだと説明した。

ダリオ氏はリンクトインで、「相場が弱含み、米金融当局は今や景気とインフレが弱いとみているため、より緩和的なスタンスへとシフトした」とした上で、「米国が大統領選挙前にリセッション入りする予想確率を約35パーセントに引き下げた」と記述した。

ダリオ氏は約1年半前、2020年大統領選までに米国がリセッションに陥る確率を50%超との見方を示していた。米国の一時的な急成長が金融当局による厳しい反応を招くと予想した。

出所:ブルームバーグ2019年2月28日「ダリオ氏:米リセッションを以前ほど懸念せず-金融当局の姿勢転換で」

昨年秋以降からの株価急落局面において、レイ・ダリオはFRBに利上げを停止するようアドバイスしたと言われている。そのアドバイスの直後から、パウエル議長がハト派に転換した。

まさか自分がアドバイスしたからという訳ではなかろうが、FRBの政策が今回はうまくいくかもしれないとして、米大統領選前にリセッション入りする確率を35%に引き下げた。

しかし、筆者の周りのファンド勢の多くはこの相場の持続性について懐疑的である。相場の賞味期限はいつなのか見方は様々あろうが、米国株が9年半上げ続けてきたのが気になる。

ひょっとしたら高値恐怖症なのかもしれないが、相場はファーストイン、ファーストアウト。そうした発想がないと危機がある度に引っかかってしまう。ポジションを縮小するか、危ないところは入らない、それが相場信条である。

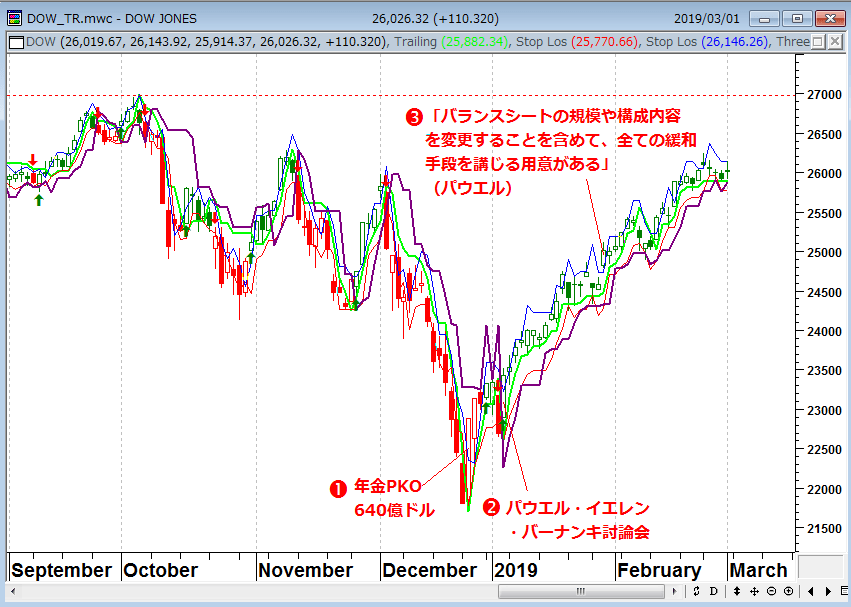

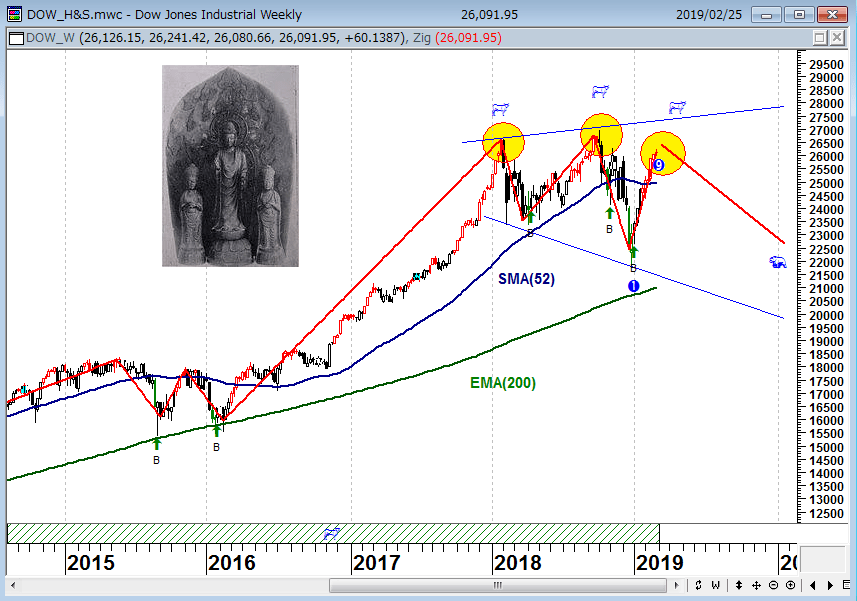

自作自演相場はこの3月に大きな転換点を迎えるか

前回のコラム「急激に切り返しているNYダウは三尊天井パターンか!?」で、「NYダウは三尊天井パターンか?」という疑念を指摘した。企業業績や景気指標が悪化しているのに、米国株は過去9週間、PKOと自社株買いだけで上げてきた。仮にNYダウが三尊天井パターンならば、この上昇はあと1~3週間以内に終了となるだろう。

●NYダウ(日足)と大統領の金融作業部会の動き

PKOと自社株買いで9週間上昇した米国株市場

●NYダウ(週足) 三尊天井パターンか?

米国はこれからリセッションに入ると思われる。イエレン前FRB議長が最も重視していたU6失業率(※)は既に反転しているからだ。

(※)U-6 unemployment rate(U-6失業率)

米労働省(DOL)が発表する6種類の失業率のうち最も広義のもののことで、国際労働機関(ILO)が定める全世界共通の失業率指標(U3失業率)における失業者に、「part-time workers(正社員になりたいがパートタイム就業しかできない人)」、「marginally attached workers(縁辺労働者:現在は職を探していないが以前就職活動し働く用意のある人)」、「discourage workers(職探しを完全に諦めた人)」等を加えた広義の失業者が、16歳以上の労働可能総人口数に占める割合で表され、失業をより広く全体的に捉えることができる。

●U-6 unemployment rate(U-6失業率)

相場が上げ止まれば、自作自演のバブル部分を削ぎ落とす下落が到来するだろう。自作自演相場はこの3月に大きな転換点を迎えると思われる。

陰鬱博士マーク・ファーバーは、

「エコノミストもファンドマネジャーも、当局が介入するほど良い政策であると常に考えている。財政・金融政策によるあらゆる実験と介入に、過誤がある可能性、副作用がある可能性、さらなる介入で過誤を招く可能性があることを、つい忘れしまう。この教訓を旧ソ連や毛沢東時代の中国にあった中央計画当局から学んでいるはずなのに…。

経済政策の決定権者は、まずは市場と資本主義制度に危害を加えないことからというお題目を何度も唱えているにもかかわらず、ほとんど何も処置をしないこと、ましてや何もしないことに抵抗を感じてしまう。

さらなる量的緩和・政府の消費景気・公的資金援助・新しい規制・移転支出・マイナス金利による、あからさまな富の没収をしたいという気持ちを抑え難いのだ」

と指摘している。

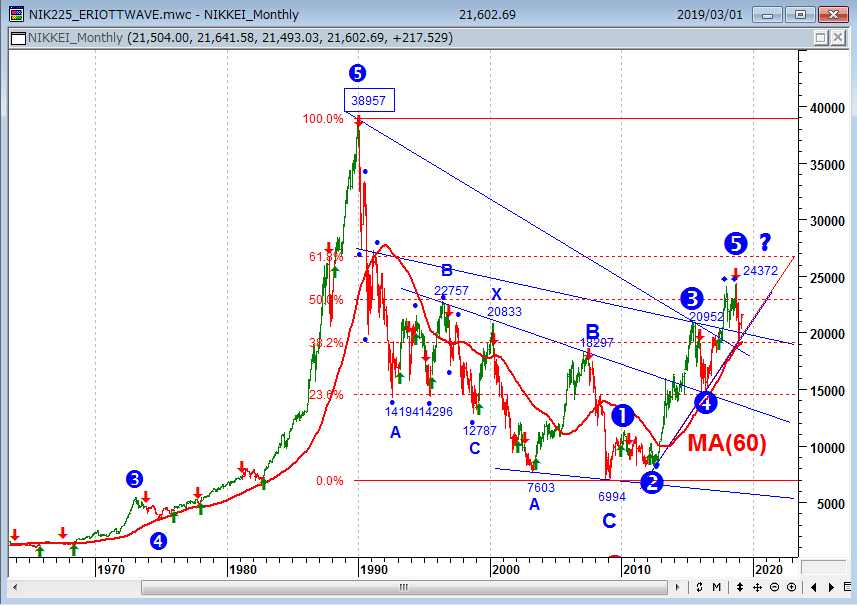

国家が過剰に株式相場に介入(PKO)すればどうなるか?それはもう日経平均で答えが出ている。<値幅調整>を止めたことにより、<日柄調整>の相場が延々と続くのである。

●日経平均の月足と波動カウント

石原順の注目銘柄

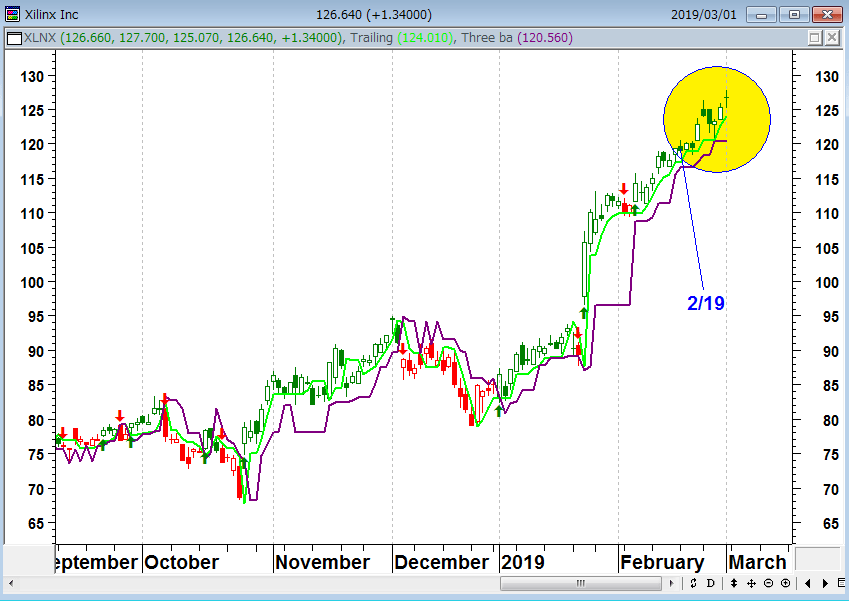

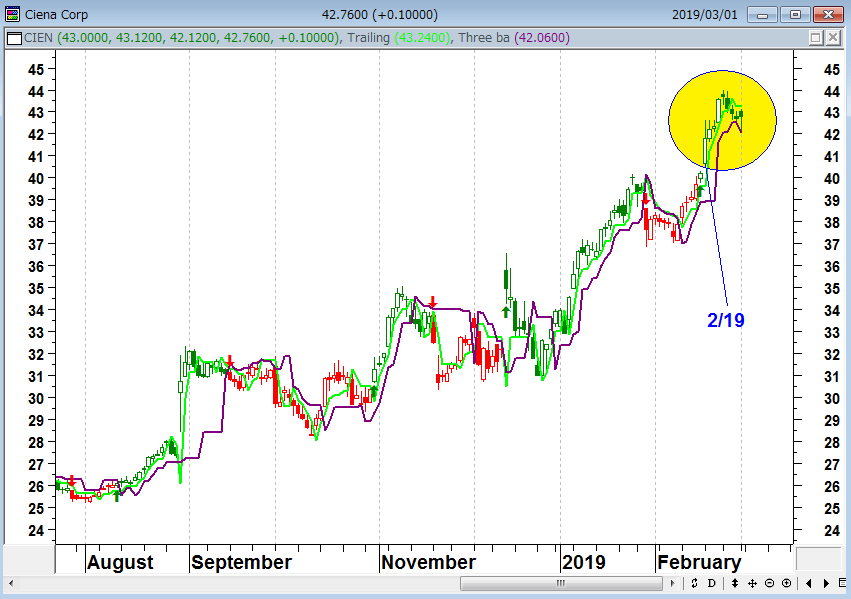

2月19日のコラム「急激に切り返しているNYダウは三尊天井パターンか!?」で、<短期ディーリング銘柄>としてザイリンクスとシエナを取り上げたが、この2銘柄の買い戦略はうまくワークした。今後もこの2銘柄を、トレンド5銘柄に追加してウォッチしていきたい。

ザイリンクス(ティッカーシンボル:XLNX):<短期ディーリング銘柄>

出所:筆者作成

シエナ(ティッカーシンボル:CIEN):<短期ディーリング銘柄>

出所:筆者作成

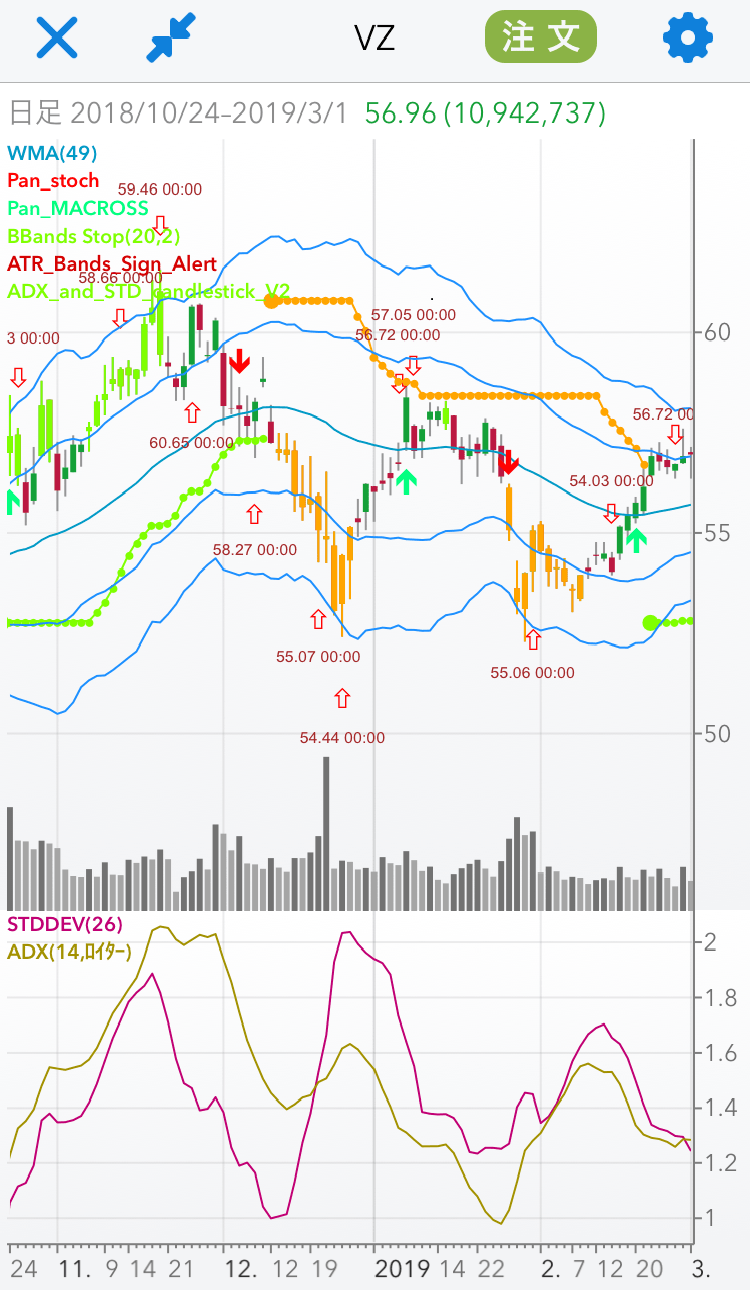

ベライゾン(ティッカーシンボル:VZ):<配当重視銘柄・いったん利食い・ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

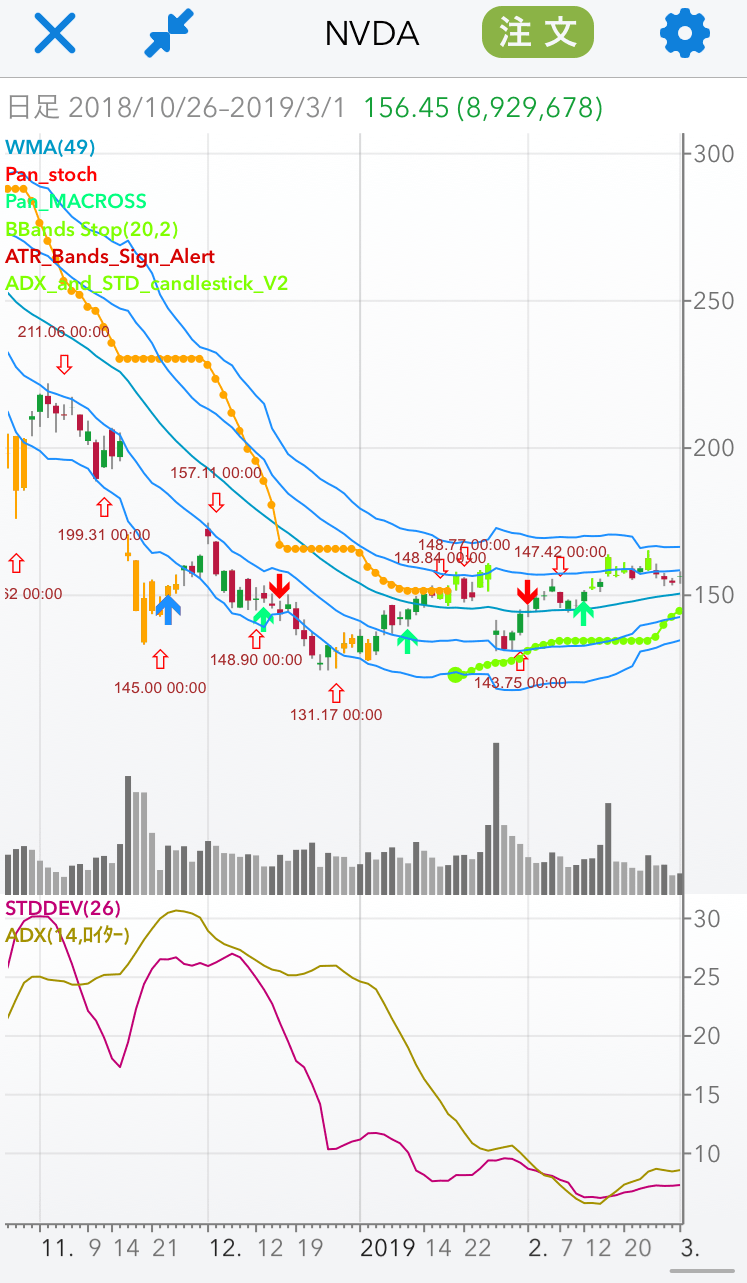

エヌビディア(ティッカーシンボル:NVDA):<いったん利食い・ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

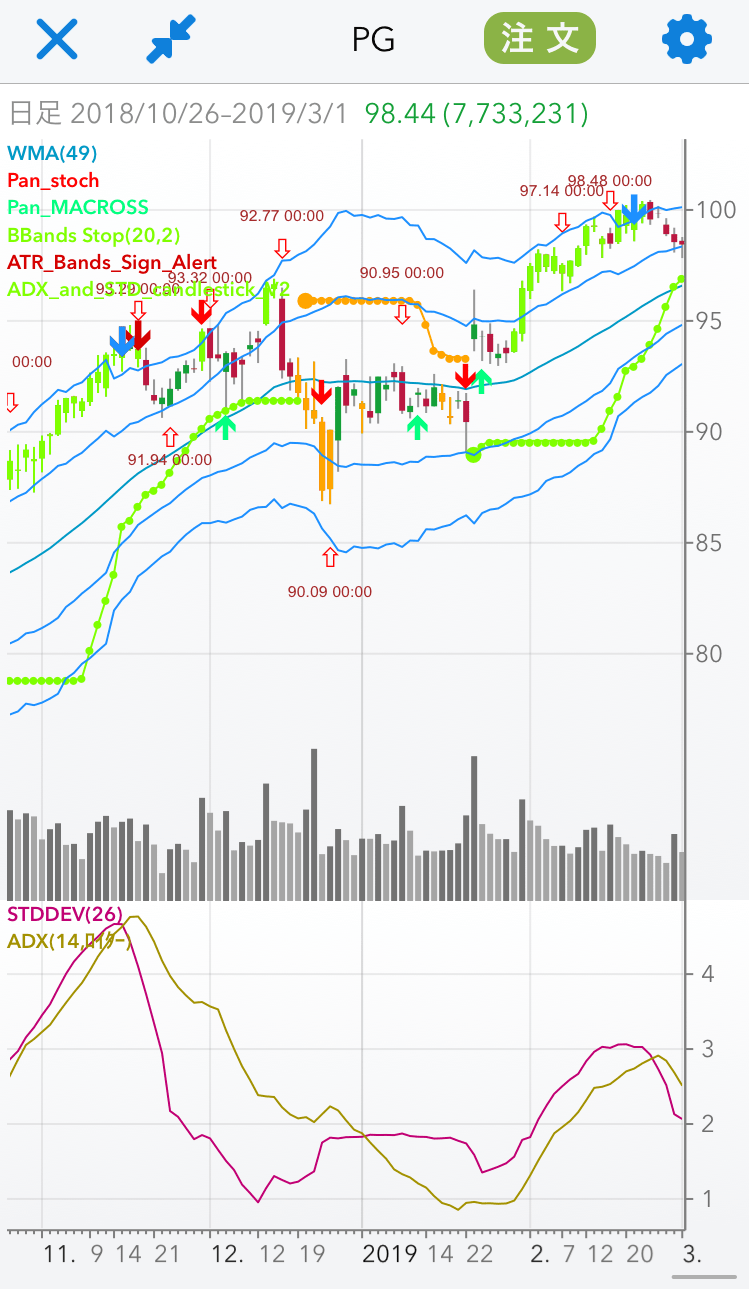

P&G(ティッカーシンボル:PG):<利食いから目先は戻り売り・ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

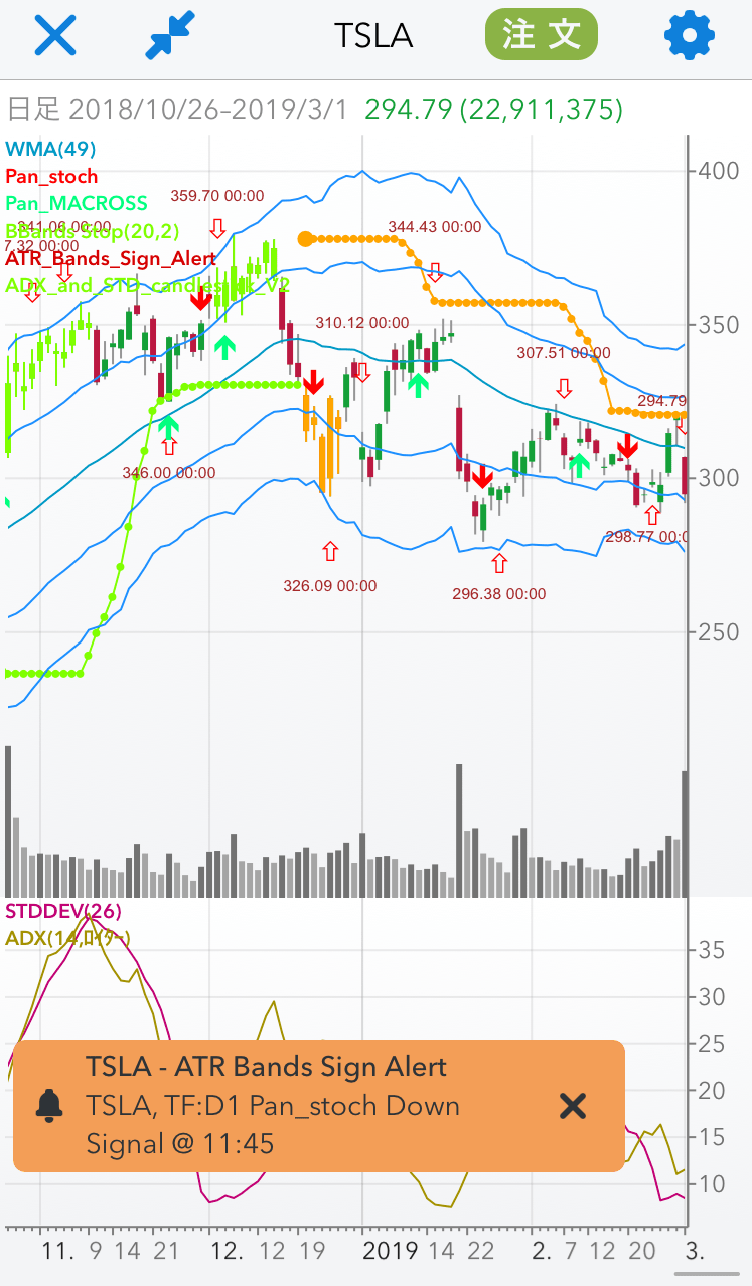

テスラ(ティッカーシンボル:TSLA):<戻り売り方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

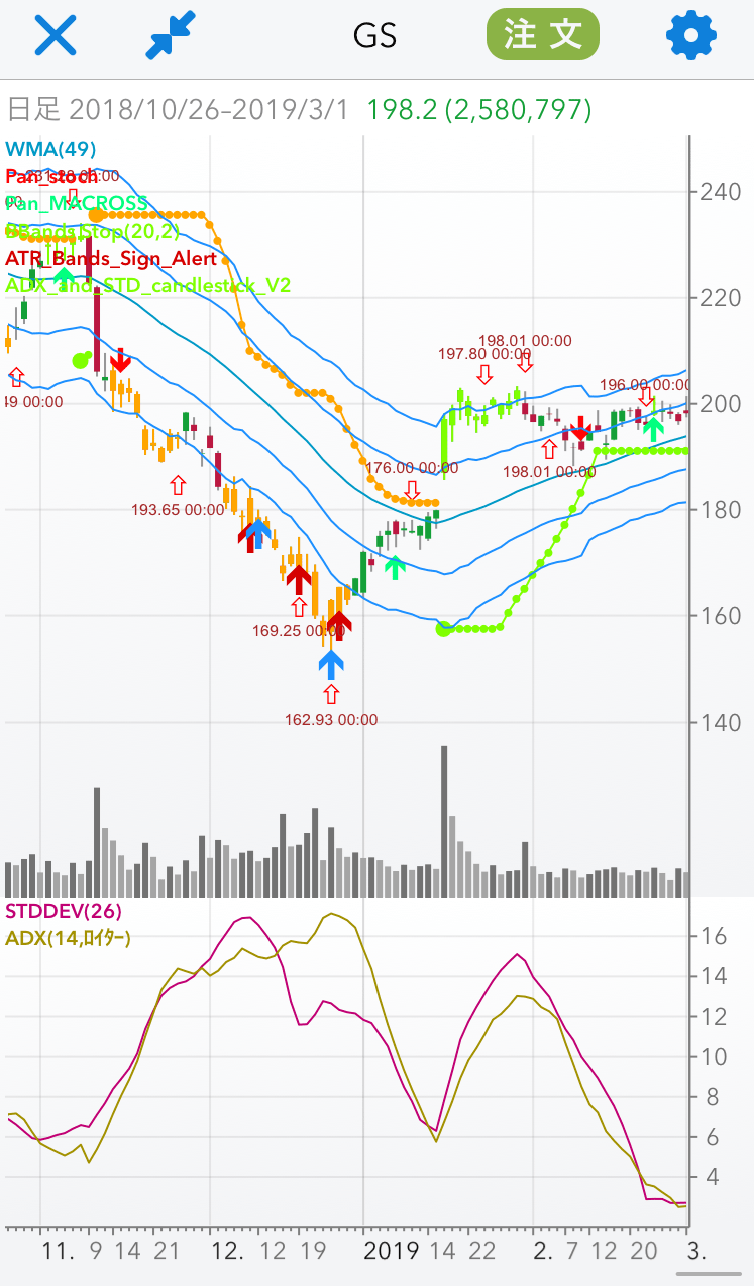

ゴールドマンサックス(ティッカーシンボル:GS):<戻り売り方針>

日々の相場動向については、ブログ『石原順の日々の泡』を参照されたい。