「トランプは株が下がるようなことはしないだろう」という思い込み

現在の相場は市場の勝手な期待ばかりで動いている。その期待とは、「トランプは株が下がるようなことはしないだろう」という思い込み(バイアス)である。

今後の米中通商協議の行方はトランプが中国に妥協するかどうかが焦点となるが、ここで妥協すればオバマまでの政権と何も変わらない。中国や北朝鮮との約束は守られないことが多く、中国はハイテクの技術移転や知的所有権侵害問題で本気で譲歩する気はないだろう。

ライトハイザーから「安易に妥協してはいけない」と釘を刺されたトランプは、3月1日の関税の引き上げ期限まで米中首脳会談はない」と発言している。支持率上昇という株価PKOのためにここで中国に譲っていては、米中交渉は元の木阿弥どころか、中国は今後圧倒的に有利な立場となるだろう。一方の習近平も全人代の前に譲歩することはないだろう。この話の結末は交渉延期しかないように思われる。

3 月1 日に連邦政府債務の上限適用の停止期限を迎えるが、トランプは予算に署名したものの、議会承認を得ずに国境の壁建設を推進するため「国家非常事態」を宣言した。これから議会とのドンパチが始まりそうだが、それに債券市場が反応すると市場は期待から覚めていくかもしれない。

また、「FRBは利上げしないし、量的緩和の縮小もやめるだろう」と市場は勝手に決め付けているが、FRBは一般の会社と違って、嘘をついても許されるのである。ましてや、パウエルは「利上げしない」とは一言も言っていない。利上げを棚上げしてインフレになったら、中央銀行は万事休すである。本音の部分では、FRBや日銀は中央銀行バブルにとどめを刺されるくらいなら、FRBが利上げして不景気になった方がましだと思っているだろう。

いずれにせよ、米中通商協議の決着は先送られ、FRBの利上げもサスペンドされそうだが、その間に世界景気はどんどん悪化していく。シラーPERやバフェット指標が歴史的高水準にあるなか、それを高値圏で持続的に維持できるような環境も政策も現在はないことに注意したい。

ファンドの現金比率が2009年以来の最高水準、株価の下落は近いのか?

バンク・オブ・アメリカ・メリルリンチが実施した調査(全体で5,150億ドルの資金を管理する173の市場参加者が対象)によると、投資のプロと言われる人々が年明け以降の株式ラリーに懐疑的で、現金を好んで積み上げているということが判明している。

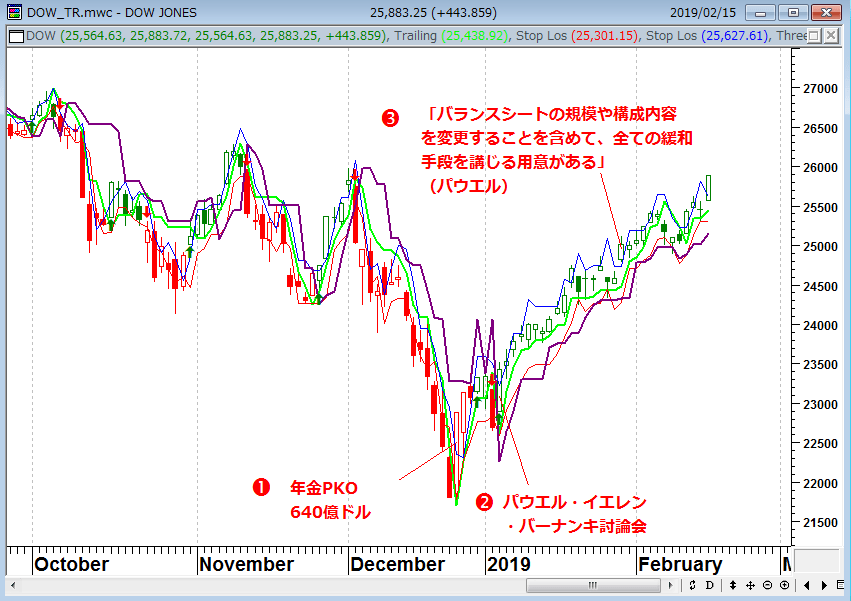

●NYダウ(日足)と大統領の金融作業部会の動き

2月の世界的な株式のアロケーションは2016年以来の最低になっている一方、現金投資額はネットで2009年の金融危機以来の最高水準となっている

“Traders With $515 Billion Boycott Stocks for Cash Despite Rally”

出所:ブルームバーグ2月12日 「5,150億ドルの資金を運用するトレーダーたち、ラリーにも関わらず株式をボイコットし現金に」

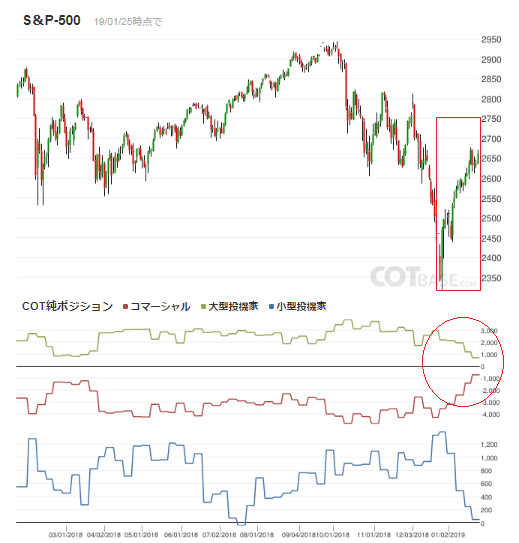

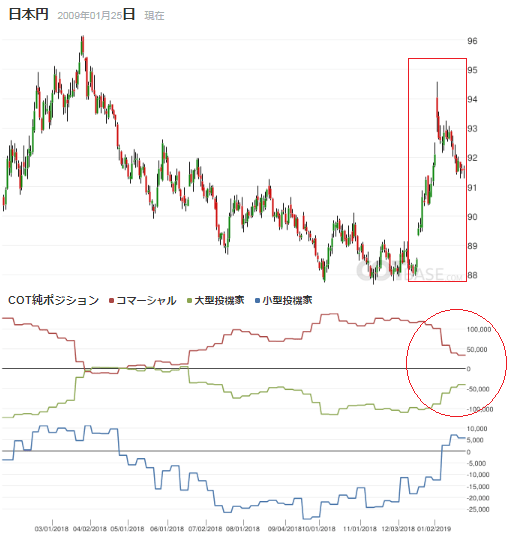

CFTCのCOTレポートを見ると、売り方も買い方もポジション整理相場になっている。積極的に株やドルを買っている人がいないということである。米国株も米ドル/円も戻しすぎたくらい戻したが、これは金融作業部会のPKOで買い戻しが出ただけと見ている。

総取組高を見てみると、どんどん減少していることがわかる。売りも買いも縮小しているのである。誰もやっていない真空地帯の中を動いているという状態である。米株の上昇に連れ高し米ドル/円も上がってはいるが、総取組高が減少するなか、あくまで買い戻しだけで上がってきた相場であり、そろそろ株高や円安の終わりが来てもおかしくない。

●S&P500先物COTレポートチャート

●日本円通貨先物COTレポートチャート(上昇=円高・下落=円安)

ゴルディロックス相場は2017 年で終わった。経済のハードデータはどんどん悪くなっている。米国株の去年10月からの下げは強烈であった。特に12月の下げ幅は、リーマンショック時にもなかった記録的な下げを記録している。

現在、米金融当局があの手この手で株価を吊り上げているが、ファンド運用者は売り逃げている。即ち、持っている株を外して現金ポジションを高めているのである。世界経済が悪くなるなら、株は数ヶ月先行して下落を始める。トランプが保護貿易に舵を切っている現在、相場は癇癪を(かんしゃく)を起こし始めているが、今年の市場は、時間が経過すればするほど悪化するだろう。

いまシカゴで話題になっているのがS&P500指数とバルティックドライ海運指数の2ヶ月先行のオーバーレイ・チャートである。

●S&P500指数とバルティックドライ海運指数の2ヶ月先行チャート

バルチック海運指数は、鉄鉱石などを運ぶバラ積み船の運賃を示したものであるが、この低下は中国経済が悪化していることの表れでもある。バルティックドライ指数を2ヶ月先行させた線に沿って、S&P500は動いている。

ボラティリティが下降中はゴルディロックス相場の継続か…

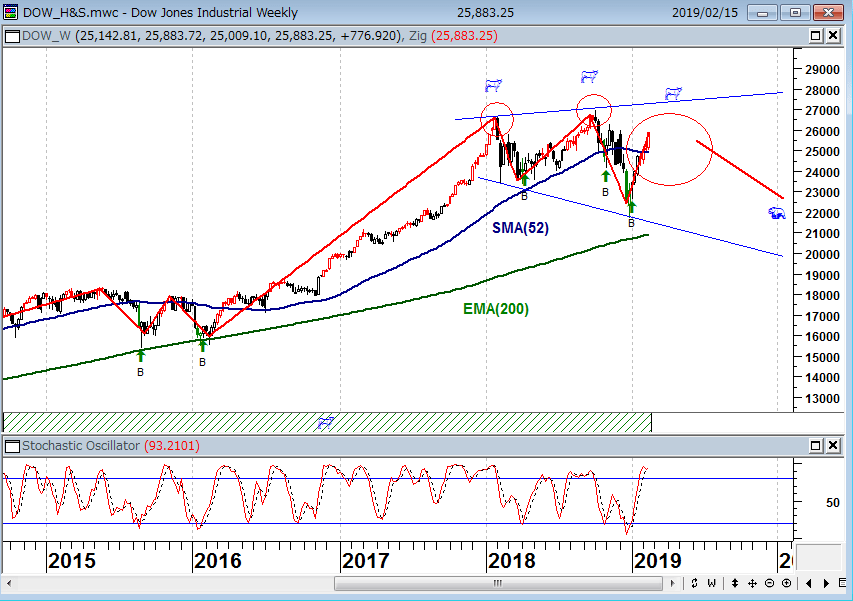

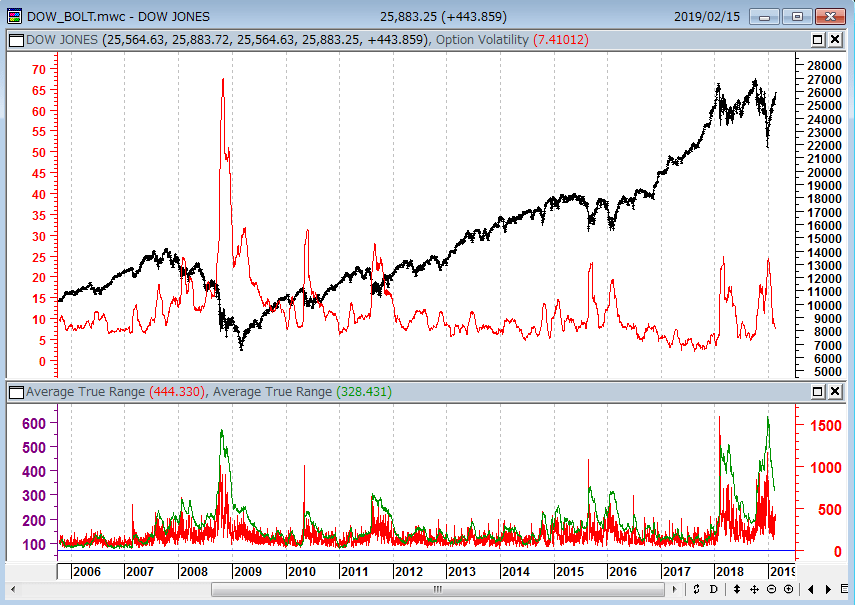

米国株の動きをもう少し実践的に見てみよう。NYダウは200日移動平均線を少し上回るところまで上昇してきたが、株の弱気筋はこの上げは三尊天井(ヘッドアンドショルダー)の右肩だと主張している。つまり、最高値を抜くことはないという見方だ。「14日のATRやオプションボラティリティが下落中はゴルディロックス相場が続くが、戻り終われば下げるだろう」と見ている運用者は少なくない。

●NYダウ(週足)三尊天井パターンか!?

次にNYダウオプションボラティリティと14日ATR。12月の変動はリーマンの時と同じATRを記録した。株はジリジリと上げてドスンと下げる商品であるが、2018年からはジリ高相場が終り、ボラティリティの叛乱が起きている。

●NYダウ(日足) オプションボラティリティと14日ATR

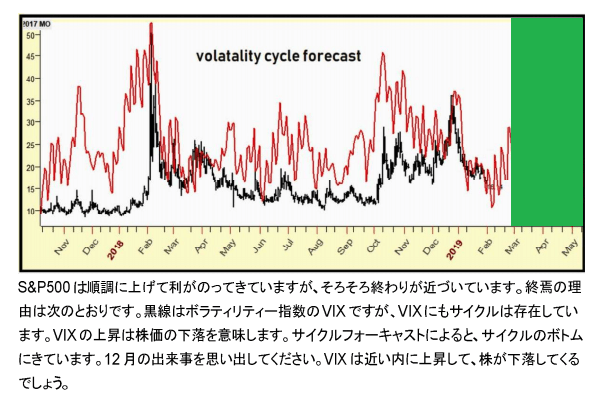

米著名投資家ラリー・ウィリアムズは、近いうちにVIX指数が上昇して株が下落してくると指摘している。「ボラティリティが跳ね上がった去年の12月の出来事を思い出してください」と言っている。ラリーはこれまで米国株に対しては強気であったが、先々週あたりから弱気に転換した。

シラーPERやバフェット指数を見ると、株は割高すぎるし、市場参加者も減少している。クリスマス以降の金融作業部隊によって人為的に作られた価格をファンドマネージャーは信用していない。

●ラリー・ウィリアムズのVIX指数のサイクルフォーキャスト

※ラリー・ウィリアムズおよび国内代理店パンローリングの掲載許可をとって掲載。

※有料レポートのため、チャートおよび文章の一部を隠しています。

石原順の注目銘柄

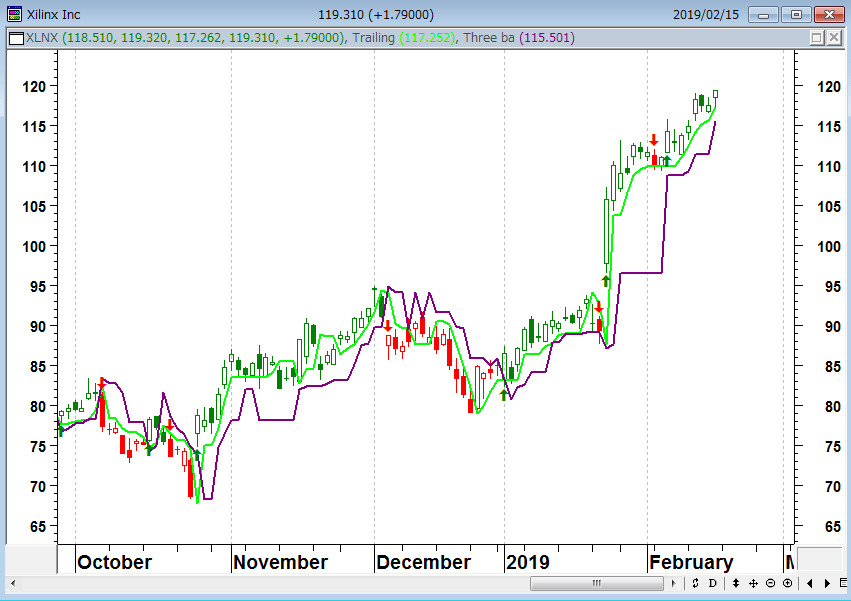

ザイリンクス(ティッカーシンボル:XLNX):<短期ディーリング銘柄>

出所:筆者作成

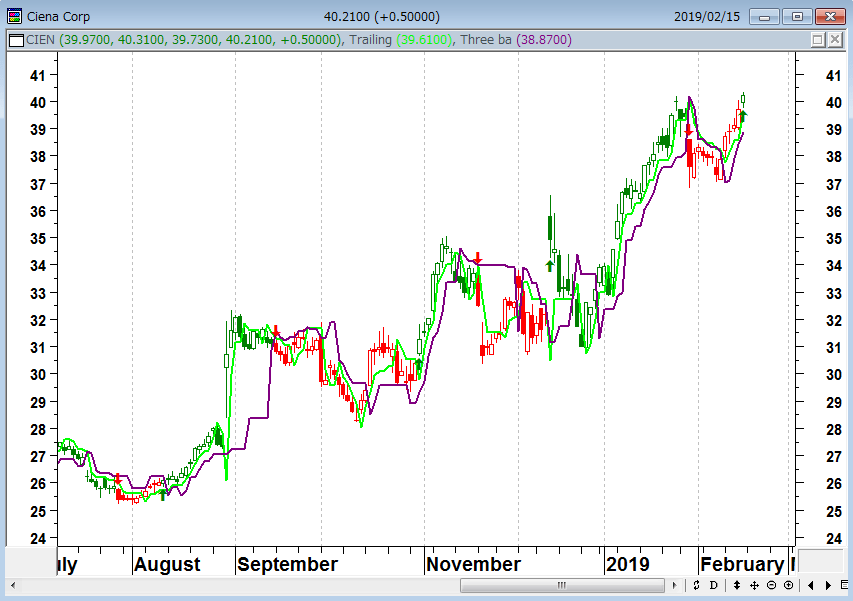

シエナ(ティッカーシンボル:CIEN):<短期ディーリング銘柄>

出所:筆者作成

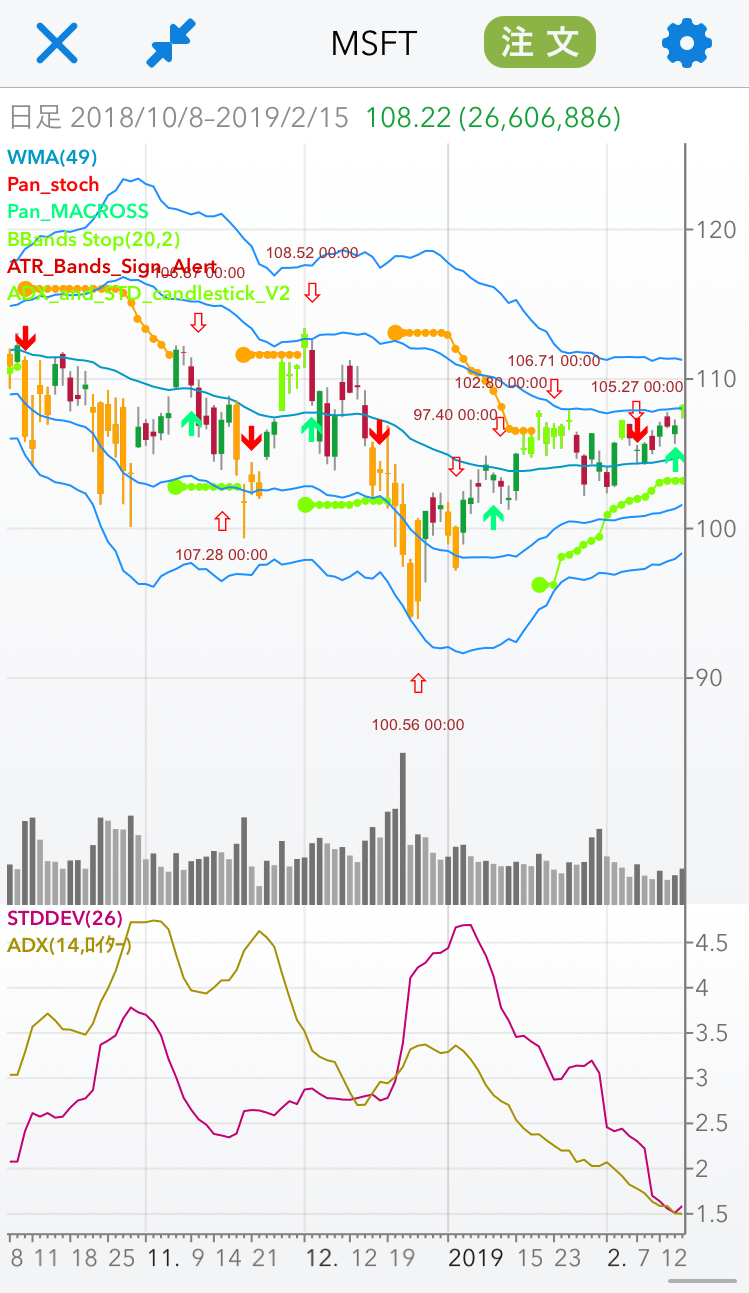

マイクロソフト:(ティッカーシンボル:MSFT):<ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

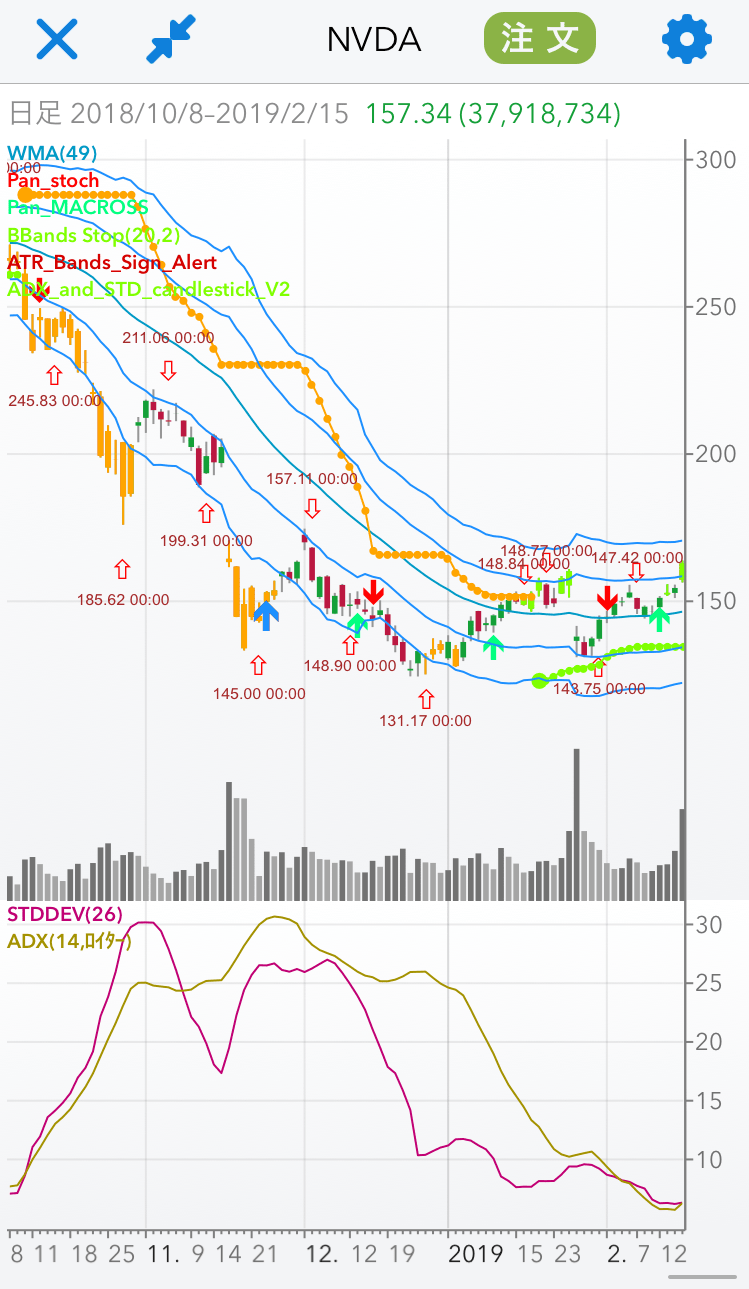

エヌビディア(ティッカーシンボル:NVDA):<ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

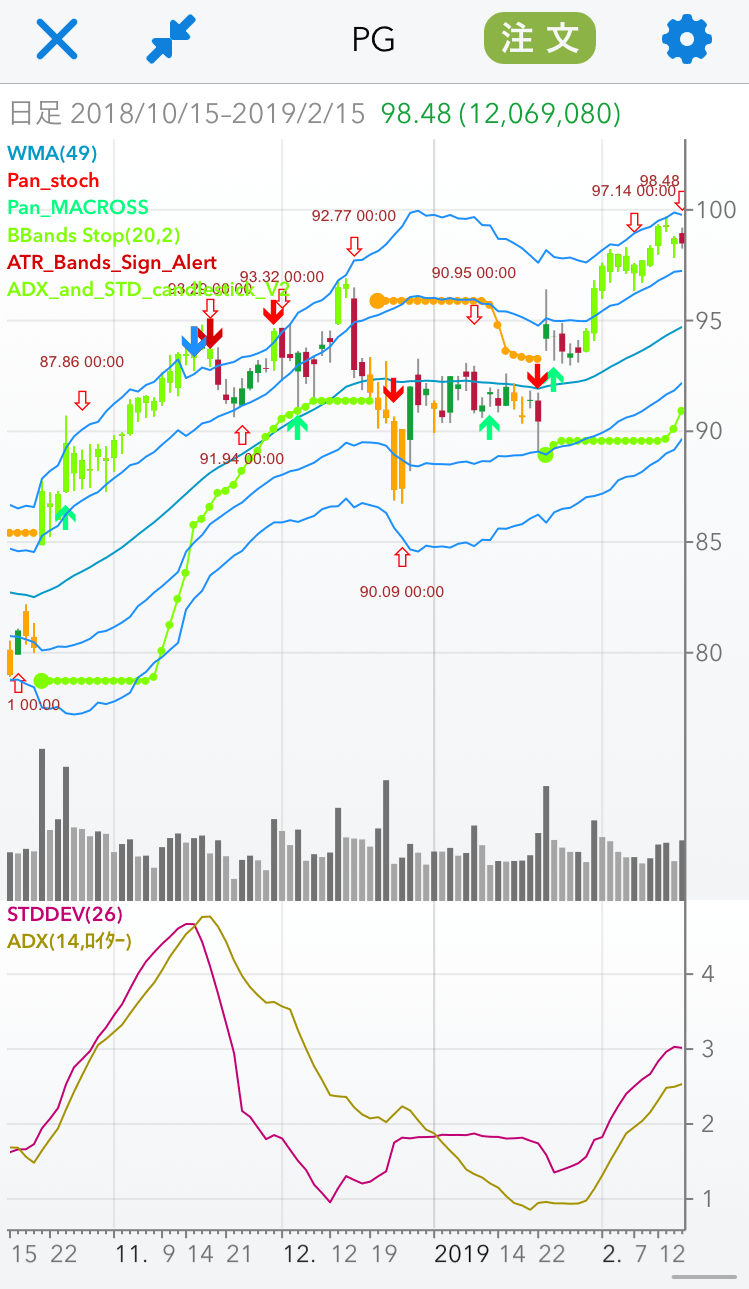

P&G(ティッカーシンボル:PG):<ストップを置いて押し目買い方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

日々の相場動向については、ブログ『石原順の日々の泡』を参照されたい。