このレポートのまとめ

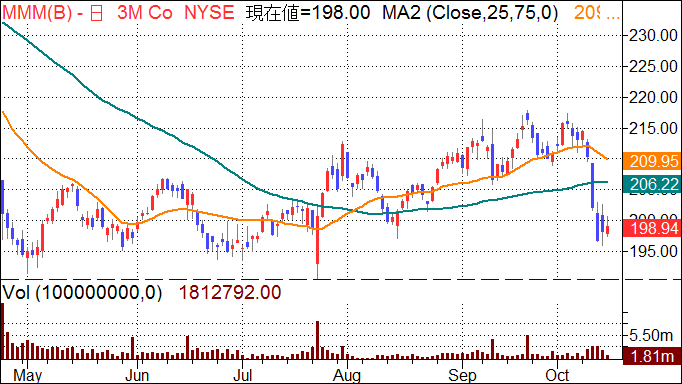

3M(MMM)は10月23日(火)寄付き前に決算発表する

キャタピラー(CAT)は10月23日(火)寄付き前に決算発表する

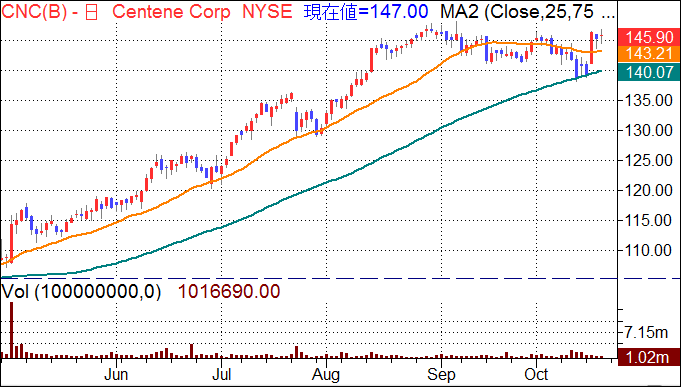

センティーン(CNC)は10月23日(火)寄付き前に決算発表する

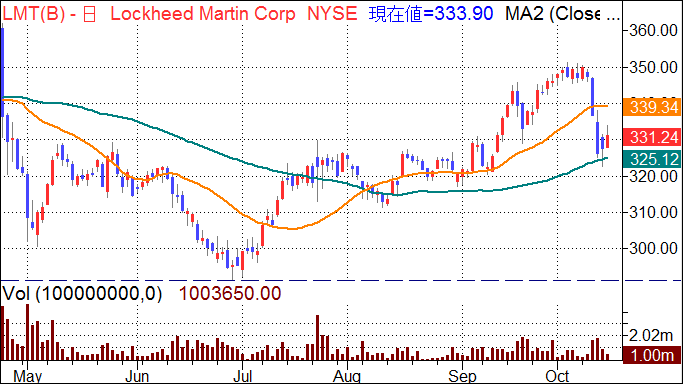

ロッキード・マーチン(LMT)は10月23日(火)寄付き前に決算発表する

マクドナルド(MCD)は10月23日(火)寄付き前に決算発表する

ユナイテッド・テクノロジーズ(UTX)は10月23日(火)寄付き前に決算発表する

ベライゾン(VZ)は10月23日(火)寄付き前に決算発表する

テキサス・インスツルメンツ(TXN)は10月23日(火)引け後に決算発表する

AT&T(T)は10月24日(水)寄付き前に決算発表する

ボーイング(BA)は10月24日(水)寄付き前に決算発表する

ノースロップ・グラマン(NOC)は10月24日(水)寄付き前に決算発表する

UPS(UPS)は10月24日(水)寄付き前に決算発表する

フォード・モーター(F)は10月24日(水)引け後に決算発表する

マイクロソフト(MSFT)は10月24日(水)引け後に決算発表する

プルーラルサイト(PS)は10月24日(水)引け後に決算発表する

ビザ(V)は10月24日(水)引け後に決算発表する

アルトリア(MO)は10月25日(木)寄付き前に決算発表する

コムキャスト(CMCSA)は10月25日(木)寄付き前に決算発表する

レイセオン(RTN)は10月25日(木)寄付き前に決算発表する

ツイッター(TWTR)は10月25日(木)寄付き前に決算発表する

アルファベット(GOOG)は10月25日(木)引け後に決算発表する

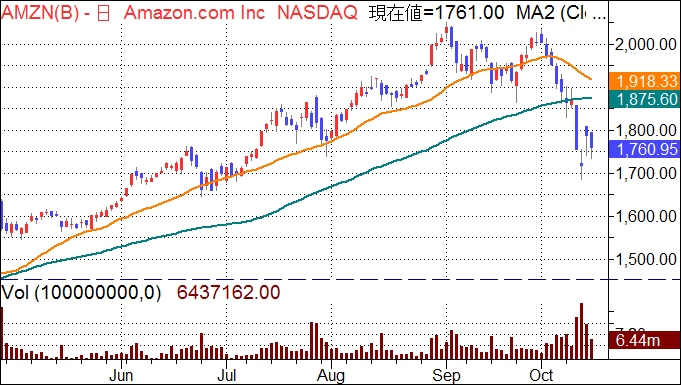

アマゾン(AMZN)は10月25日(木)引け後に決算発表する

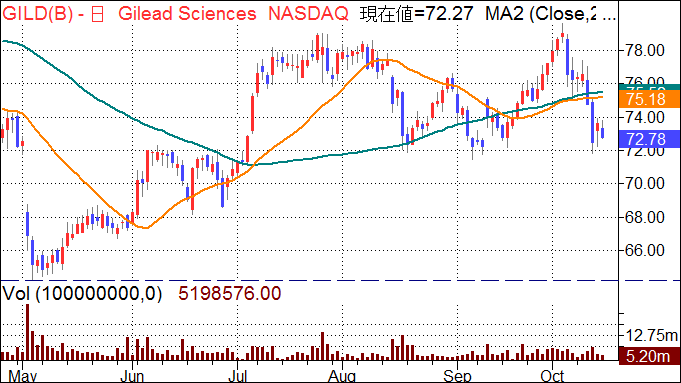

ギリアド・サイエンシズ(GILD)は10月25日(木)引け後に決算発表する

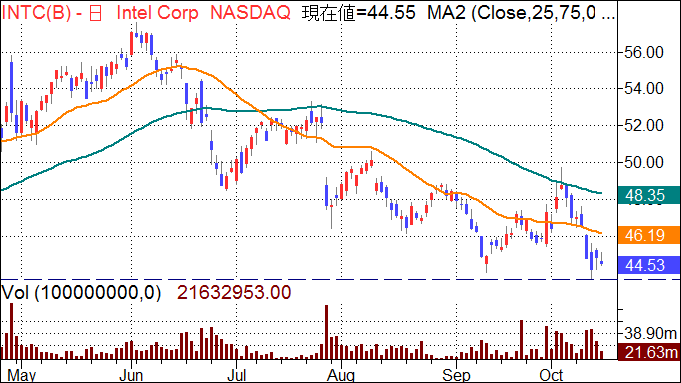

インテル(INTC)は10月25日(木)引け後に決算発表する

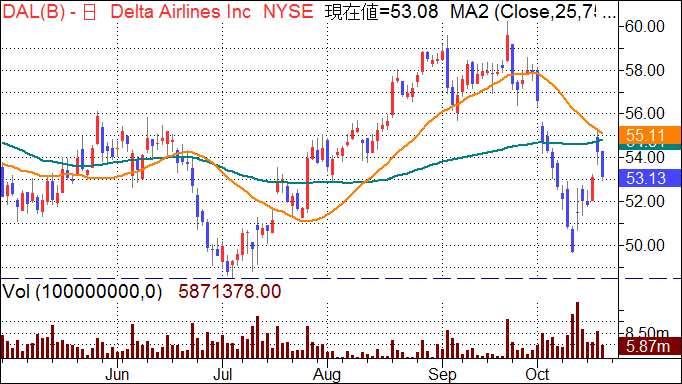

デルタ・エアラインズ(DAL)の決算は、まちまちだった

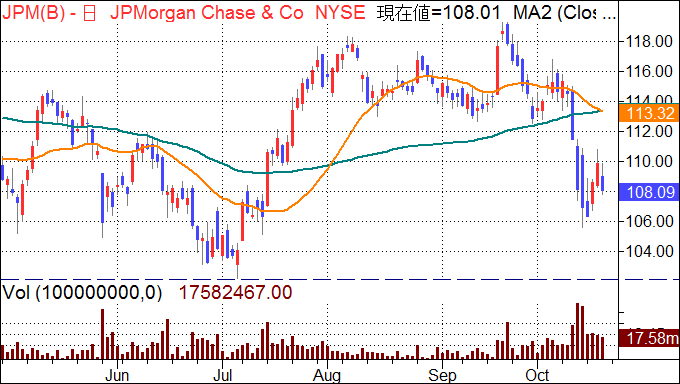

JPモルガン・チェース(JPM)の決算は、まちまちだった

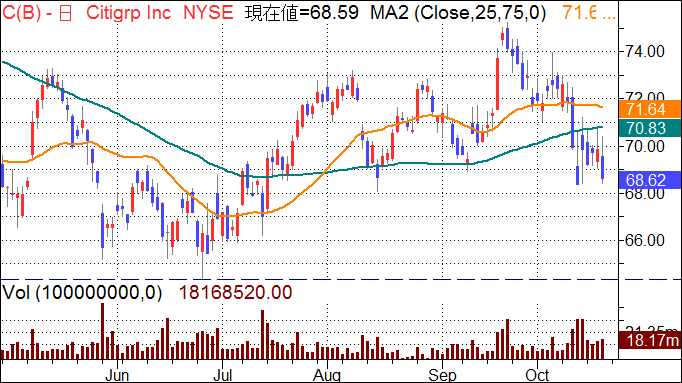

シティグループ(C)の決算は、まちまちだった

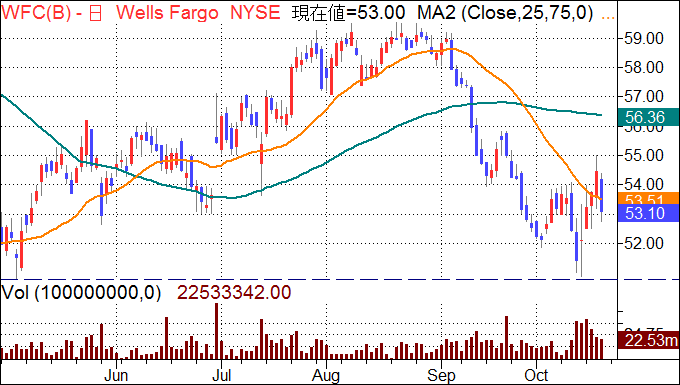

ウエルズファーゴ(WFC)の決算は、まちまちだった

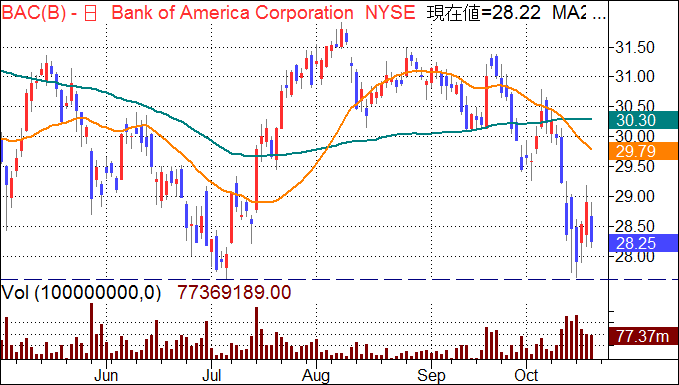

バンク・オブ・アメリカ(BAC)の決算は予想を上回った

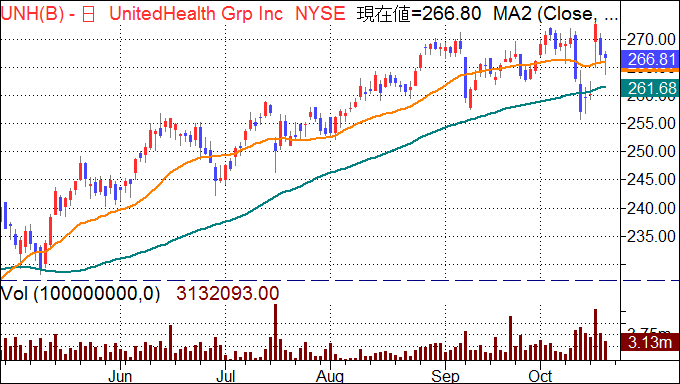

ユナイテッド・ヘルス(UNH)の決算は予想を上回った

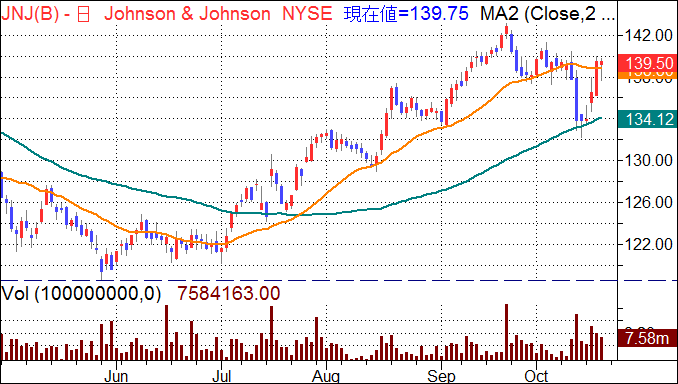

ジョンソン・アンド・ジョンソン(JNJ)の決算は予想を上回った

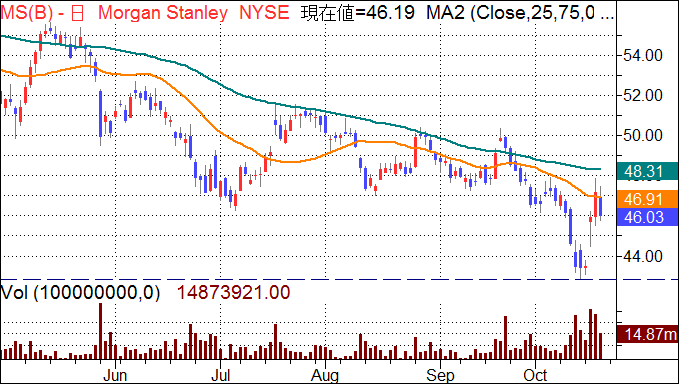

モルガン・スタンレー(MS)の決算は予想を上回った

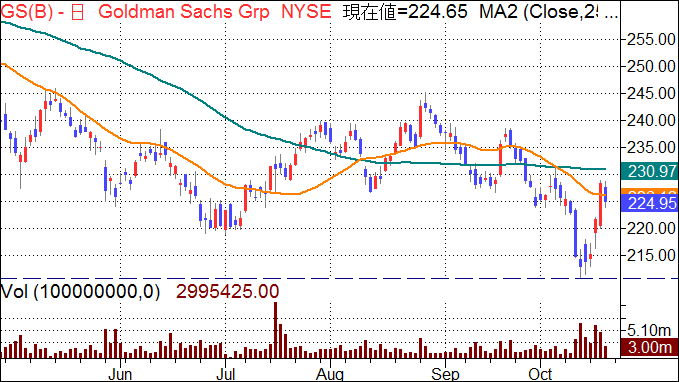

ゴールドマン・サックス(GS)の決算は予想を上回った

ネットフリックス(NFLX)の決算は予想を上回った

IBM(IBM)の決算は、まちまちだった

CSX(CSX)の決算は良かった

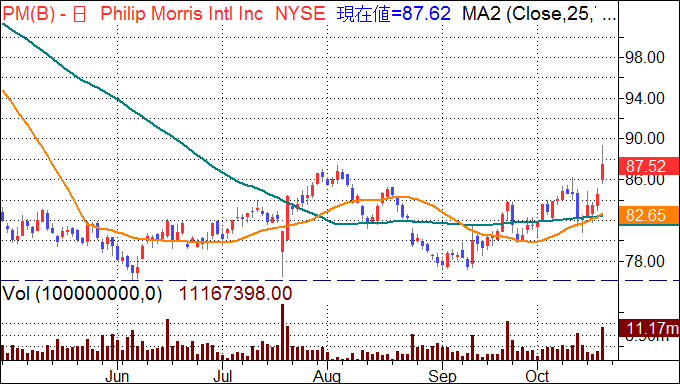

フィリップモリス・インターナショナル(PM)の決算はガイダンスが悪かった

3M(MMM)

3M(ティッカーシンボル:MMM)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$2.71、売上高が84.3億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$2.60に対し$2.59、売上高は予想83.6億ドルに対し83.9億ドル、売上高成長率は前年同期比+7.4%でした。

なお上のEPSの数字は部門売却による一時益(48¢)を除いてあります。

2018年のEPSは予想$10.33に対し新ガイダンス$10.20~10.45が示されました。なお旧ガイダンスは$10.25~$10.55でした。EPSガイダンスが下がった理由は部門売却したビジネスからの利益貢献が無くなるためです。売上高成長率はこれまで通り前年比+3~4%を見込んでいます。

キャタピラー(CAT)

キャタピラー(ティッカーシンボル:CAT)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$2.85、売上高が132.8億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$2.74に対し$2.97、売上高が予想140.9億ドルに対し140.1億ドル、売上高成長率は前年同期比+23.7%でした。

最終需要は引き続き拡大しており新規受注も順調、受注残はしっかり積み上がっています。建設機械は米国と中国でよく売れています。鉱業向け機械も良くなりつつあります。石油・天然ガス向け機器の受注が堅調でした。

2018年のEPSは予想$10.75に対し新ガイダンス$11~12が提示されました。

関税がこれまでのところ業績に与えた影響は軽微です。しかし下半期は関税絡みで1~2億ドル程度の素材コスト増を見込んでいます。2018年のEPSガイダンスはそれを考慮した数字になっています。

センティーン(CNC)

センティーン(ティッカーシンボル:CNC)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.77、売上高が159.3億ドルです。

ちなみに8月に発表された同社の第2四半期決算は予想$1.77に対し$1.80、売上高は予想138.2億ドルに対し141.8億ドル、売上高成長率は前年同期比+18.6%でした。

6月末の時点でのマネージドケア・メンバーシップは1,280万人でした。これは前年同期比+5%でした。

ヘルス・ベネフィット・レシオ(HBR)は85.7%でした。ちなみに去年の同期は86.3%でした。

2018年度のEPSは予想$7.05に対し新ガイダンス$6.80~7.16が提示されました。ちなみに旧ガイダンスは$6.75~7.15でした。売上高は予想593億ドルに対し新ガイダンス592~600億ドルが提示されました。ちなみに旧ガイダンスは582~590億ドルでした。

ロッキード・マーチン(LMT)

ロッキード・マーチン(ティカーシンボル:LMT)は19月23日(木)寄付き前に決算発表します。

コンセンサス予想はEPSが$4.31、売上高が130.8億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$3.92に対し$4.31、売上高が予想127.2億ドルに対し134億ドル、売上高成長率は前年同期比+6.6%でした。

2018年のEPSは予想$16.17に対し新ガイダンス$16.75~17.05が、売上高は予想514.3億ドルに対し新ガイダンス516~531億ドルが提示されました。ちなみに旧ガイダンスは503.5~518.5億ドルでした。

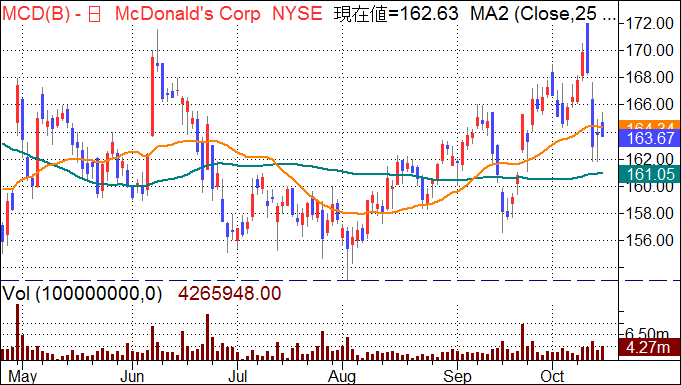

マクドナルド(MCD)

マクドナルド(ティッカーシンボル:MCD)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.99、売上高が53億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$1.92に対し$1.99、売上高が予想53.2億ドルに対し53.5億ドル、売上高成長率は前年同期比-11.5%でした。なお売上高はフランチャイズ再編の影響を受けています。

既存店売上比較は+4.0%でした。すべてのセグメントでの売上が好調でした。米国は+2.6%でした。値上げ効果とミックスの改善が寄与しました。

営業利益は-7%でしたがこれはリストラ・チャージが含まれているためです。それを除いた営業利益は+1%でした。

海外の既存店売上比較は+4.9%でした。英国、フランスが好調でした。「ハイ・グロース市場」の既存店売上比較は+2.4%でした。イタリアの貢献が寄与しました。その反面、韓国は低調でした。「ファウンデーション市場」の既存店売上比較は+6.8%でした。これに含まれるすべての地域が好調でした。

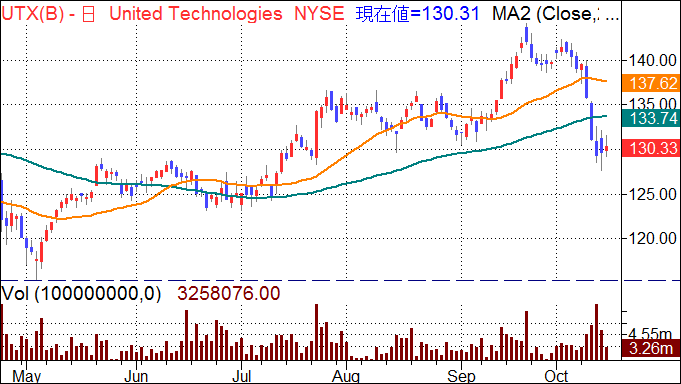

ユナイテッド・テクノロジーズ(UTX)

ユナイテッド・テクノロジーズ(ティッカーシンボル:UTX)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.82、売上高が161億ドルです。

ちなみに7月に発表された同社の第2四半期はEPSが予想$1.86に対し$1.97、売上高が予想162.6億ドルに対し167億ドル、売上高成長率は前年同期比+9.3%でした。

2018年のEPSは予想$7.11に対し新ガイダンス$7.10~7.25が提示されました。旧ガイダンスは$6.95~7.15でした。売上高は予想647.2億ドルに対し新ガイダンス635~645億ドルが提示されました。旧ガイダンスは630~645億ドルでした。フリー・キャッシュフロー・ガイダンスは不変で45~50億ドルを見込んでいます。

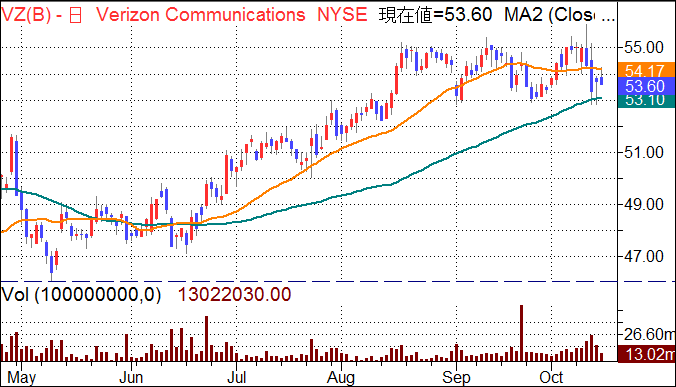

ベライゾン(VZ)

ベライゾン(ティッカーシンボル:VZ)は10月23日(火)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.19、売上高が324.7億ドルです。

7月に発表された同社の第2四半期決算はEPSが予想$1.15に対し$1.20、売上高が予想317.8億ドルに対し322億ドル、売上高成長率は前年同期比+5.4%でした。

ワイヤレス・ポストペイドの新規加入者数は53.1万人でした。このうち39.8万人がスマートフォンでした。

チャーンは0.75%でした。これはとても良い数字です。

ハンドセット売上が好調なため通年の売上高見通しをこれまでの「一桁の下の方」から「一桁の下の方から半ば」へと引き上げます。ちなみにコンセンサス予想は+2.7%です。

修正EPS成長率は「一桁の下の方」というガイダンスを堅持します。設備投資額はこれまでのガイダンス170~178億ドルを堅持しますが、その下限に近い数字になりそうです。

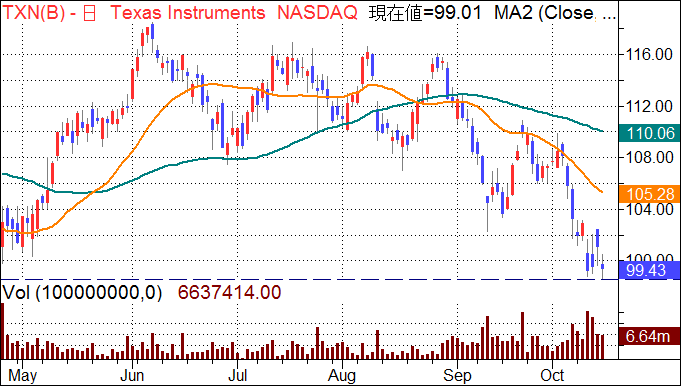

テキサス・インスツルメンツ(TXN)

テキサス・インスツルメンツ(ティッカーシンボル:TXN)は10月23日(火)引け後に決算発表します。

コンセンサス予想はEPSが$1.58、売上高が43億ドルです。

7月に発表された同社の第2四半期決算はEPSが予想$1.35に対し$1.37、売上高が予想39.6億ドルに対し40.2億ドル、売上高成長率は前年同期比+8.8%でした。

第3四半期のEPSは予想$1.49に対し新ガイダンス$1.41~1.63が、売上高は予想42.5億ドルに対し新ガイダンス41.1~44.5億ドルが提示されました。

アナログならびにエンベッデッド・プロセッサーへの需要は引き続き強いです。

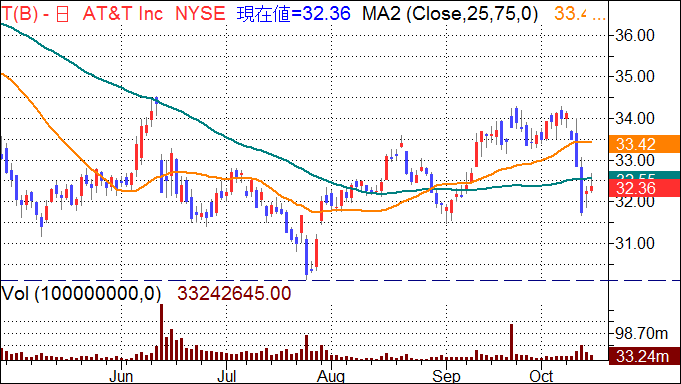

AT&T(T)

AT&T(ティッカーシンボル:T)は10月24日(水)寄付き前に決算発表します。

コンセンサス予想はEPSが95¢、売上高が457.3億ドルです。

7月に発表された同社の第2四半期決算はEPSが予想89¢に対し91¢、売上高が予想384.5億ドルに対し389.9億ドル、売上高成長率は前年同期比-2.1%でした。

ワイヤレス加入者数は+380万人でした。うち米国が310万人、メキシコが75.6万人でした。

ビデオ加入者数は+21.9万人でした。

2018年のEPSは予想$3.38に対し$3.50が提示されました。フリー・キャッシュフローの予想は210億ドルに引き上げられました。設備投資額は250億ドルを見込んでいます。

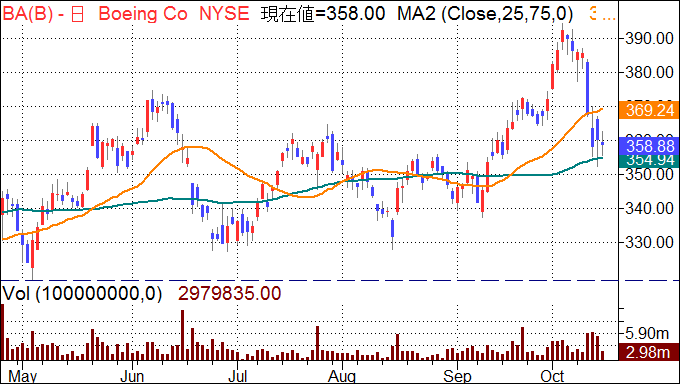

ボーイング(BA)

ボーイング(ティッカーシンボル:BA)は10月24日(水)寄付き前に決算発表します。

コンセンサス予想はEPSが$3.50、売上高が238.6億ドルです。

7月に発表された同社の第2四半期決算はEPSが予想$3.25に対し$3.33、売上高が予想240.2億ドルに対し242.6億ドル、売上高成長率は前年同期比+5.2%でした。

受注残は4,880億ドル、5,900機でした。

2018年のEPSは予想$14.53に対し新ガイダンス$14.3~14.5が提示されました。売上高は予想977.8億ドルに対し新ガイダンス970~990億ドルが提示されました。なお旧ガイダンスは960~980億ドルでした。

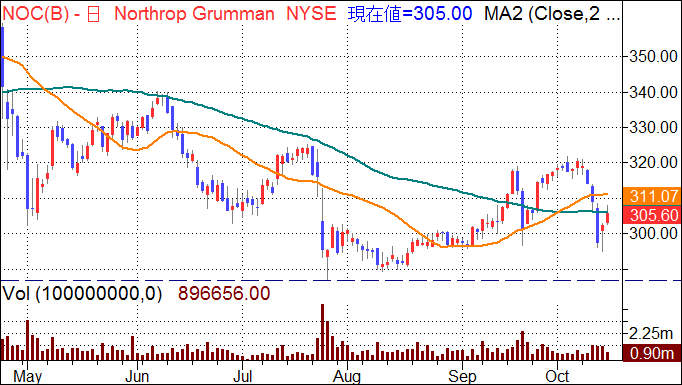

ノースロップ・グラマン(NOC)

ノースロップ・グラマン(ティッカーシンボル:NOC)は10月24日(水)寄付き前に決算発表します。

コンセンサス予想はEPSが$4.33、売上高が79.9億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$3.84に対し$3.93、売上高が予想71億ドルに対し71.2億ドル、売上高成長率は前年同期比+10.0%でした。

2018年のEPSは予想$16.59に対し新ガイダンス$16.6~16.85が提示されました。ちなみに旧ガイダンスは$16.2~16.45でした。売上高は予想300億ドルに対しこれまでのガイダンス300億ドルが堅持されました。

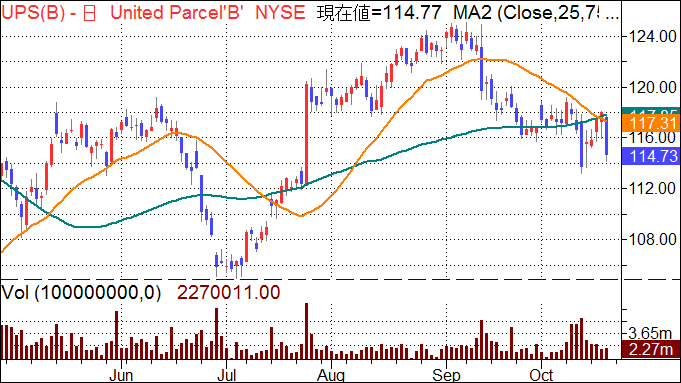

UPS(UPS)

UPS(ティカーシンボル:UPS)は10月24日(水)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.82、売上高が174.8億ドルです。

7月に発表された同社の第2四半期決算はEPSが予想$1.93に対し$1.94、売上高は予想173.4億ドルに対し174.6億ドル、売上高成長率は前年同期比+9.6%でした。

平均イールドは+4.6%でした。国際部門、航空部門が寄与しました。

上半期のフリー・キャッシュフローは44億ドルでした。

2018年のEPSは予想$7.25に対し新ガイダンス$7.03~7.37が提示されました。

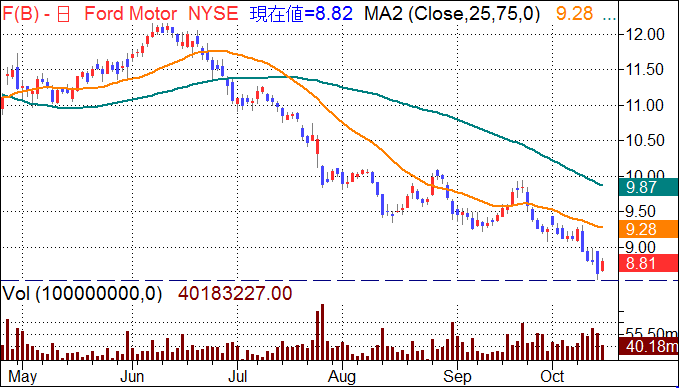

フォード・モーター(F)

フォード・モーター(ティッカーシンボル:F)は10月24日(水)引け後に決算発表します。

コンセンサス予想はEPSが29¢、売上高が332.6億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想30¢に対して27¢、売上高が予想356.3億ドルに対し359億ドル、売上高成長率は前年同期比-2.8%でした。

2018年のEPSは予想$1.51に対し新ガイダンス$1.30~1.50が提示されました。旧ガイダンスは$1.45~$1.70でした。

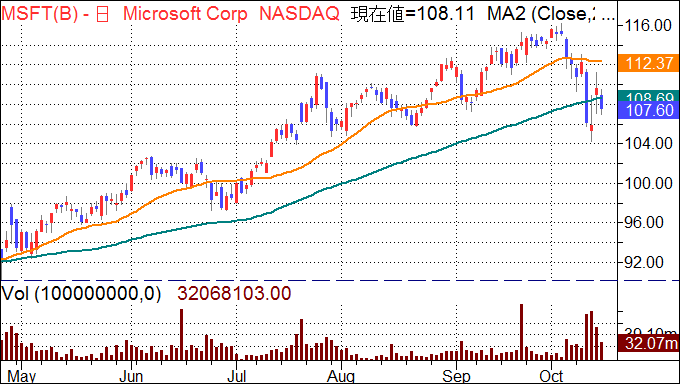

マイクロソフト(MSFT)

マイクロソフト(ティッカーシンボル:MSFT)は10月24日(水)引け後に決算発表します。

コンセンサス予想はEPSが96¢、売上高が279.2億ドルです。

ちなみに7月に発表された同社の第4四半期(6月期)決算はEPSが予想$1.08に対し$1.14、売上高が予想292.3億ドルに対し300.9億ドル、売上高成長率は前年同期比+17.5%でした。

プロダクティビティー&ビジネス・プロセス部門売上高は+13%の97億ドルでした。うち法人向け「オフィス」ならびにクラウド・サービスは+10%、個人向け「オフィス」ならびにクラウド・サービスは+8%、リンクトインは+37%、「ダイナミックス」ならびにクラウド・サービスは+11%でした。

インテリジェント・クラウド部門売上高は+23%の96億ドルでした。うちサーバならびにクラウド・サービスは+26%、とりわけ「アジュール」は+89%でした。エンタープライズ・サービスは+8%でした。

モア・パーソナル・コンピューティング部門売上高は+17%の108億ドルでした。うちウインドウズOEMは+7%、ウインドウズ・コマーシャル・プロダクツは+23%、ゲーミングは+39%、サーフェスは+25%でした。

マイクロソフトは決算カンファレンスコールの中で次の四半期(第1四半期)の各部門の売上ガイダンスとして次のような数字を示しています:

プロダクティビティー&ビジネス・プロセス部門 92.5~94.5億ドル

インテリジェント・クラウド部門 81.5~83.5億ドル

モア・パーソナル・コンピューティング部門 99.5~102.5億ドル

これらの数字を合計すると全社での売上高は273.5~280.5億ドルになります。ちなみにコンセンサス予想は274億ドルです。

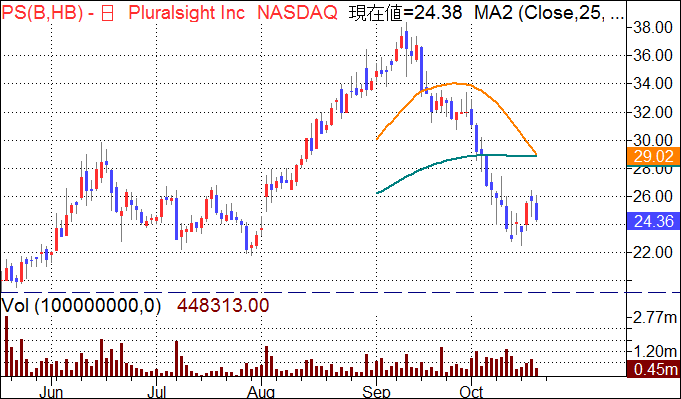

プルーラルサイト(PS)

プルーラルサイト(ティッカーシンボル:PS)は10月24日(水)引け後に決算発表します。

コンセンサス予想はEPSが-13¢、売上高が5,753万ドルです。

8月に発表された同社の第2四半期決算はEPSが予想-28¢に対し-21¢、売上高が予想5,083万ドルに対し5,360万ドル、売上高成長率は前年同期比+37.8%でした。

請求額は6,530万ドル、前年比+42%でした。うち法人請求額は5,460万ドル、前年比+52%でした。

第3四半期のEPSは予想-16¢に対し新ガイダンス-14から-13¢が提示されました。売上高は予想5,462万ドルに対し新ガイダンス5,700~5,800万ドルが提示されています。

2018年のEPSは予想-76¢に対し、新ガイダンス-68から-65¢が、売上高は予想2.16億ドルに対し新ガイダンス2.22~2.25億ドルが提示されています。

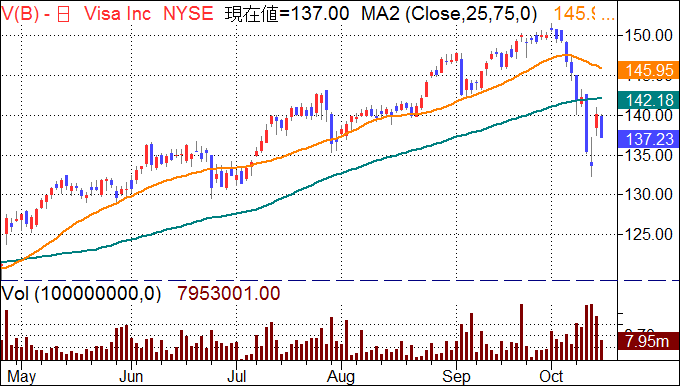

ビザ(V)

ビザ(ティッカーシンボル:V)は10月24日(水)引け後に決算発表します。

コンセンサス予想はEPSが$1.20、売上高が54.3億ドルです。

ちなみに7月に発表された同社の第3四半期(6月期)決算はEPSが予想$1.09に対し$1.20、売上高が予想50.9億ドルに対し52.4億ドル、売上高成長率は前年比+14.8%でした。

ペイメント・ボリュームは前年同期比+11%でした。

クロスボーダー・ボリュームは前年同期比+10%でした。

トータル・プロセスト・トランザクションズは+12%の317億ドルでした。

2018年のガイダンスは不変です。売上高成長率は二桁台の下の方。インセンティブ費用は売上高の21.5~22.0%の下限、営業費用成長率は17~19%、営業マージンは60%台の半ばを見込んでいます。

アルトリア(MO)

アルトリア(ティッカーシンボル:MO)は10月25日(木)寄付き前に決算発表します。

コンセンサス予想はEPSが$1.07、売上高が52.2億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$1.00に対し$1.01、売上高が予想50.2億ドルに対し48.8億ドル、売上高成長率は前年同期比-3.7%でした。

2018年のEPSは予想$3.99に対し新ガイダンス$3.94~4.03が提示されました。旧ガイダンスは$3.90~4.03でした。

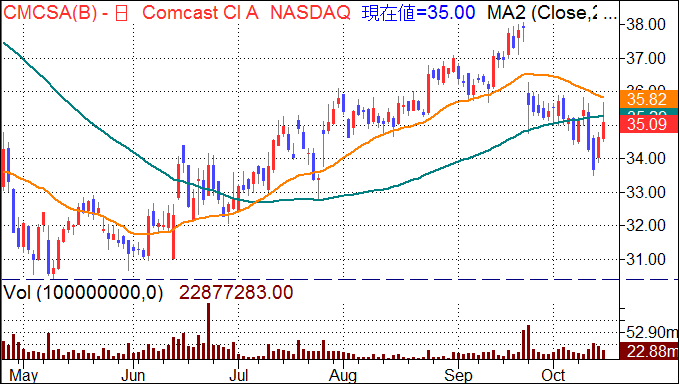

コムキャスト(CMCSA)

コムキャスト(ティッカーシンボル:CMCSA)は10月25日(木)寄付き前に決算発表します。

コンセンサス予想はEPSが61¢、売上高が218.3億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想60¢に対し65¢、売上高が予想218.5億ドルに対し217.3億ドル、売上高成長率は前年同期比+2.1%でした。

ケーブル・コミュニケーション部門売上高は+3.4%、修正EBITDAは+6.5%、新規顧客は+18.2万人、高速インターネット加入者数は+26万人でした。

NBCユニバーサルの売上高は横這い、修正EBITDAは+4.2%でした。

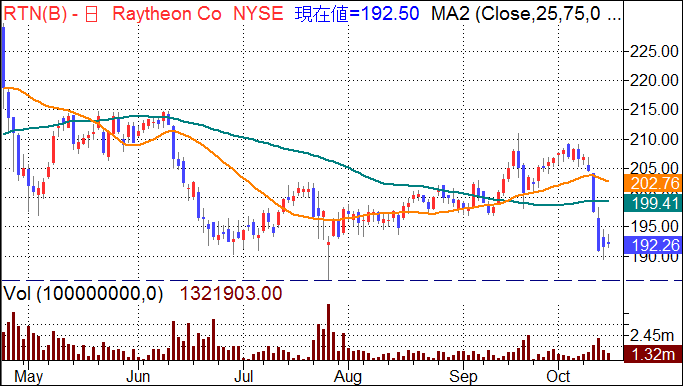

レイセオン(RTN)

レイセオン(ティッカーシンボル:RTN)は10月25日(木)寄付き前に決算発表します。

コンセンサス予想はEPSが$2.10、売上高が66.8億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$2.36に対し$2.45、売上高が予想65.1億ドルに対し66.3億ドル、売上高成長率は前年同期比+5.5%でした。

2018年のEPSは予想$9.82に対し新ガイダンス$9.77から9.97が提示されました。売上高は予想267.6億ドルに対し新ガイダンス267~272億ドルが提示されました。

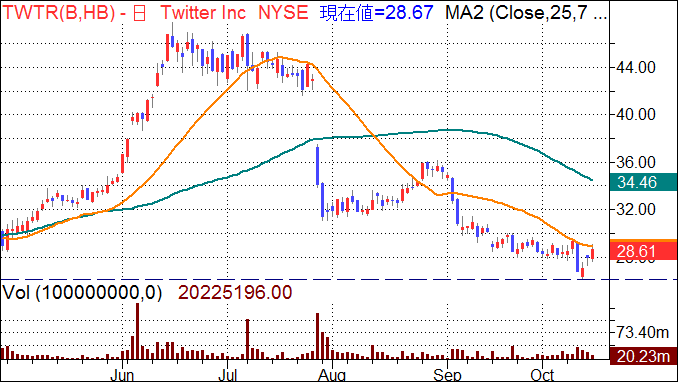

ツイッター(TWTR)

ツイッター(ティッカーシンボル:TWTR)は10月25日(木)寄付き前に決算発表します。

コンセンサス予想はEPSが14¢、売上高が6.59億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想16¢に対し17¢、売上高が予想6.97億ドルに対し7.1億ドル、売上高成長率は前年比+23.8%でした。

修正EBITDAは2.65億ドルでした。予想は2.61億ドルでした。

デイリー・アクティブ・ユーザー(DAU)は前年比+11%でした。上位10市場のうち5市場でユーザーのアクティビティーが二桁台で加速しました。

マンスリー・アクティブ・ユーザー(MAU)は予想3.39億人に対し3.35億人でした。ちなみに前期は3.36億人でした。MAUが落ちたのはSMSキャリアーとの提携を一部解消したこと、欧州でGDPRが導入されたことなどによります。

第3四半期の修正EBITDAは予想2.68億ドルに対し新ガイダンス2.15~2.35億ドルが提示されました。

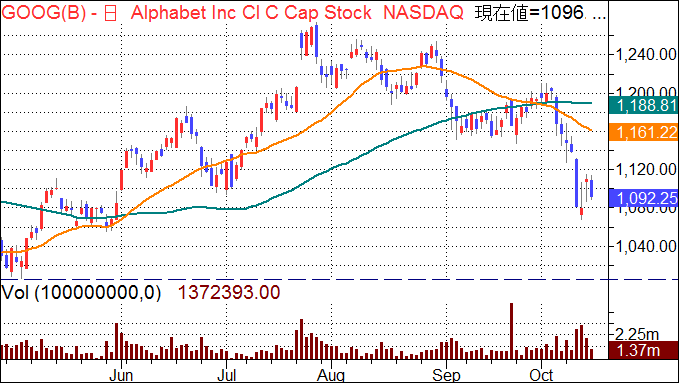

アルファベット(GOOG)

アルファベット(ティッカーシンボル:GOOG)は10月25日(木)引け後に決算発表します。

コンセンサス予想はEPSが$10.69、売上高が340.4億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$9.70に対し$11.75、売上高が予想321.3億ドルに対し326.6億ドル、売上高成長率は前年同期比+26%でした。

なおアルファベットは7月18日に欧州委員会(EC)が同社に対して課すと発表した43.4億ユーロ(50.7億ドル)の罰金を含めた決算(=GAAP)、ならびにそれを含まない決算の2つを併記しています。

罰金を含めた決算

売上高:326.6億ドル

営業利益:28.07億ドル

営業マージン:9%

純利益:31.95億ドル

完全希釈後EPS: $4.54

罰金を含めない決算

売上高:326.6億ドル

営業利益:78.78億ドル

営業マージン:24%

完全希釈後EPS:$11.75

グーグル・プロパティー売上高は+26.4%の232.62億ドルでした。うち広告収入は+23.9%の280.87億ドルでした。

トラフィック・アクイジション・コスト(TAC)は+12.1%の34.11億ドルでした。広告売上高に占めるTAC比率は23%でした。

ペイドクリックは前年比+58%、前期比+15%でした。

コスト・パー・クリック(広告単価)は前年比-22%、前期比-10%でした。

アマゾン(AMZN)

アマゾン(ティッカーシンボル:AMZN)は10月25日(木)引け後に決算発表します。

コンセンサス予想はEPSが$3.07、売上高が570.2億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$2.53に対し$5.07、売上高が予想533.7億ドルに対し528.9億ドル、売上高成長率は前年同期比+39.3%でした。

営業利益は+375%の30億ドルでした。予想は17.6億ドルでした。

北米売上高は+44%、営業利益は+321%でした。海外売上高は+21%、アマゾン・ウェブ・サービス(AWS)は+49%でした。AWSの営業利益は+79%の16.4億ドルでした。

第3四半期売上高は予想580.4億ドルに対し新ガイダンス540~575億ドルが提示されました。営業利益は予想13億ドルに対し新ガイダンス14~24億ドルが提示されています。

ギリアド・サイエンシズ(GILD)

ギリアド・サイエンシズ(ティッカーシンボル:GILD)は10月25日(木)引け後に決算発表します。

コンセンサス予想はEPSが$1.63、売上高が53.6億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想$1.56に対し$1.91、売上高が予想52億ドルに対し56.5億ドル、売上高成長率は前年同期比-20.9%でした。

HIV製品売上高は37億ドルでした。去年同期は32億ドルでした。エムトリバ(核酸系逆転写酵素阻害剤)ならびにテノホビル・アラフェナミド塩酸錠(TAF)であるビクテグラビル(Biktarvy)、デシコビ(Descovy)、ゲンボイヤ配合錠(Genvoya)などが売れ始めていることが原因です。

2018年の売上高は予想208億ドルに対し新ガイダンス200~210億ドルが提示されました。

インテル(INTC)

インテル(ティッカーシンボル:INTC)は10月25日(木)引け後に決算発表します。

コンセンサス予想はEPSが$1.15、売上高が181.1億ドルです。

ちなみに7月に発表された同社の第2四半期決算はEPSが予想97¢に対し$1.04、売上高が予想167.8億ドルに対し169.6億ドル、売上高成長率は前年同期比+14.9%でした。

第3四半期のEPSは予想$1.08に対し新ガイダンス$1.10~1.20が提示されました。売上高は予想176.2億ドルに対し新ガイダンス176~186億ドルが提示されています。

2018年のEPSは予想$4.01に対し新ガイダンス$3.94~4.36が、売上高は予想683.8億ドルに対し新ガイダンス685~705億ドルが提示されました。

デルタ・エアラインズ(DAL)

デルタ・エアラインズ(ティッカーシンボル:DAL)の第3四半期決算はEPSが予想$1.74に対し$1.80、売上高が予想119.6億ドルに対し119.5億ドル、売上高成長率は前年同期比+8.1%でした。

修正EPSは前年同期比+16%でした。売上高増、税制改革による恩恵、自社株買戻しなどが寄与しました。今回の決算はハリケーン・フローレンスによる悪影響3,000万ドルを含んでいます。

ユニット・レベニュー(ジェット燃料の販売を含まず)は+4.3%でした。

ハリケーン・マイケルは同社の本社がありハブでもあるアトランタ空港のダイヤには影響しませんでした。

需要はレジャー、ビジネスとも引き続き強いです。大西洋路線+8%、太平洋路線+5%、南米路線だけが前年比でマイナスになっています。中国との貿易戦争の影響はありません。ファーストクラス、ビジネスクラスが好調、マイレージ・プログラムも順調、燃料コストを除けばアウトルックは明るいです。

来年にかけてキャパシティーは+3%拡張する計画です。

第4四半期のEPSは予想$1.25に対し新ガイダンス$1.10~1.30が、売上高は予想107億ドルに対し新ガイダンス110.6億ドルが提示されました。

JPモルガン・チェース(JPM)

JPモルガン・チェース(ティッカーシンボル:JPM)の第3四半期決算はEPSが予想$2.26に対し$2.34、売上高が予想273.2億ドルに対し273億ドル、売上高成長率は前年同期比+7.8%でした。

純金利収入は+7%の141億ドルでした。非金利収入は+3%の138億ドルでした。

純金利イールドは5bp改善の2.51%でした。これは予想よりやや良かったです。

貸倒引当金は9.48億ドルでした。これは前年同期の15億ドルより少なかったです。貸倒引当金を減額した理由は主に消費者向け融資において貸付けポートフォリオの改善によりリザーブのリリースを行ったことによります。

平均コア・ローンはガイダンスの下限に近い+6%、平均預金は+4%でした。

オーバーヘッド・レシオは56%でした。去年の第3四半期は55%でした。

【消費者&コミュニティー・バンキング部門】

消費者&コミュニティー・バンキング部門売上高は前年同期比+10%の133億ドルでした。純金利収入は預金の増加、クレジットカードのマージンの拡大、クレジットカード残高(1463億ドル)増などにより増えました。クレジットカード売上高は+12%、処理ボリュームは+14%でした。

一方同部門の費用は前年同期比+7%の70億ドルでした。IT投資ならびに自動車ローン資産の減価が主因です。

貸倒費用は9.8億ドルでした。これは前年同期に比べると5.37億ドル少なかったです。クレジットカードの純損金計上比率は2.91%でした。これは第2四半期の3.27%より改善していますが去年の第3四半期の2.87%よりは悪かったです。貸倒引当は1.5億ドル積み増しました。去年同期は3億ドルでした。

【投資銀行部門】

投資銀行部門売上高は前年比±0%の17億ドルでした。グローバルの投資銀行売上高で世界第1位を堅持しました。

市場部門売上高は-2%の44億ドルでした。市場予想は43.8億ドルでした。内訳は債券部売上高が-10%の28億ドル(市場予想は29.6億ドル)、株式部売上高が+17%の16億ドル(市場予想は14.2億ドル)でした。

【今後のガイダンス】

2018年の純金利収入はこれまでの予想555億ドルが堅持されました。非金利収入はこれまでの予想+7~8%が堅持されました。費用はこれまでの予想635億ドルが堅持されました。平均コア・ローン成長率はこれまでの+6~7%が堅持されました。

【各種レシオ】

株主資本利益率(ROE)はガイダンスをやや上回る14%でした。去年の第3四半期は11%でした。

有形自己資本利益率(ROTCE)は17%でした。去年の第3四半期は13%でした。

普通株式等ティアワン比率(CET1 capital ratio)は12.0%でした。去年の第3四半期は12.4%でした。

一株当たり有形簿価は$55.68でした。去年の同期は$54.03でした。

シティグループ(C)

シティグループ(ティッカーシンボル:C)の第3四半期決算はEPSが予想$1.66に対し$1.73、売上高が予想184.7億ドルに対し183.9億ドル、売上高成長率は前年同期比-0.2%でした。

地域別売上高は北米が前年比-5%、欧州中東アフリカが+8%、南米が+10%、アジアが±0%でした。

平均資産残高は+2%の1.92兆ドルでした。これは市場予想に一致しました。

営業費用は-1%の103億ドルでした。エフィシェンシー・レシオは56.1%でした。去年同期は56.6%でした。

信用コスト(Credit Costs)はマイナス1%の19.74億ドルでした。リテール・バンキングにおける引当金の減少が寄与しました。

【グローバル・コンシュマー・バンキングGCB】

グローバル・コンシュマー・バンキング(GCB)売上高は前年比+3%の86.5億ドルでした。うち北米は-1%の51.3億ドル、海外は+11%の35.3億ドルでした。

北米のうちリテール・バンキングは-3%、ブランデッド・カードは-3%、リテール・サービスは+2%でした。

南米のリテール・バンキングは+34%、ブランデッド・カードは+7%でした。

アジアのリテール・バンキングは-2%、ブランデッド・カードは+4%でした。

費用は北米が+7%の26.7億ドル、海外が+4%の19.9億ドルでした。

【インスティチューショナル・クライアント・グループICG】

インスティチューショナル・クライアント・グループ(ICG)の売上高は+2%の48.8億ドルでした。

トレジャリー&トレード・サービスが+4%の22.8億ドル、投資銀行部門が-8%の11.8億ドル、債券部は+9%の32億ドル(予想は29.4億ドル)、株式部は+1%の7.9億ドルでした。

【各種レシオ】

株主資本利益率は9.6%でした。去年同期は7.3%でした。

有形自己資本利益率(ROTCE)は11.3%でした。去年同期は8.4%でした。

普通株式等ティアワン比率(CET1 capital ratio)は11.8%でした。

一株当たり簿価は$72.88、有形簿価は$61.91でした。

ウエルズファーゴ(WFC)

ウエルズファーゴ(ティッカーシンボル:WFC)の第3四半期決算はEPSが予想$1.17に対し$1.13、売上高が予想218.5億ドルに対し219.4億ドル、売上高成長率は前年同期比+0.4%でした。

純金利収入は126億ドルでした。これは2018年第2四半期より3100万ドル増えました。純金利マージンは2.94%でした。去年同期は2.86%でした。

非金利費用は138億ドルでした。これは去年同期の144億ドルから減少しました。

エフィシェンシー・レシオは62.7%でした。第2四半期は64.9%でした。去年同期は65.7%でした。

引当費用は5.8億ドルでした。これは去年同期の7.17億ドルから減少しました。損金計上比率は0.29%でした。これは去年同期の0.30%から減少しました。貸付けの内容は総じて健全でした。

チェッキング口座開設数は+1.7%と好調でした。またクレジットカードの利用も増えています。デビットカードのPOS購買は+9%、クレジットカードのPOS購買は+7%でした。

消費者向け自動車ローンのオリジネーションは+10%の48億ドルでした。スモール・ビジネス向け融資のオリジネーションは+28%の6.27億ドルでした。ホーム・エクイティー・ローンのオリジネーションは+16%の7.13億ドルでした。個人融資のオリジネーションは+3%の6.84億ドルでした。

平均融資残高は9,395億ドルでした。第2四半期より46億ドル少なかったです。

平均預金残高は1.266兆ドルでした。これは去年同期の1.31兆ドルより少なかったです。平均預金コストは第2四半期より7bp高い47bpでした。

オリジネーションは460億ドルでした。これは第2四半期の500億ドルより少なかったです。

総資産利益率(ROA)は1.27%でした。株主資本利益率(ROE)は12.04%でした。有形自己資本利益率(ROTCE)は14.33%でした。一株当たりブックバリューは$37.55でした。去年同期は$36.92でした。

バンク・オブ・アメリカ(BAC)

バンク・オブ・アメリカ(ティッカーシンボル:BAC)の第3四半期決算はEPSが予想62¢に対し66¢、売上高が予想226.3億ドルに対し227.8億ドル、売上高成長率は前年同期比+3.2%でした。

純金利収入は120億ドルでした。前年同期は114億ドルでした。第2四半期は118億ドルでした。

純金利イールドは2.42%でした。前年同期は2.36%でした。第2四半期は2.38%でした。

グローバル・マーケッツ部門を除いた純金利イールドは2.96%でした。前年同期は2.83%でした。第2四半期は2.95%でした。

貸倒引当金は7.16億ドルでした。前年同期は8.34億ドルでした。第2四半期は8.27億ドルでした。

損金計上は9.32億ドルでした。去年同期は9億ドルでした。第2四半期は9.96億ドルでした。

ネット・チャージオフ・レシオは0.40%でした。去年同期は0.39%でした。第2四半期は0.43%でした。

消費者部門損金計上は7.76億ドルでした。去年同期は7.31億ドルでした。第2四半期は8.3億ドルでした。

消費者部門ネット・チャージオフ・レシオは0.69%でした。去年同期は0.65%でした。第2四半期は0.74%でした。

平均融資残高は9,298億ドルでした。前年同期は9271億ドルでした。第2四半期は9,358億ドルでした。

企業向け平均融資残高は+3%(290億ドル)の8,710億ドルでした。

預金残高は1.345兆ドルでした。前年同期は1.284兆ドルでした。第2四半期は1.31兆ドルでした。

エフィシェンシー・レシオは57%でした。第2四半期は59%でした。去年の第3四半期は61%でした。

グローバル・マーケッツ部門売上高は29.72億ドルでした。前年同期は3.13億ドルでした。

うち債券部売上高は前年比-5%の20.6億ドルでした。前年同期は21.66億ドルでした。第2四半期は22.9億ドルでした。

株式部売上高は前年比+3%の10.09億ドルでした。前年同期は9.84億ドルでした。第2四半期は13.06億ドルでした。

【各種レシオ】

株主資本利益率(ROE)は前年同期比+310bpの11.0%でした。

有形自己資本利益率(ROTCE)は前年同期比+450bpの15.5%でした。

普通株式等ティアワン比率(CET1 capital ratio)は11.4%でした。去年同期は12.2%でした。

総資産利益率(ROA)は前年同期比+28bpの1.23%でした。

一株当たり有形簿価は$17.23でした。去年同期は$17.18でした。

ユナイテッド・ヘルス(UNH)

ユナイテッド・ヘルス(ティッカーシンボル:UNH)の第3四半期決算はEPSが予想$3.30に対し$3.41、売上高が予想563.4億ドルに対し565.6億ドル、売上高成長率は前年同期比+12.4%でした。

営業キャッシュフローは9億ドル、修正営業キャッシュフローは61億ドルでした。

メディカル・ケア・レシオは81.0%でした。これは前年同期に比べ-40bpでした。

営業費用比率は15.0%でした。これは前年同期に比べて+30bpでした。

デイズ・クレーム・ペイアブルは51日、デイ・セールス・アウトスタンディング(DSO=売掛金回収日数)は18日でした。

株主資本利益率は+340bpの25.9%でした。

ジョンソン・アンド・ジョンソン(JNJ)

ジョンソン・アンド・ジョンソン(ティッカーシンボル:JNJ)の第3四半期決算はEPSが予想$2.03に対し$2.05、売上高が予想200.5億ドルに対し203.5億ドル、売上高成長率は前年同期比+3.6%でした。

2018年のEPSは予想$8.15に対し新ガイダンス$8.13~8.18が提示されました

売上高は予想812.6億ドルに対し新ガイダンス810~814億ドルが提示されました。

モルガン・スタンレー(MS)

モルガン・スタンレー(ティッカーシンボル:MS)の第3四半期決算はEPSが予想$1.01に対し$1.17、売上高が予想95.5億ドルに対し98.7億ドル、売上高成長率は前年同期比+7.3%でした。

【部門別売上高】

インスティチューショナル・セキュリティーズ部門売上高は前年同期比+13%の49.3億ドルでした。

ウエルス・マネージメント部門売上高は前年同期比+4%の43.99億ドルでした。税引き前マージンは27.1%でした。

運用部門売上高は前年同期比-3%の6.53億ドルでした。運用資産は4,710億ドルでした。7期連続資産流入を記録しました。

【アクティビティー別売上高】

投資銀行フィー売上高は前年同期比+14%の15.67億ドルでした。うちM&Aフィーは-8%の5.1億ドルでした。株式引受けフィーは+62%の4.41億ドルでした。債券引受けフィーは+15%の5.08億ドルでした。

トレーディング売上高は前年同期比+2%の27.5億ドルでした。株式トレーディングは+7%の20.2億ドルでした。債券トレーディングは+1%の11.8億ドルでした。

アセット・マネージメント売上高は前年同期比+7%の32.51億ドルでした。

コンペンセーション対売上高比率は44%でした。去年同期は45%でした。

エフィシェンシー・レシオは71%でした。去年同期は73%でした。

【各種レシオ】

株主資本利益率(ROE)は11.5%でした。前年同期は9.6%でした。

有形自己資本利益率(ROTCE)は13.2%でした。前年同期は11.0%でした。

普通株式等ティアワン比率(CET1 capital ratio)は16.7%でした。去年同期は16.3%でした。

一株当たり有形簿価は$35.50でした。前年同期は$33.86でした。

ゴールドマン・サックス(GS)

ゴールドマン・サックス(ティッカーシンボル:GS)の第3四半期決算はEPSが予想$5.34に対し6.28、売上高が予想84.3億ドルに対し86.5億ドル、売上高成長率は前年同期比+3.8%でした。

投資銀行部門売上高は前年同期比+10%の19.8億ドルでした。

うちM&Aフィーは9.16億ドルでした。前年同期は9.11億ドルでした。

株式引受けフィーは4.32億ドルでした。前年同期は2.12億ドルでした。

債券引受けフィーは6.32億ドルでした。前年同期は6.74億ドルでした。

インスティチューショナル・クライアント・サービス部門売上高は31.01億ドルでした。前年同期は31.2億ドルでした。

うち債券部は13.07億ドルでした。前年同期は14.52億ドルでした。

株式部は6.81億ドルでした。前年同期は5.84億ドルでした。

地域別では、米国売上高は52.2億ドルでした。前年同期は48.7億ドルでした

。欧州中東アフリカは22.15億ドルでした。前年同期は20.6億ドルでした。

アジアは12.09億ドルでした。前年同期は13.94億ドルでした。

【各種レシオ】

株主資本利益率(ROE)は13.1%でした。

有形自己資本利益率(ROTCE)は13.8%でした。

普通株式等ティアワン比率(CET1 capital ratio)は13.1%でした。

一株当たり有形簿価は$186.62でした。

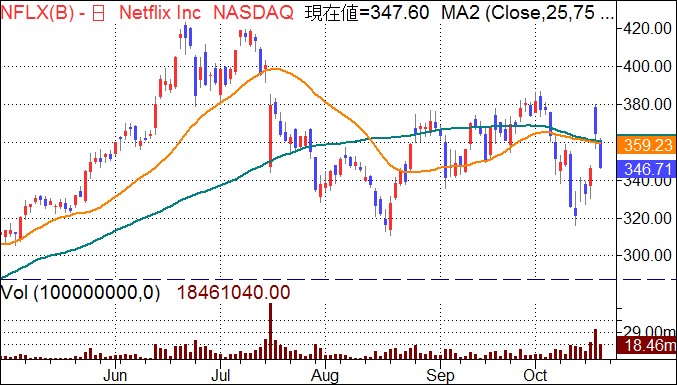

ネットフリックス(NFLX)

ネットフリックス(ティッカーシンボル:NFLX)の第3四半期決算はEPSが予想68¢に対し89¢、売上高が予想39.9億ドルに対し40億ドル、売上高成長率は前年同期比+34.0%でした。

ストリーミング売上高は前年同期比+36%でした。平均課金メンバー数は+25%、平均販売単価(ASP)は+8%でした。

新規加入者数はガイダンス500万人に対し696万人でした。その内訳は米国がガイダンス65万人に対し109万人、海外がガイダンス435万人に対し587万人でした。

営業マージンは5%拡大し12%になりました。これはガイダンスの10.5%を上回りました。

なお営業マージンが拡大した理由は大型テレビドラマ制作費用、ならびにマーケティング費用の一部の計上のタイミングが第4四半期にズレ込んだことによります。

この関係で第4四半期のEPSガイダンスは予想49¢に対し23¢に下がります。一方、売上高は予想42.3億ドルに対し、新ガイダンス42億ドルが提示されました。

第4四半期の新規加入者数は予想750万人に対し新ガイダンス940万人が提示されました。内訳は米国が180万人、海外が760万人です。

2018年通年の営業マージンは10~11%を予想しています。それは第4四半期の営業マージンが5~7.5%へ落ち込むことを意味します。

繰り返しになりますが、これはコンテンツ制作費用とマーケティング費用がこれまで計画されていた第3四半期から第4四半期に持ち越されたことが関係しています。

通年でのフリー・キャッシュフローは30億ドルを見込んでいます。

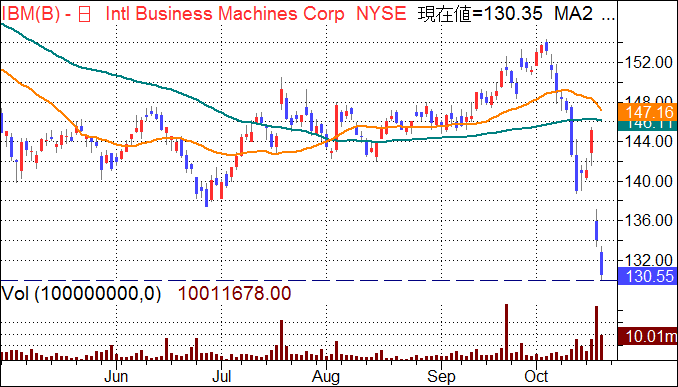

IBM(IBM)

IBM(ティッカーシンボル:IBM)の第3四半期決算はEPSが予想$3.40に対し$3.42、売上高が予想190.4億ドルに対し187.6億ドル、売上高成長率は前年同期比-2.1%でした。

グロスマージンは前年同期と同じの46.9%でした。

コグニティブ・ソリューションズ部門売上高は前年同期比-6%の41億ドルでした。ワトソン・ヘルス、セキュリティー・ソリューションズ、アナリティックスなどが伸びました。

グローバル・ビジネス・サービス部門売上高は前年同期比+1%の41億ドルでした。コンサルティングが伸びました。

テクノロジー・サービセズ&クラウド・プラットフォーム部門売上高は前年同期比-2%の83億ドルでした。クラウド売上高が伸びました。

システムズ部門売上高は前年同期比+1%の17億ドルでした。

グローバル・ファイナンシング部門売上高は前年同期比-9%の3.88億ドルでした。

2018年度のEPSは予想$13.81に対しこれまでのガイダンス$13.80が堅持されました。

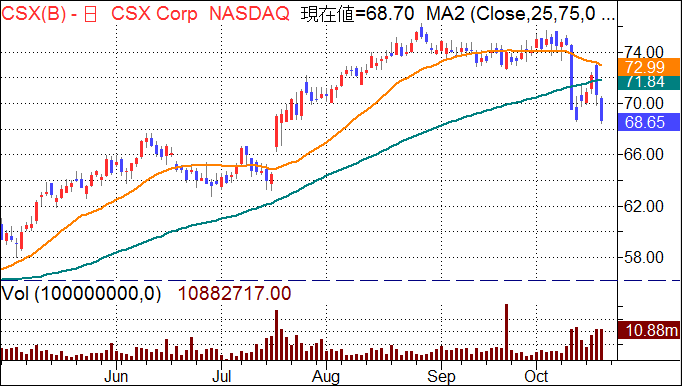

CSX(CSX)

CSX(ティッカーシンボル:CSX)の第3四半期決算はEPSが予想94¢に対し$1.05、売上高が予想30.5億ドルに対し31.3億ドル、売上高成長率は前年同期比+14.1%でした。

ボリューム成長は+4%でした。それに積荷のミックスの改善、値上げ(+9%)等の要素が加わり売上高が伸びました。

一方費用は前年同期比-2%の減少を見ました。18.4億ドルでした。経営の合理化によるコスト・セーブが功を奏しました。

オペレーティング・レシオは58.7%でした。ちなみに前年同期は68.4%でした。

2018年の売上高は予想121億ドルに対し新ガイダンス121~123億ドルが提示されました。

フィリップモリス・インターナショナル(PM)

フィリップモリス・インターナショナル(ティッカーシンボル:PM)の第3四半期決算はEPSが予想$1.29に対し$1.44、売上高が予想71.6億ドルに対し75億ドル、売上高成長率は前年同期比+0.4%でした。

シガレット出荷量は-1.7%の1,951億本でした。加熱式タバコ出荷量は-11.0%の87億本でした。

2018年度のEPSは予想$5.01に対しこれまでのガイダンス$4.97~5.02が堅持されました。

第4四半期は前年比較が苦しくなるとコメントされました。また第3四半期は売上高計上のタイミングの恩恵を受けており、それが第4四半期には無くなるので通年ベースでのガイダンスは第3四半期決算が良かったにもかかわらず動かなかった理由です。