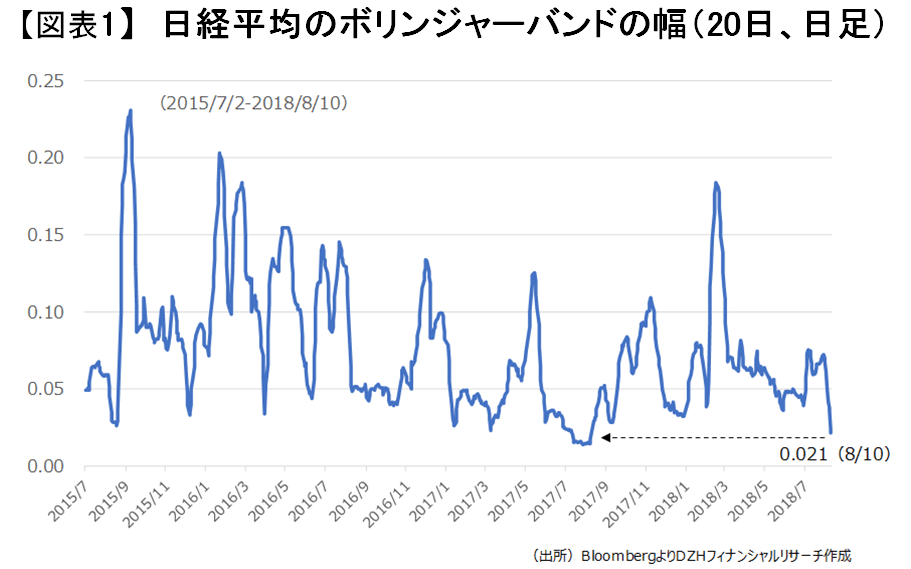

日経平均の日足のボリンジャーバンドでは、バンド幅が縮小するスクイーズ(ボラティリティが小さくなる)が生じていました。小さなボラティリティの次にくるのは、大きなボラティリティです。図表1は、ボリンジャーバンドの中心を通る線を20日線とした場合の、+2シグマ~-2シグマまでのバンド幅を時系列で1本の線にしたものです。これによると、8/10現在で0.021と1年ぶり(昨年8/10以来)の狭さとなっていました。当時はどういった局面だったかというと、11月高値に向けて16連騰した上昇相場の直前でもあって、いったん-2シグマを下回り下落圧力が強まる起点となったところです。日経平均の昨年の日足チャートをご覧いただけるとお分かりいただけます。秋口からの上昇相場の手前で少し「ダマシ」の下げがあったことが確認できます。

今回も足元の下げで-2シグマを下回っています。目先的には下落圧力が続く可能性があるかもしれません。一方、今週にも急速に切り返すことができれば、また当時と同じように「ダマシ」のあと、上昇に向かう展開も想定できそうです。

8/13の下げで3月安値(20347円)を起点に、7月安値(21462円)を通る右肩上がりの下値支持線まで下げましたので、ここも重要なフシになりえるからです。

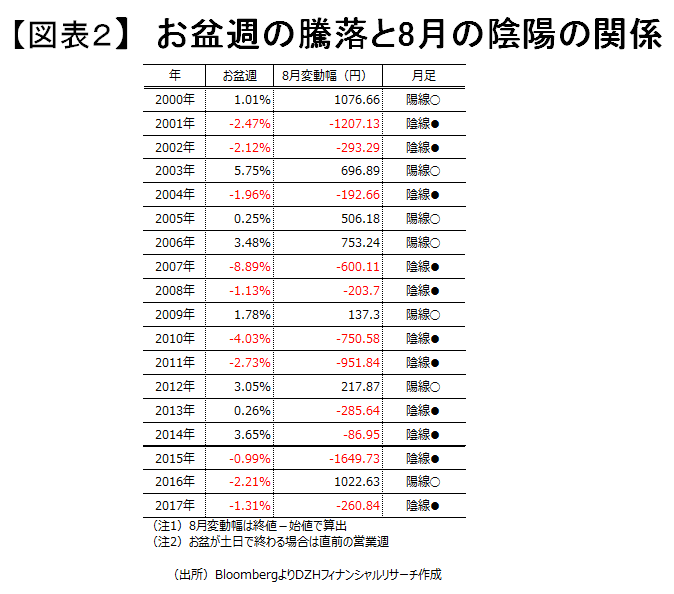

あと、この時期になると毎回採りあげますが、日経平均のお盆(8/13-16)を含む週の騰落と、8月のローソク足の陰線(勝敗)には面白い関係があります(図表2)。2000年~2017年までの18年間、お盆の週に上昇すると8月は陽線(始値よりも終値が高い)になる、逆にお盆の週に下落すると陰線(始値よりも終値が低い)になる傾向があります。アベノミクス相場に勢いがあった2013年と2014年、2016年は番狂わせとなりましたが、直近では2012年や昨年が一致しました。特に、2000年~2012年までは13年間続いた経緯があります。

以上