国内企業の決算発表が本格化しており、業績への期待感が先行しやすいですが、どうも全般的にはそれどころではなさそう。円高が押し目買い心理を遠ざけ、主力株が戻らなくなっています。日経平均は1月24日に現れた「陰線はらみ足」の翌日の陰線が下押し圧力に効いた感じがします。「はらみ足」に分類されるパターンは、その翌日の動きが方向性を握るカギになるからです。

さて、1月相場が終了し、日経平均の月足ローソク足は「トウバ(下ヒゲがない十字足)」に近いかたちとなりました。相場の転換サインともいえそうですが、この場合も結局は2月の動向をみないと決定的な頭打ちサインとは判断できません。

ただ、ここから日足ベースで重要なのは、大発会にロケットスタートした発射台の水準、つまり大納会の高値22,881円まで下げるようだと、そのあとのアヤ戻りを経て、2月後半にかけてもう一度下げるといったパターンが想定されます。

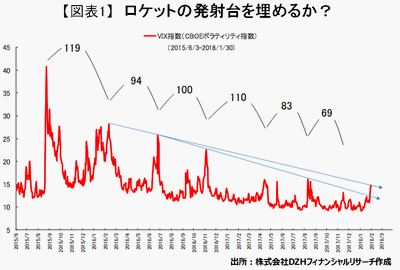

昨年10月に書いた「 第476回 下半期の米国発のリスク」の中で、ボラティリティのサイクルについてコメントさせていただきました。ボラティリティ(リスク)を見る際、下記の図表のように、アメリカの恐怖指数といわれるVIX指数がよく取り挙げられます。この数値が高まるとリスクが上昇していることを示します。

VIX指数は2015年夏場以降、概ね100日前後(80~120日)で高値の周期が到来しました。それによると、昨年10月当時の直近高値であった8月10日(16.04)から80~120日経過した12月~1月が要注意。そのリスクを消化していけるかどうか、という内容の記述でした。

結果的に、そこまで強いリスク回避の局面は来なかったわけですが、この周期をどのように捉えるかによって、見方が変わってきます。例えば、VIX指数が次第に低くなっており、高値周期も直近の70日(69日)~80日(83日)に短くなっていると判断した場合、次は2月末~3月上旬などがあやしくなってくる。

いずれにしても、VIX指数は1月30日現在、14.79と5カ月ぶりの水準まで上昇してきました。2016年の高値をつないだ1本のラインを上抜けてきた点が気がかりです。もう1つのラインでいったん頭打ちとなり、落ち着くかもしれませんが、2月末~3月上旬に向けて飛び上がる兆候になるかもしれません。株価に例えると、低迷が続いた銘柄が底値圏で次第に値幅が小さくなり、煮詰まり感を示しながら材料を待っている感じです。

米国株式市場では30日、ダウ平均がチャート上で「マド」をあけて下げてきました。何か、材料が出るのでしょうか?今のところは、1つとして米国の長期金利の上昇が一層速まることが考えられます。

東野 幸利

株式会社DZHフィナンシャルリサーチ

「トレーダーズ・プレミアム」は、個人投資家の心強い味方です!! (DZHフィナンシャルリサーチのウェブサイトに遷移します。)