「夏枯れ相場」の転換点になってきたレイバー・デー

9月2日はレイバー・デーで、米国の金融市場は基本的に休場だった。しかし、このレイバー・デーは、経験的には米ドル/円の場合でも、それまでの方向感のない展開が一変し、一方向に大きく動き出すタイミングになることが多かっただけに、今後の動きについては要注意かもしれない。

9月初めのレイバー・デー明けは、欧米のトレーダーにとって実質的な夏休み明けに位置付けられる。このため、夏休み明けでトレードを本格再開したトレーダーは、まだまだリスク許容度に余裕があることから、ポジションを長く維持する可能性が高く、結果として相場も一方向へ大きく動きやすくなったと考えられる。

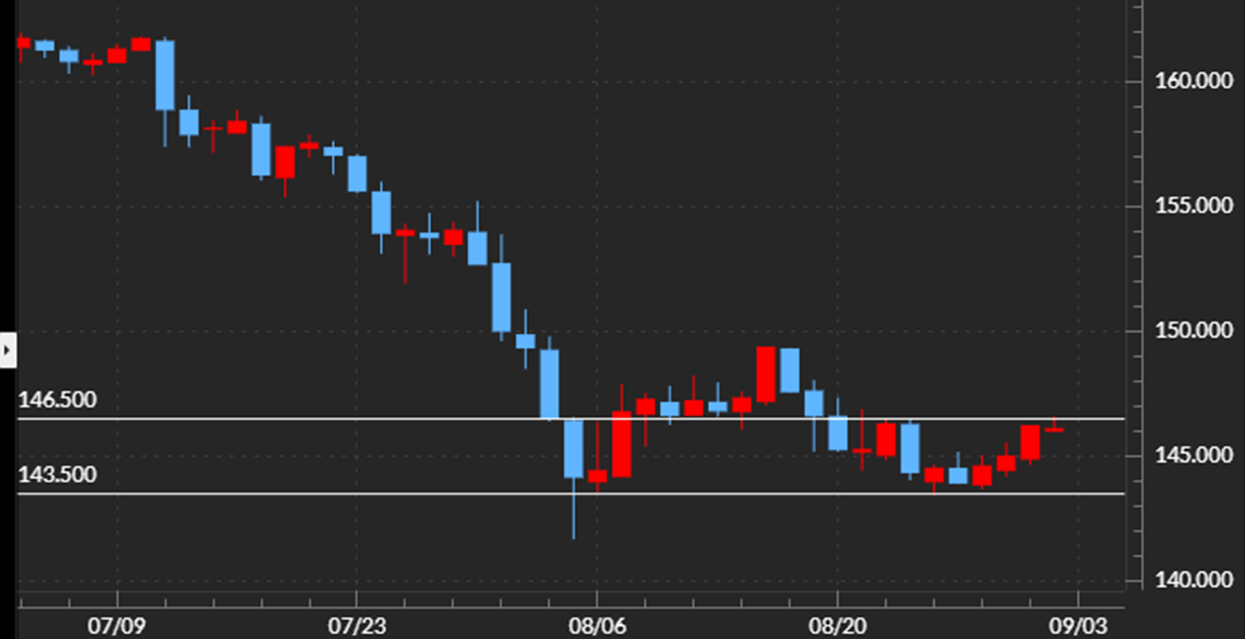

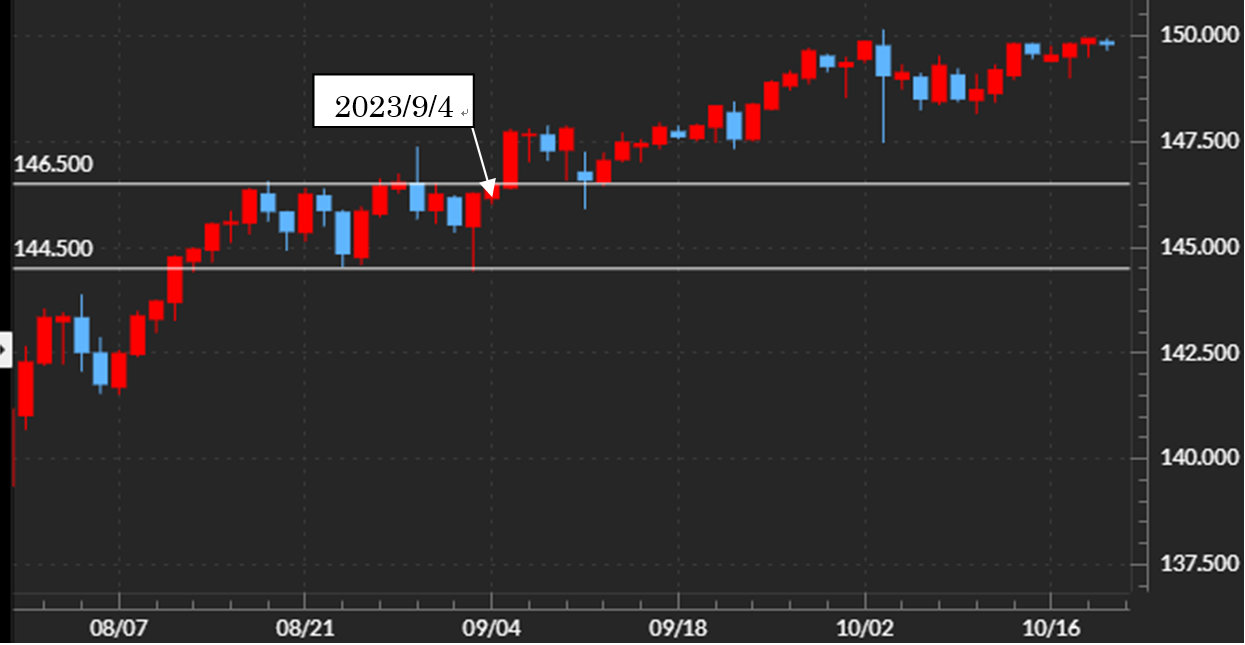

過去2年について、少し具体的に振り返ってみよう。2023年の場合は、レイバー・デー以前の約3週間、米ドル/円は144円半ば~146円半ば中心の方向感のない展開が続いていた。しかし、レイバー・デー明けからこのレンジを米ドル/円は上放れ、そのまま10月にかけて前年に続き2年連続で150円の大台トライに向かったのだった(図表1参照)。

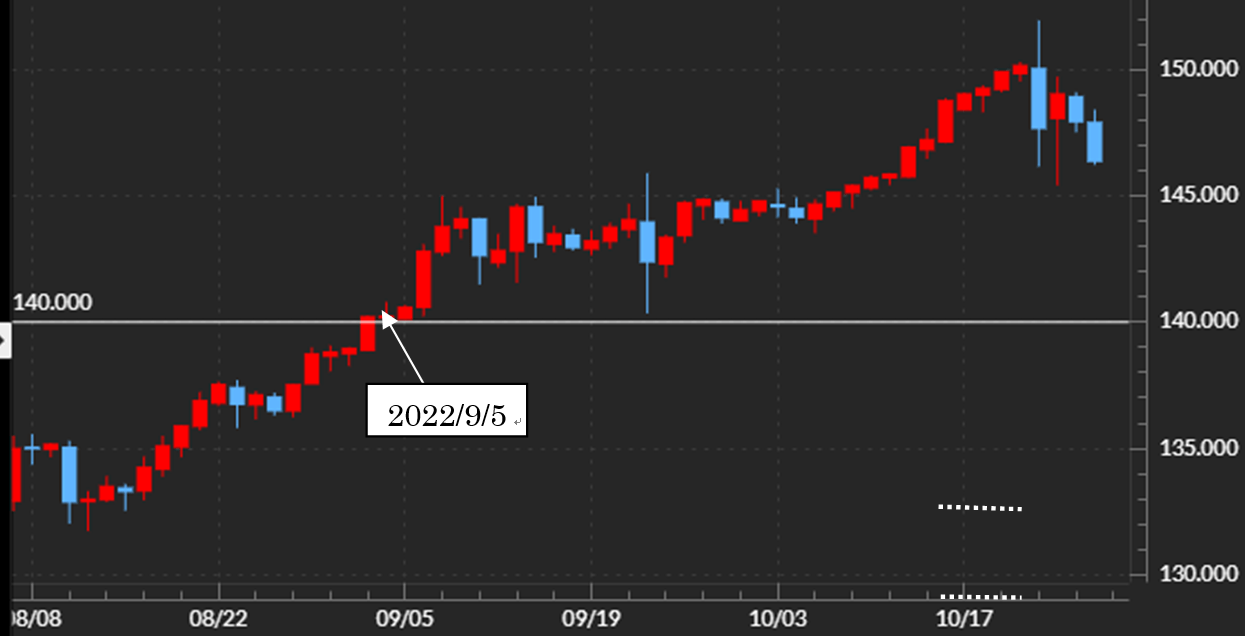

2022年の場合は、レイバー・デー明けから140円の大台を完全に突破すると一気に145円に迫る動きとなった。ここで当時の神田財務官が、米ドル売り介入の可能性をこの局面で初めて強く警告したことから、一旦米ドル高・円安には急ブレーキがかかった。ただ約2週間後に145円を超えて米ドル高・円安が広がると、ついに2011年以来となる日本の通貨当局による為替介入が実現するところとなった(図表2参照)。

過去2年は、ともに151円まで米ドル高・円安が広がった。それは、レイバー・デー明けから投機筋の米ドル買い・円売り本格化により最後の加速に向かい、11月にかけて日本の為替介入などをきっかけに当面の米ドル高・円安に一服感が出てくると、投機筋が年末にかけて米ドル買い・円売りポジションの損益確定に動くことから、米ドル安・円高に戻すパターンを繰り返した。つまり、このレイバー・デー明けからの2~3ヶ月は、年内最後の本格的なトレード局面と位置付けられている可能性がある。

2024年は過去2年と異なり、投機筋が円売り仕掛けに動く可能性は低そうだが、年内最後の本格的トレード局面の方向性を考える上で、レイバー・デー明けからの動きは注目される(図表3参照)。