政策金利、国債買い入れ方針維持

日本銀行は本日4月26日に政策委員会・金融政策決定会合を実施し、政策金利である無担保コールレート(オーバーナイト物)を0~0.1%程度で維持することを決定しました。また、長期国債およびCP・社債等の買入れについても前回方針を維持しております。

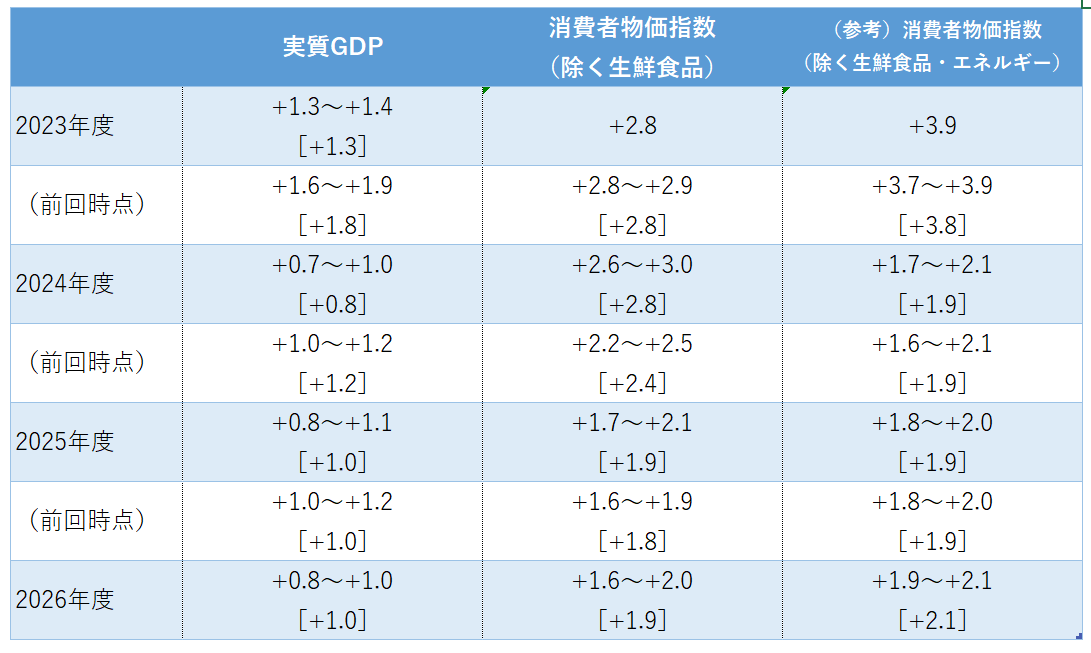

示された声明文はこれまでと異なり概況等示されないシンプルなものとなりました。年4回示される「経済・物価情勢の展望」(展望レポート)が公表されるためと思われますが、その展望レポートでは成長見通しにおいて一部自動車メーカーの生産・出荷停止の影響による下振れが反映され、また物価面では原油価格上昇や政府による経済対策の影響から上方修正されましたが、現状に合わせたもので大きな見方の変更ではありません。

今後の物価見通しの中央値は2%近辺に収束

新たに示された2026年見通しの数値は2025年の予想と同様ながら、今後の物価見通しの中央値は2%近辺に収束しており、先行き物価目標達成の確度は少しずつ高まっている、とのこれまでの見解が反映されています。

ゼロ回答で市場の円売り圧力は強まる

国債買い入れ減額を検討との一部事前報道もありましたが、実際には変更点は無かったことで、声明文発表直後の市場は円安・金利低下、株高となりました。展望レポートも市場想定の範囲内となるなかで、3月会合で当面緩和的な金融環境を継続とした以上、動かない事は整合的ではあります。円安の進行に急かされるように対応することは無く、ゼロ回答としたことで市場の円売り圧力は強まりました。

記者会見では為替動向についての質問が集中しました。目下の円安は展望レポートでの物価見通しにもほぼ影響しておらず、無視できるのか?との問いに頷くなど静観の構えにあり、また国債買い入れの減額についても具体的に検討する段階ではない、と3月の一連の変更を様子見したい段階で、一段の動きには慎重な姿勢でした。

会見中にも円安は一段と進行しており、投機的との判断からいつ為替介入が見られても不思議ではない状況で、急な相場変動を警戒せざるを得ません。ただし日銀による今後の政策変更は今回の展望レポートの見通しに沿った物価の推移が確認されれば、もしくは上振れリスクが生じた場合とされており、時間を要する認識です。介入後に為替の水準が変わったとしてもこれまでの円安をけん引した為替変動要因は続きます。

緩和スタンスの継続を予想

市場予想では政策金利は年内に0.2%ポイントの上昇が見込まれるのみですが、現在の国内経済も断続的な利上げが正当化される状況にはありません。当面は物価と賃金の好循環が見られるのか、まずは夏場にかけて定性・定量的な確認が必要でしょう。緩和スタンスの継続が予想されます。