米3大医薬品卸売業者の一角として知られ、社会インフラを支える存在

センコラ[COR]は、米3大医薬品卸売業者の一角として知られています。年間 2000億ドルを超える米国医薬品流通市場の約3分の1を担っています。ブランド医薬品やジェネリック医薬品、特殊医薬品を調達し、薬局や医療機関に供給しています。

医薬品卸は、製薬会社やPBM(医薬品給付会社)が持たない物流業務を担い、医薬品を安定供給することから、もはや社会インフラとも言える存在です。40年前は140もの業者が存在したとされますが、再編が進み現在では40社を切っています。

さらに市場はマケッソン[MCK]、センコラ(同社)、カーディナル・ヘルス[CAH]の3社で90%以上を占める寡占状態となっています。同社はこの市場で第2位のシェアを獲得しています。2023年9月期における売上は2621億7000万ドルでした。フォーチュン500で11位、グローバルフォーチュン500 で 24位にランクされています。

主力の医薬品流通事業の他、製薬・バイオメーカー向けに事業支援サービスを提供する事業も展開

医薬品流通の他、関連するサービスも提供しており、2022年9月期から「その他事業」として新たにセグメント報告されることとなりました。

「その他事業」とは、製薬・バイオメーカー向けに事業支援サービスを提供するアメリソースバーゲンコンサルティングサービス(ABCS)、バイオ医薬品業界向けの特殊物流の設計などを提供するワールド・クーリエ、動物用医薬・衛星用品を販売するMWI Veterinary Supplyで構成されています。主力の医薬品流通事業は、「米国ヘルスケアソリューションズ」と「国際ヘルスケアソリューションズ」の2つのセグメントを通じて事業を報告しています。

1つ目のセグメントは「米国ヘルスケアソリューションズ」で、2023年度には売上の90%を構成しました。主要顧客は、世界最大のドラッグストアチェーンWalgreens Boots Alliance(ウォルグリーンズ・ブーツ・アライアンス)[WBA]や米国最大のPBM Express Scripts(エクスプレススクリプツ)をはじめ、独立系薬局ネットワーク、また政府機関や共同購入組織 (GPO)などになります。

これらの主要顧客の上位10位は同社の売上の66%を占め、中でも、ウォルグリーンは売上の26%、エクスプレススクリプツは14%を構成する2大顧客となっています(なお、ウォルグリーンは同社への出資比率を徐々に減らしています。今週2月7日にも約 9億4200 万ドルが売却され、同時に同社によって約 5000万ドルの株式買い戻しが行われました。これによってウォルグリーンの保有比率は約15%から約13%に減少しましたが、それでも筆頭株主のままです。株価に目立った下落の動きはありませんでしたが、いつでも売却される可能性があり、規模によっては株価が下落するリスクがあります)。

2つ目のセグメントである「国際ヘルスケアソリューションズ」の売上規模はまだ全体の10%に過ぎませんが、2021年にアライアンスヘルスケアを買収したことで国際的なプレゼンスが強化されました。アライアンスヘルスケアは同社の主要取引先で筆頭株主であるウォルグリーン・ブーツ・アライアンスの医薬品卸部門で、ヨーロッパ最大の医薬品卸売業者の1つとされます。

付加価値を高め、競争力強化。スペシャリティ物流へ注力

医薬品卸は、薄利多売の業界です。同社の2023年度の粗利益率は3%程度、営業利益率は1%程度。ほかの2社も同じレベルです。市場が大きく、成長も見込まれることから、医薬品卸市場を寡占する3社とも持続的に成長を遂げることができそうですが、競争の中で収益性を上げ続けるには付加価値を付け、競争力を上げることが必須です。

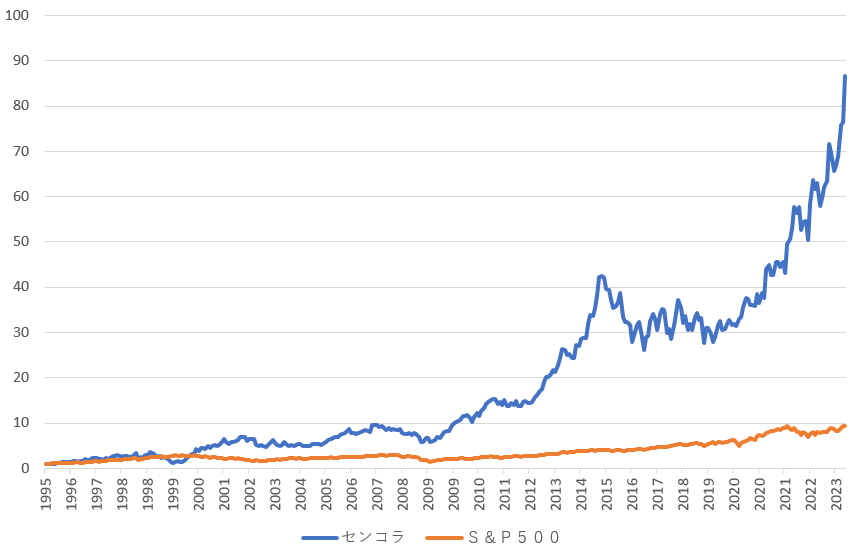

同社においては、中核的な市場でのリーダーシップの強化、効率性と顧客サポートの向上、特殊医薬品の拡大を戦略とし、医薬品物流事業会社として競争力強化を進めてきました。同社によると、これらの取り組みにより、1株当たりの利益は2016年以降、年平均12%で成長してきました。

そして最近は特に、特殊医薬品(がんや関節リウマチなどの複雑な疾患を治療する医薬品)の供給機能拡大に注力しています。

特殊医薬品は、高額であることと同時に、流通経路が制限されている薬もあることから、それを取り扱うことができるとなると、利用価値が高まります。医薬品卸は、安定供給機能を備えていることは当然で、物流機能をいかに充実させるかが競争力となり、現在では、特殊医薬品の取扱いの可否がそれを左右するところとなっているわけです。

最近の動きでは、2024年第1四半期に米国内の3つの新しい物流センターの保管能力とコールドチェーン機能を拡大強化したことが発表されています。

堅実な事業モデルによるキャッシュ創出力が強み

業績は好調です。特殊医薬品や商用コロナワクチンの増加が業績を牽引しています。業績貢献度が高かった商用コロナワクチンについては、継続的に年次接種される存在となってきたと言え、この寄与は一時的なものではありません。

インフルエンザ予防接種のように定期的な需要発生が見込まれます。中長期的な目線で見ると、高齢化に伴う量的な増加に加え、今後は、薬剤中心の非侵襲的治療技術の進展、新薬、ジェネリック医薬品の利用増を背景に医薬品市場は拡大が続く見通しです。

ヘルスケア業界に情報を提供するIQVIAによると、米国の医薬品売上高は、2022年から2027年にかけて約8%の年平均成長率で成長すると予想されています。価格上昇によるところもありますが、この期間中は単純に高齢化による薬需要の増加が最大の要因となります(米国の65歳以上人口は2027 年までに6800万人を超え、ベビーブーマーの長寿化に伴い、2030年には7310万人、2050年には8600万人に増加すると予想されています)。

同社は糖尿病治療薬、またGLP-1治療薬、インスリンの領域では米国で30%のシェアを誇っており、安定的継続的に需要を獲得していける立場にあると言えます。この堅実な収益基盤を資金源として特殊医薬品分野を強化し、競争力を高めるといった事が期待されます。

堅実なビジネスモデルにより、営業利益率1%という薄利多売なビジネスにも関わらず、キャッシュフローは良好です。

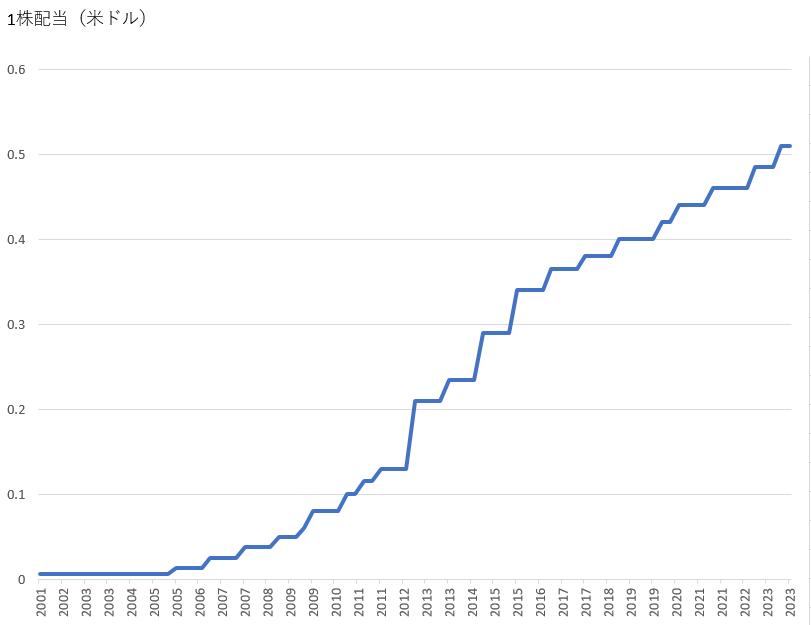

2024年度第1四半期の営業キャッシュフローは、前年比24.6%増の8億8500万ドル、一方資本支出は1.3%の減少と前年と変わらず、前年比27.7%増となる8億1100万ドルのフリーキャッシュフローが残されました。フリーキャッシュフローは過去5年間、CAGR+26%で増加してきました(この1年間に至っては56%の増加を記録しています)。

※BMI株価は1995年4月28日を1とした数値