新年に際し、2024年の投資戦略の考え方について、マネックス証券チーフ・ストラテジスト広木隆のインタビュー取材を、株式会社NTTドコモが運営するdmenuマネーと合同で行いました。2024年1月からスタートする新しいNISA(新NISA)では、個別の株式にも投資できる「成長投資枠」の年間非課税枠が240万円(上限)あります。成長投資枠で日本株に投資する際には、どのような投資戦略を考え、どんな銘柄を選ぶのがいいのでしょうか。後編では、長期視点で新NISA成長投資枠を活用する考え方をお届けします。

新NISAの成長投資枠活用術:成長株や高配当株をどう選ぶか

――新NISAの成長投資枠で、中長期投資をする際の銘柄選びのポイントと注意点を教えてください。

新NISAでは、利益が出てはじめて非課税メリットを享受できます。つまり、利益を得ることができる銘柄を選ぶことが大切です。今後の企業成長と株価の上昇が期待できる成長株でもいいですし、安定的に高配当を受け取れる銘柄でもいいでしょう。

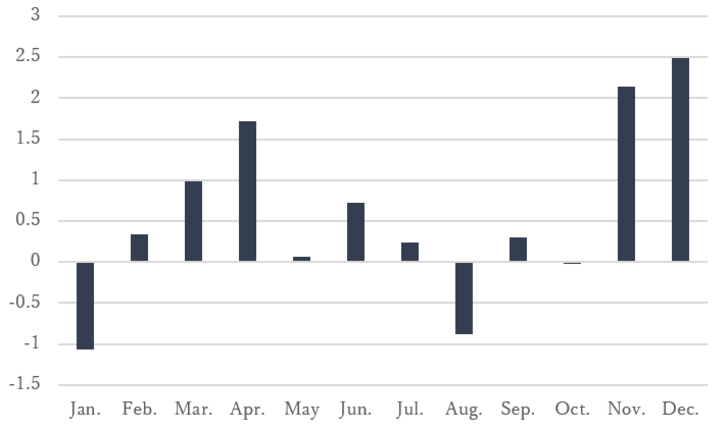

過去20年間の日経平均株価の月別のパフォーマンスを調べると、1月は一番パフォーマンスが悪い。2番目に悪いのは8月です(図表)。

新NISAがスタートして、すぐに個別銘柄に投資するのではなく、しばらく様子を見て株価が下がったタイミングで投資をするという考え方もあるでしょう。例えば、1月の末頃でもいいし、8月の夏枯れ相場まで待って大きく下がるところを狙うのもよいでしょう。

5つの注目テーマと関連銘柄:半導体関連やインバウンド関連、コンテンツ関連等

――新NISAを活用するうえで魅力的なセクター(業界)と銘柄についても教えてください。

【テーマ1】半導体・半導体関連部品

セクターとしては、まず半導体関連が考えられます。これからはAI(人工知能)が世の中にもビジネスにも欠かせなくなるでしょう。そのAIには半導体が欠かせませんから、半導体や半導体に関連する電子部品の需要が落ちることはありません。

半導体や半導体関連の電子部品の銘柄としては、半導体製造装置で世界第3位の東京エレクトロン(8035)、半導体検査装置で世界大手のアドバンテスト(6857)、先端半導体向けマスク欠陥検査装置を製造するレーザーテック(6920)、半導体シリコンウエハーで世界首位の信越化学工業(4063)などが候補になります。積層セラミックコンデンサー(MLCC)で世界首位の電子部品メーカーの村田製作所(6981)、電子部品大手のTDK(6762)なども考えられます。

【テーマ2】インバウンド

インバウンド関連としては、日本国内の移動に欠かせない東日本旅客鉄道:JR東日本(9020)や東海旅客鉄道:JR東海(9022)のほか、ANAホールディングス(9202)、日本航空(9201)などが該当しそうです。訪日客には海外の富裕層も多いうえ、円安も手伝って買い物をする人も多いようです。百貨店首位の三越伊勢丹ホールディングス(3099)や老舗百貨店の高島屋なども注目できるでしょう。訪日客はもちろん、日本国内のリピーターも多く、世界有数の入園者数を誇る東京ディズニーランド・シーを運営するオリエンタルランド(4661)もインバウンド銘柄の代表格です。

――半導体やインバウンド関連のほかにも注目のセクターはありますか?

【テーマ3】コンテンツ産業と防衛産業

アニメーションやゲームなどのコンテンツ産業は、いまや日本を代表する産業のひとつですから、これもはずせないでしょう。ゲーム機やゲームソフトで首位の任天堂(7974)、「ドラゴンクエスト」などのコンテンツを展開するスクウェア・エニックス・ホールディングス(9684)、家庭用ゲーム機ソフト開発大手のカプコン(9697)、娯楽施設も展開するバンダイナムコ(7832)、邦画の配給と興行収入で断トツ首位の東宝(9602)などが考えられます。

【テーマ4】自動車関連

日本の基幹産業である自動車も注目したいセクターです。四輪車で世界首位のトヨタ自動車(7203)のほか、直近ではややパフォーマンスが悪い本田技研工業(7267)も、ソニーグループ(6758)と設立したEV自動車のソニー・ホンダモビリティが世界的にも注目を集めそうです。また、昨今の世界情勢を背景に防衛関連も注目されています。三菱重工業(7011)などが該当するでしょう。

【テーマ5】日銀の金融政策で恩恵を受けるメガバンク

また、2024年には、日銀の金融政策の方針転換でマイナス金利政策が解除されるとみられます。マイナス金利の解除によって金利が0になる。しかし、そこから先の利上げはないと思います。よって「金利がない世界から、金利のある世界に世の中が変わる」のはまだ先でしょう。しかし、それでもマイナス金利という大底から離れるのはそう遠くない。それだけでも日本経済にとって大きな変化です。経済が正常化する時には、メガバンクは大きな恩恵を受けるでしょう。三菱UFJフィナンシャル・グループ(8306)や三井住友フィナンシャルグループ(8316)、みずほフィナンシャルグループ(8411)にも注目したいところです。

2024年、グロース株が見直されるタイミングがくるだろう

――日本経済には明るい兆しが見えていそうですが、海外の景気はどうでしょうか?

2024年は、グロース株の復活もあるかもしれないと考えています。というのは、日本には明るい兆しが出ていますし、景気後退が心配される米国もソフトランディングしそうだからです。

欧米では、金利が上昇し、景気の先行きも見通しにくくなっています。また、米国では、急激な利上げをし、金利水準もかなり高くなっているため、経済にブレーキがかかり、景気がスローダウンする可能性があります。とはいえ、経済指標の推移や諸条件を考慮するとソフトランディングの可能性が高そうです。

日本では、経済も企業も大きく変わりつつあり、明るい兆しが出てきています。経済が上向く局面では、グロース株が注目されます。2024年のどこかでグロース株が再び見直されるタイミングが来るのではないでしょうか。

――日本株の長期展望についておきかせください。

日本の国運は40年周期で上がったり下がったりを繰り返すという説があります。明治維新から日露戦争までの40年が上り坂で、そこをピークに太平洋戦争敗戦までの40年が下り坂。戦後の復興から高度成長期を経てプラザ合意のあった1985年までが上り坂で、そこをピークに転がり落ちているというものです。もし、そうだとすると2025年から上り坂が始まることになります。

株式相場も40年サイクルで動いています。日経平均株価は1989年末に3万8957円の最高値を付けたのち、2008年10月27日にバブル崩壊後の最安値7162円90銭(終値ベース)をつけました。20年間下落相場が続いたのち、2008年から09年にボトムを打ったといえるでしょう。そこから反転し、20年間上昇相場が続くとしたら、2029年までは上昇基調が続くことになります。日本株の上昇は、まだまだ続くと考えていいでしょう。

――ありがとうございました。

※本記事は2023年12月7日に実施したインタビューを後日、編集・記事化したものです。

写真:竹井 俊晴