3会合連続で政策金利は据え置き、景気見通しは大きな変化なし

現地時間12月13日に米国のFOMC(連邦公開市場委員会)が開催され、政策金利は3会合連続で5.25-5.5%に据え置かれました。また声明文では、経済活動の伸びが鈍化したこと、インフレが緩和したことが前回からの変化として示されました。

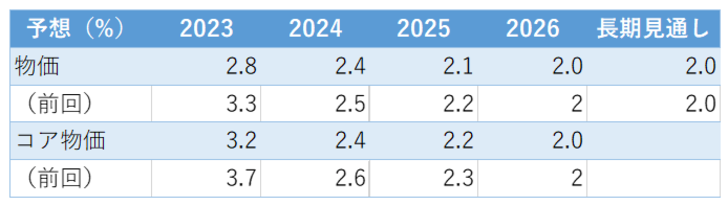

今回は3ヶ月に1回の経済予想が以下の通り示され、足元堅調な景気を反映する形でGDPが修正されていますが、2024年以降の景気見通しに大きな変化はありませんでした。

同時に物価見通しも公表されましたが、声明文でインフレ緩和を指摘する通り2023年の数値が低下し、2024年以降も微修正されています。

FRBの政策金利の見通しは「利上げ終了」を示唆

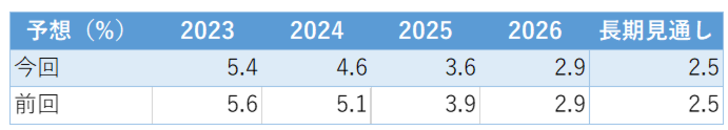

そして、FRB(米連邦準備制度理事会)当局者による政策金利の見通しです。以下は中央値になりますが、前回までは年内あと1回の利上げが見込まれていましたが、今回の数値では利上げ終了が示されています。2024年は1回に0.25%の引き下げとすれば3回の利下げ、2025年は4回の利下げが予想されます。

ただし、FOMCメンバーの政策金利見通しを見ると、2024年は現行据え置きから4%以下の金利=6回の利下げ、2025年は現行据え置きから2.5%以下の金利と見方は大きく分かれています。なお、市場予想では2024年に4%を下回る水準が予想されるなど、FOMCメンバー予想との乖離は大きいです。

利下げ局面に向け、ファンダメンタルズの悪化度合いに注意が必要

FOMC直後の市場反応は利上げ終了のシグナルを受けて、株高・金利低下・ドル安となりました。その後の会見で、パウエルFRB議長は追加利上げの選択肢は残っている点を強調しましたが、一方で、利下げが視野に入り始めており、その開始時期がいつ適正となるか議論したことに触れました。

上記長期見通しとして記載している政策金利が2.5%であれば、現在の5%台の金利水準は引き締め的であり、物価が2%に向かい成長も鈍化するのであれば、今後は断続的な利下げ局面となるでしょう。長期金利にも低下圧力がかかると予想します。

市場が期待するソフトランディングを達成できるのか。利下げ局面は景気が鈍化しており、経済的なショックも起きやすく、過去、株式市場は調整を強いられた局面も散見されます。今後はファンダメンタルズの悪化度合いを注意深く確認する必要があります。