先週の振り返り=一時147円台まで米ドル急落

感謝祭の連休を控えて、ポジション調整が広がった

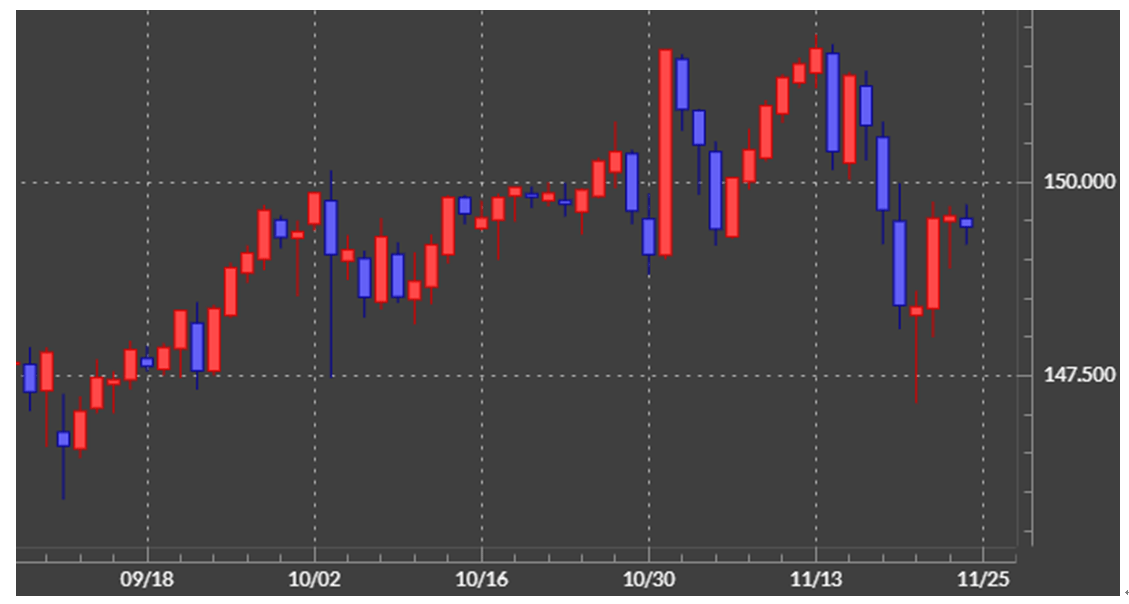

先週、米ドル/円は一時147円台前半まで急落しました(図表1参照)。主因は、感謝祭の連休を控えて、米ドル買い・円売りに大きく傾斜していたポジションの調整が広がったとの見方が多かったようです。

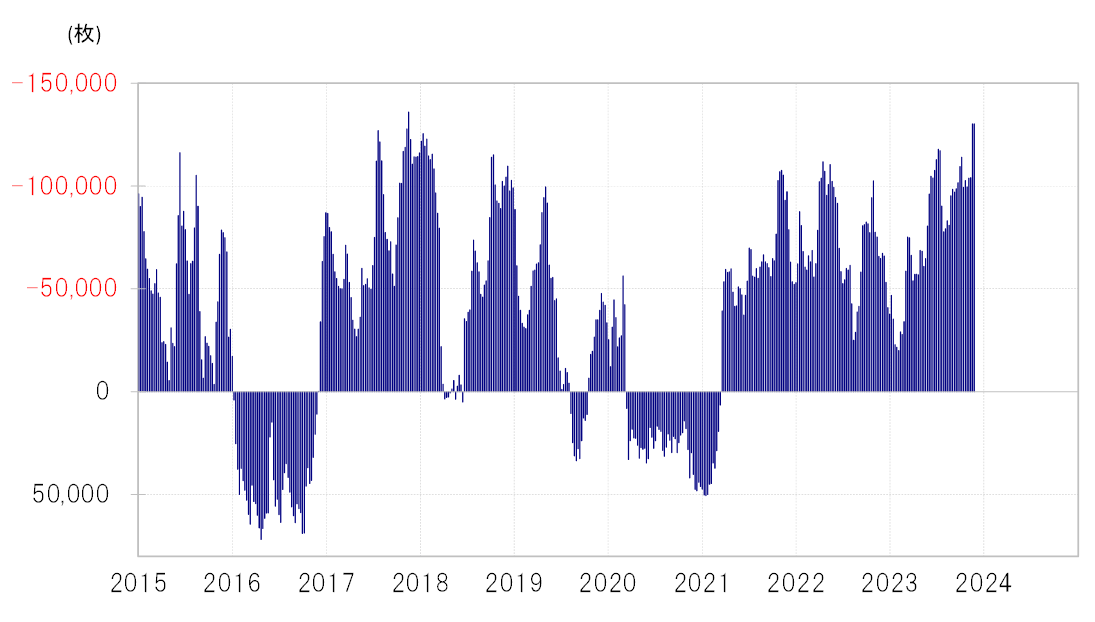

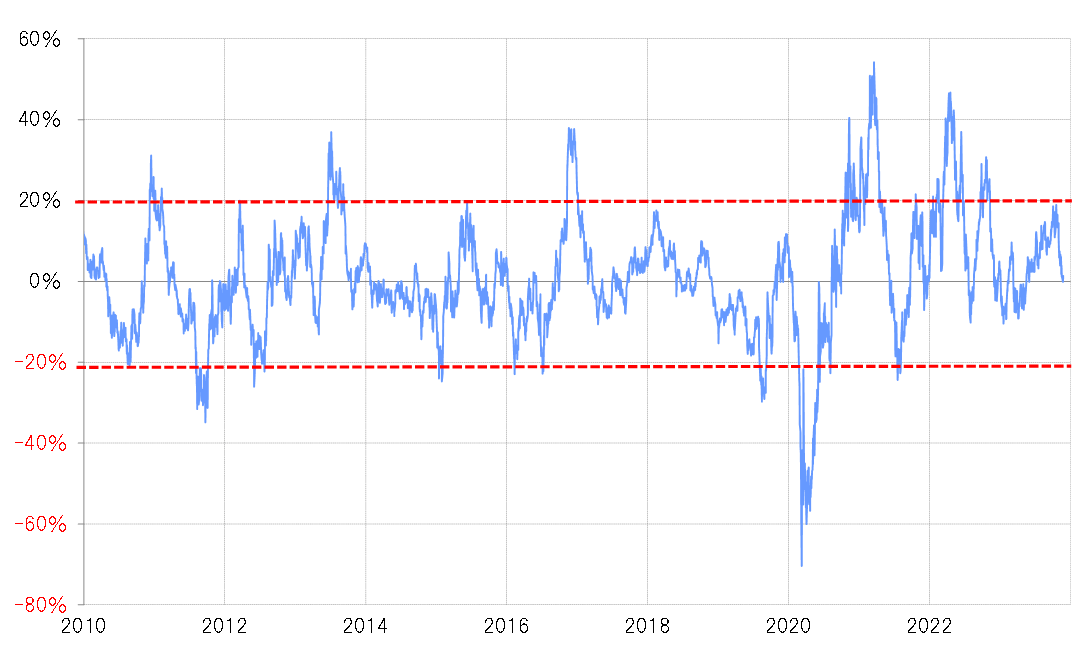

例えば、ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは売り越しが13万枚以上となり、2017年以来約6年ぶりの高水準に達していました(図表2参照)。150円を超えて米ドル高・円安が広がる中で、米ドル買い・円売りポジションに大きく傾斜していた可能性は確かにあったでしょう。

147円台前半までの米ドル急落をもたらした主因とは

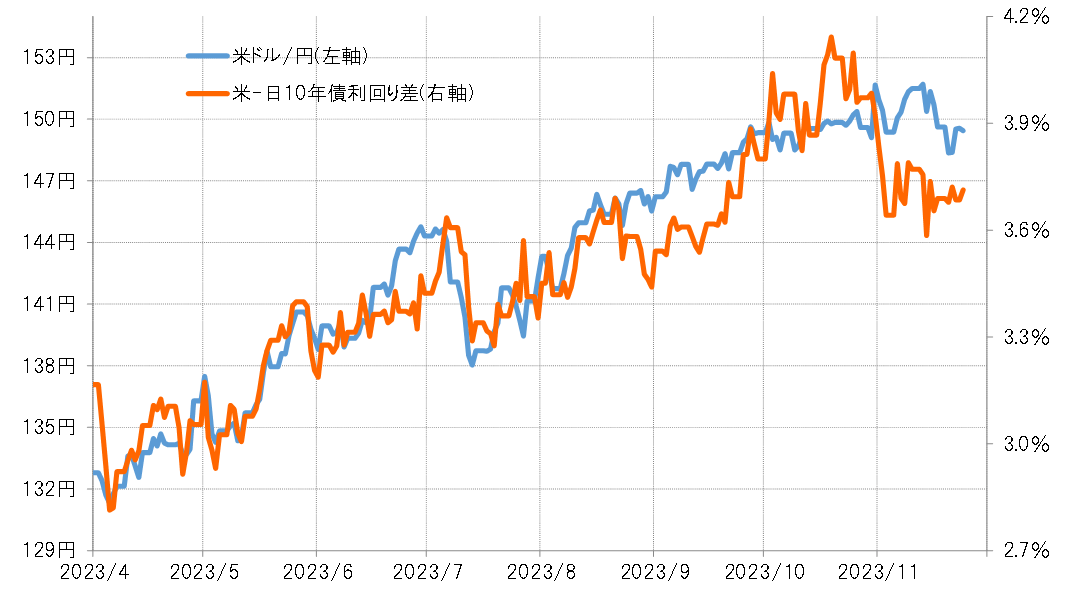

一方で、米ドル/円の動きは、このところ金利差から見てやや「上がり過ぎ」気味になっていました。例えば、この間の米ドル/円と日米10年債利回り差の関係から考えると、147円以上の米ドル高・円安は「行き過ぎた動き」と見ることも出来そうです(図表3参照)。感謝祭の休暇で市場参加者が少なくなる中、このような金利差から見た米ドル高・円安の「行き過ぎリスク」を警戒し、米ドル買い・円売りポジションを手仕舞う動きが広がったことが、147円台前半までの米ドル急落をもたらした主因だった可能性はあるでしょう。

米ドル高・円安は再び年初来の米ドル高値更新に向かうか

その後は、米ドル買い戻しの動きが強まり、米ドル/円は149円台後半まで反発しました。これは、大幅な金利差米ドル優位を背景に、米ドルが下落したところでは依然として買う動きが根強いことを改めて確認したということではないでしょうか。それでは、金利差米ドル優位などを手掛かりとした米ドル買い・円売りを受けて米ドル高・円安は再び年初来の米ドル高値更新に向かうでしょうか。

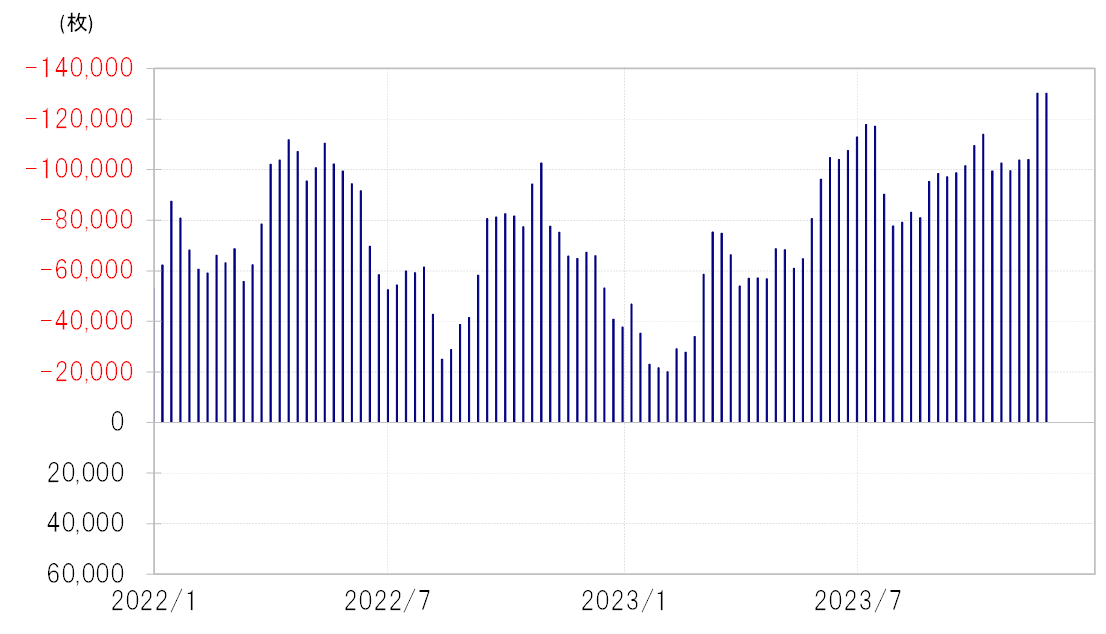

2022年は、年明けまで米ドル買い・円売りポジションの縮小が続いた

1年前を振り返ると、2022年では大きく米ドル買い・円売りに傾斜したポジションは11月以降縮小に向かうと、感謝祭が終了した後もその動きは続き、結局年明けまで米ドル買い・円売りポジションの縮小が続きました(図表4参照)。これは米ドル/円の下落が続いた影響があったでしょう。

また、2022年は11月初めには150円近辺で推移していた米ドル/円でしたが、結果的に年末には130円までの大幅下落となりました。これは、米ドル買い・円売りポジションからすると利益の縮小、または損失への転換をもたらす可能性があるだけに、ポジションを手仕舞う動きが続いたと考えられます。

そもそも年末にかけては、損益を確定する動きが強まります。こうした中で1年前の場合は、年末にかけて米ドル買い・円売りポジション手仕舞いに伴う米ドル売り・円買いが強まり、それ自体が更なる米ドル/円の下落をもたらすこととなった結果が、約2ヶ月で約20円もの米ドル/円の大幅下落につながったということではないでしょうか。

今後、米ドル/円の下落リスクが高まる可能性

以上を参考にすると、2023年も年末にかけては徐々に新たな米ドル買い・円売りリスクを取る動きは弱まることから米ドル/円の上昇余地は限られてくると考えられます。逆に大きく米ドル買い・円売りに傾斜したポジションの整理は、感謝祭終了後の今週以降も続く可能性があるため、きっかけ次第では米ドル/円の下落リスクが高まる可能性もありそうです。

今週の注目点=米景気「減速」の兆候は

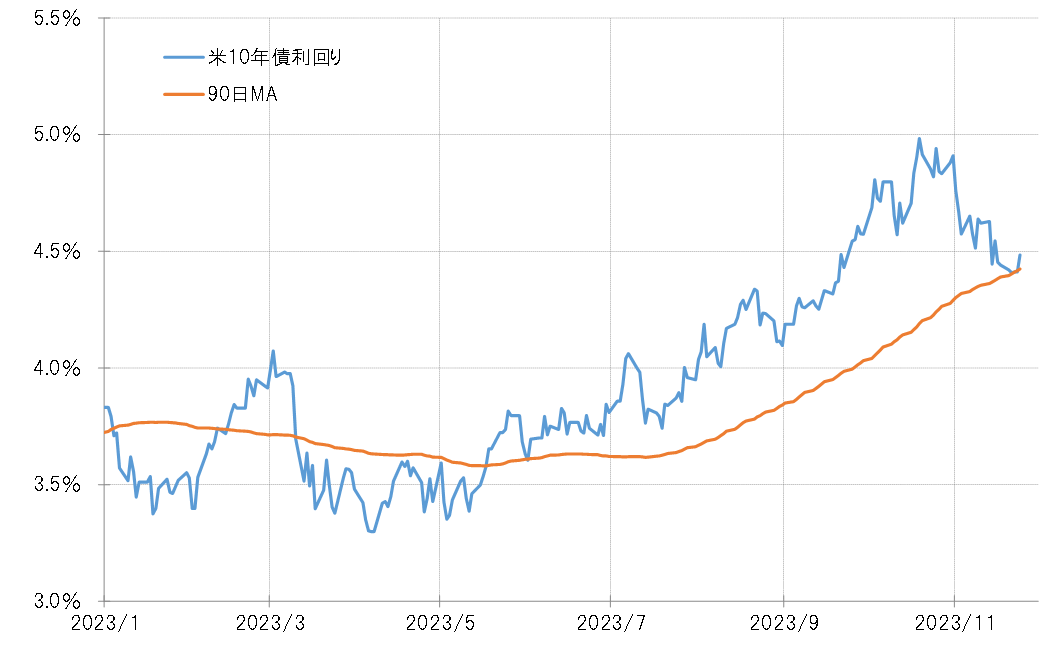

米ドル/円が先週一時147円台まで急落したのは、このところかい離の目立っていた金利差との関係の修正が入ったと見ることもできたでしょう。米10年債利回りが5%から一時4.4%前後まで比較的大きく低下したことを受けて、日米金利差米ドル優位も縮小が目立っていました(図表5参照)。こうした金利差縮小が更に続くかということも、米ドル買い・円売りポジションの手仕舞いが続くかを考える上での1つの手掛かりになりそうです。

米10年債利回りは、一時90日MA(移動平均線)を2割近く上回り、短期的な「上がり過ぎ」懸念が強くなっていましたが、最近にかけての低下により、それはほぼ是正された形となりました(図表6参照)。ただ経験的には、短期的な「上がり過ぎ」の修正は、逆に90日MAを5~10%下回り、「下がり過ぎ」を拡大するまで続くのが基本でした。その意味では、米金利の低下はまだ続く可能性があるでしょう。

今週発表予定の主な米経済指標の予定を以下にまとめました。速報値が前期比年率で5%近い異例の高い伸びとなった7~9月期米実質GDPは、改定値でも高い水準を維持するとの予想となっています。また、11月の経済指標発表の先陣を切ることになるISM製造業景気指数は前回よりわずかに改善するとの予想になっています。

【今週の主な米経済指標の予想】

11月29日:7~9月期米実質GDP伸び率(前期比年率)=速報値4.9%、改定値予想4.9%

11月30日:10月PCEコアデフレータ(前年比)=前回3.7%、予想3.5%

12月1日:11月ISM製造業景気指数=前回46.7、予想47.6

今週の米ドル/円の予想レンジ

上記の予想通りに、米景気の急減速懸念が後退するような結果となった場合は、「米金利低下=米ドル安・円高」は限られるでしょう。予想外に米景気の減速を示すような材料が出現した場合は、なお大きく米ドル買い・円売りに傾斜したポジションの手仕舞いにより米ドル/円の下落が再燃する可能性も出てくるでしょう。以上を踏まえると、今週の米ドル/円予想レンジは147~151円中心で想定したいと思います。