「お金の勉強を始める前は、預貯金残高が100万円を超えたことがなかった」という、自称「元浪費家」のこんさん。2020年3月に数十万円で投資を始め、2023年5月には資産が2500万円を突破しています。投資を始めたきっかけや、高配当銘柄の選び方、今後の投資戦略をうかがいました。

●こんさんプロフィール●

元浪費家の31歳会社員。本業年収は800万円。2020年3月に投資を始め、金融資産が2021年末には1200万、2022年末には1800万円、2023年5月現在では2500万に。金融資産の6割が高配当株、3割がインデックス投信、1割が株主優待銘柄などで、年間配当金額は40万円。TOEIC800超えのほか、簿記2級、FP3級などの資格を保有している。Twitter「こん 高配当投資家」のフォロワーは1.8万人(2023年5月時点)。

人生の転機に浪費家をやめ、投資の勉強をスタート

――こんさんが投資を始めたきっかけを教えてください。

私はもともと学生の頃からお金に無頓着で、社会人になっても無駄遣いが多く、まったくお金が貯まりませんでした。恥ずかしながら、お金の勉強を始めるまでは、銀行口座の預金残高が100万円を超えたことがなかったのです。稼いだら稼いだだけ、趣味や日々の贅沢に使っていました。先のことを何も考えていませんでした。

転機となったのは、奥さん(妻)との結婚を考え始めたこと。「このまま結婚したら、金銭面で迷惑をかけてしまう」と思いました。子どもも欲しかったのですが、その時には自分の収入だけで、親子3人分の生活費をまかなう自信もなかった。それで、2019年後半からお金の勉強を始めて、2020年3月につみたてNISAを始めました。

――投資はどのように勉強されたのでしょうか。

何から始めていいのかわからなかったので、手探りでブログをあれこれ見ていました。その頃はまだ、お金や投資に関するYouTubeチャンネルがなかったので、検索ワードでブログを探して見ていましたね。

――影響を受けたブロガーさんはいますか?

一番影響を受けたのは、三菱サラリーマンさんのブログです。当時、私は28歳で「このまま残り30年以上も働いていかなければならないのか」と思っていた時期だったので、給料の8割を投資に回し、株式投資で得た配当金でFIREを実現したという話が衝撃的でした。

その頃の私は、「お金=使うもの」という考え方でしたから、「お金に働いてもらう」という考え方にも感銘を受けました。

高配当株に投資し、配当金を再投資して複利効果を狙う

――最初はインデックス投資から始めたのですか?

高配当株とインデックス投信を同じぐらいの時期に買ったと思います。投資を始めた2020年3月はコロナショックの混乱の最中でしたが、数十万円を元手に手始めに投資関連の本やブログで紹介されていた銘柄から投資を始めました。

――現在のポートフォリオを教えてください。

大まかに7割が高配当株、2割がインデックス、1割が株主優待銘柄です。

――高配当株をメインに投資している理由は?

高配当株に投資して、受け取った配当金を投資に回して複利効果で増やすという循環を最大限に活用することが、私には一番適していると思っているからです。

当初は、複利効果を狙って高配当ETFに投資しようと思っていたのですが、かなり分散が効いている分、キャピタルゲインを取りにくいというネックがありました。それに、高配当ETFは大きく下げたタイミングで買わないと、キャピタルゲインを狙うことは難しいように思います。そのため、私は個別株に投資しています。

高配当株に限らず株式投資では、買い時も難しいですが、売り時も難しい。それもあって、利益が自動的に積み上がっていく配当金投資が、自分には合っていると思っています。

高配当株は、ほったらかしておいても配当金を受け取れるので、それを再投資に回せばいい。もちろん、インデックス投信にも、分配金を自動的に再投資してくれるメリットがありますが、私には配当金を再投資するという手法が一番あっているのではないかと思います。

――高配当銘柄の保有銘柄数、銘柄を教えていただけますか。

高配当株投資を本格的に始めたのは、2022年からで、1年ほどかけてコツコツ増やしてきました。現在は、20銘柄以上保有しています。保有銘柄は、三菱商事(8058)、伊藤忠商事(8001)、信越化学工業(4063)、芙蓉総合リース(8424)、三井物産(8031)、丸紅(8002)、日本電信電話(NTT)(9432)などです。

高配当銘柄を選ぶポイント

――高配当銘柄はどのような基準で選んでいますか。

銘柄選びのポイントは、高配当であることはもちろん、連続増配している銘柄を狙って買います。連続増配銘柄の魅力は、毎年、利益が堅実に積み上がること。なおかつ、配当金があるから下落相場の時でも持ち続けられる。「投資はメンタルが重要だ」と言われていますが(笑)、いかにポジティブに考えて保有し続けられるかが大切なのではないかと思います。

――毎年、どのくらいの配当収入を得ていらっしゃるのでしょうか?

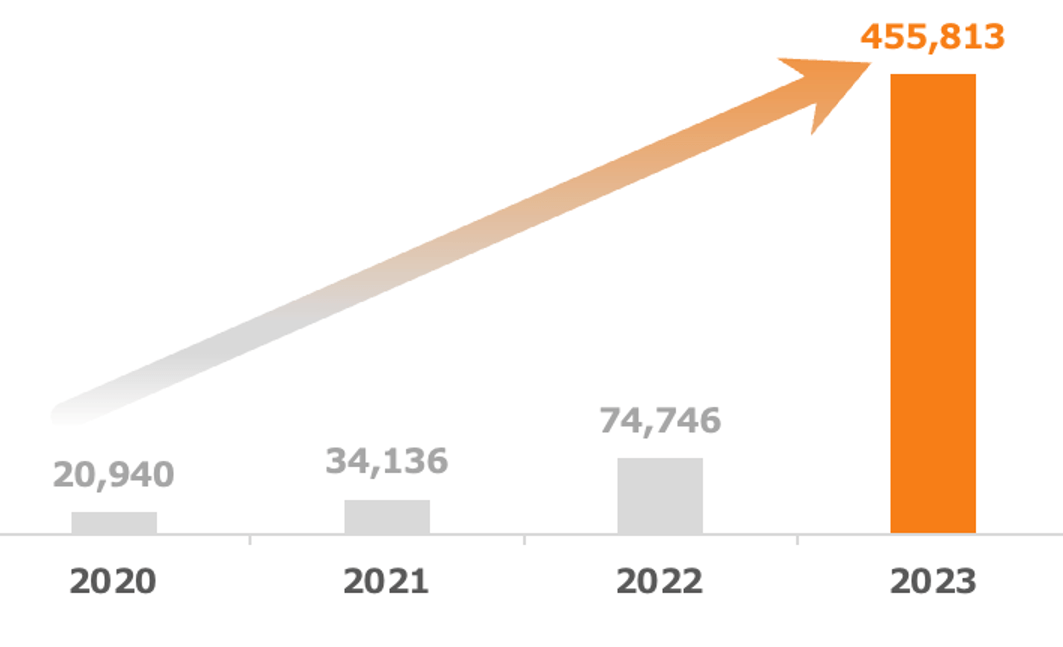

投資を始めた2020年から配当収入は増えきました。現時点(2023年5月現在)で、2023年の年間配当額は45万円(予定)となっています。

夫婦で話し合って家計を管理し、投資資金を最大化

――ポートフォリオの1割を占める株主優待では、どのような銘柄を保有されていますか?

日本マクドナルドホールディングス(2702)やクリエイト・レストランツ・ホールディングス(3387)など、我が家で利用頻度が多い銘柄を保有しています。なるべく支出を抑えて投資にお金を回したいと考えているので、優待券を使って支出を抑えています。

――Twitterを拝見すると、家計においても様々な工夫をされているようですね。

はい。夫婦でお互いの資産を共有して、支出は家計簿アプリで管理しながら、「どこか削れるところはないか」と考えています。固定費に関しては定期的に見直し、流動費はその月ごとの経過を振り返って、「今月は使いすぎた」と思ったら、翌月は抑えるようにしています。妻は、もともと節約が上手なので、お金の管理は一緒に話し合いながらやっています。運用については、運用利回りを最大化できるよう、私が工夫してやっています。

静観している感じでした。私が何か始めることに対して、奥さんが反対したことはありません。お金のことだけでなく、転職をした時もそうです。私なりの考えを理解してくれているように思います。

――家庭内での信頼感をしっかり構築されているからこそですね。

私は、基本的に奥さんの言っていることはすべて正しいと思っているんです。子どものことや家のこと、お金のことで、奥さんが言っていることは基本的に間違っていないと考えています。ケンカすることもありませんし、お互いに尊敬しつつ、日々過ごしていけているのかなと思います。家庭内のいざこざもなく、幸福度高く過ごしています。

投資を始めて、インデックス投信の積立だけでも利益が出ていることを実感し、「周囲の人に伝えないのはもったいないのでは…」と思って、投資について私の両親に話しました。

2人とも公務員で投資の経験もないので、「なんで今さらお金のことを考えなければいけないの?」と言われるかなと思ったのですが…。意外にも投資に興味を示し、昨年から母親がインデックス投信の積立と高配当株投資をスタート。2年後に退職を控えている父親も今年からつみたてNISAを始めました。2人とも投資の知識がなかったので、始める前に、私が読んで参考になった書籍を勧めました。両親が私を信頼してくれていることが感じられて嬉しかったです。

目標は30代で5000万円、50代で1億円

――現在はどのぐらいの金額を投資していますか?

夫婦合わせての金額ですが、つみたてNISAでインデックス投信を月額6万6,666円、特定口座でも月額8万4,000円を積み立てている他、iDeCoで月額2万2,000円、その他に月額5万円を投資しているので、毎月22万円以上を投資に回しています。

――税制優遇制度はどのように使われていますか?

iDeCoとつみたNISAは非課税投資枠をフル活用しています。投資対象は、すべてインデックスファンドで海外株式(全世界株式、先進国株式、米国株式)としています。

――2021年7月に資産1000万円を達成されたそうですね。次の目標を教えてください。

2023年の目標は2300万円だったのですが、保有している商社株の価格が上がったことで目標額を超えることができました。現状(2023年5月現在)では、資産は2500万円です。

目標としては、30代で5000万円、50代で1億円を目指しています。資産が7500万円あると、配当金利回りから考えて、年間の配当金額から生活費支出を引いても残金が出る見込みです。今は、少しでも早く資産7500万円を目指せればいいかなと思っています。

資産の10%程度を残し、すべて投資に回す

――高配当銘柄は、いまお持ちの銘柄を積み増していく予定ですか。それとも、他の銘柄への投資も検討していますか?

どちらもですね。現状のポートフォリオで保有比率上位を占めている銘柄にも、その会社の配当方針などが変わらない限りは、投資し続けたいと考えています。そのほかにも、累進配当を出す銘柄などが出てきたら、新規購入の対象に検討したいと思います。

――新規投資銘柄の候補はありますか?

はい。常に投資対象として検討している候補銘柄はあります。投資資金があれば・・・(笑)。ただ、私としては、余剰資金の範囲で投資すると決めています。

――余剰資金は、どのくらい用意していますか?

私は、基本的に最低限の現金を残してフルインベストメントと考えています。現状では、資産の10%前後、100~200万円を残して、残りは全額投資に回しています。

子どももいますが、今のところはすぐに現金が必要になることもありませんし、会社員で安定した給与収入があるため、収入も計算しやすい。それなりにリスクを取っても問題ないと考えています。奥さんは、現在育休中ですが、職場復帰後は2馬力でやっていきたいです。

>> >>【後編】投資をしなければ、自分たちの世代はリタイアすることさえ難しい

※本インタビューは2023年5月12日に実施しました。

※本内容は、個人の経験に基づく見解であり、当社の意見を表明するものではありません。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。