2011年の米国債デフォルト不安

米債務上限の引き上げを巡る政府と議会の交渉が難航する中で、米国債のデフォルト(債務不履行)リスクへの懸念から米国株、米金利、米ドルの「トリプル暴落」が起こったのは2011年8月のことだった。

当時の米国は民主党・オバマ政権。これに対して議会共和党は、債務上限拡大の条件として歳出削減を強く要求したが、その標的はいわゆる「オバマケア」の削減と見られた。翌年に大統領選挙を控える中で、共和党としてはこの機会にオバマ政権の成果とされる「オバマケア」削減を目指したということだろう。

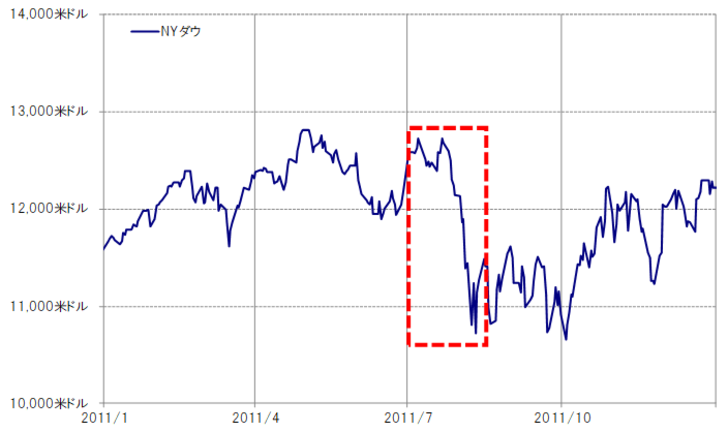

結局、この交渉は最終期限とされた8月2日の寸前でかろうじて合意に達した。ただ、米国債のデフォルト・リスクが迫る中で、金融市場も最終期限の10日前頃からリスク回避の動きが本格化した。NYダウは7月下旬から8月2日にかけて約7%の下落。そして、上限拡大交渉が合意に達したことでも、株安が終わったわけではなかった。

この合意の直後、大手格付け会社が米国債の格下げを発表したことをきっかけに株安は再燃した。NYダウの下落率は、8月10日にかけて約17%まで拡大するところとなった(図表1参照)。

当時、米ドル/円は1米ドル=70円台後半という「超円高」圏で推移し、日本の通貨当局の円高阻止介入とにらみ合う神経質な中にあった。それでも米国株の急落、米金利低下に連れる形で米ドル安・円高に推移、米国「トリプル安」が実現した(図表2参照)。

「一寸先は闇」のチキン・レース

以上が2011年8月にかけて展開した米債務上限交渉をきっかけとした米国債デフォルト不安相場だ。今回の米債務上限問題でも、基本的な構図はよく似ている。最も分かりやすいのは、翌年に大統領選挙を控える中で、民主党のバイデン政権と議会共和党の交渉となっているということ。

政府からの上限拡大要請に対して、議会共和党はバイデン政権が成果として主張しているコロナ対策の財政支出の削減を要求しているのは、既に見てきた12年前、議会共和党が「オバマケア」削減を要求した構図と重なる。背後に大統領選挙の前哨戦のような駆け引きがある以上、簡単には折り合いがつきそうにない。

こういったケースで互いが歩み寄るためには、何らかの「口実」が必要になる。2011年8月の場合は、そんな「口実」の1つが株安など金融市場の動きだったのだろう。金融市場の不安が広がり、株安が拡大する中で、当時はオバマ大統領が譲歩したことが交渉合意をもたらしたと見られている。では今回、バイデン大統領は譲歩するのだろうか。

このように大統領選挙を控える中での政治的駆け引きといった「チキン・レース」だけに、合意に向けて歩み寄るためには「口実」が必要で、その意味ではやはり12年前のように株安が広がり、世論が政治に対する責任追及を強めるまで打開に向かうのは難しいのではないか。

平穏無事で、特に「口実」のないまま政治的に歩み寄るのは簡単ではないだろう。このため株安拡大などの「口実」は、合意にある意味では不可欠な前提条件の可能性さえある。このように危機感をバネに物事が動き出すことを「危機バネ」というが、2011年はそれでもすぐに一件落着とならなかった。

平穏無事では決着に向かわず、「危機バネ」で決着に向かっても「危機」がすぐに終わるとは限らない。そのことが、この米債務上限問題が金融市場にとって危険なゆえんではないか。