3%超→2%以下へ=米1Q成長率予想

米景気見通しの下方修正が、比較的早いペースで広がってきた。GDP予測の「早読み」で定評のあるアトランタ連銀のGDP予測モデルであるGDPナウは、1~3月期のGDP成長率について、4月3日に1.7%へ下方修正した。同予想値は、3月下旬までは3%以上となっていたが、3月31日に2.5%へ下方修正し、さらにそれを2%以下へ一段と下方修正したわけだ。3月上旬の金融システム不安浮上などにより、米景気見通しを下方修正する動きが目立ってきたようだ。

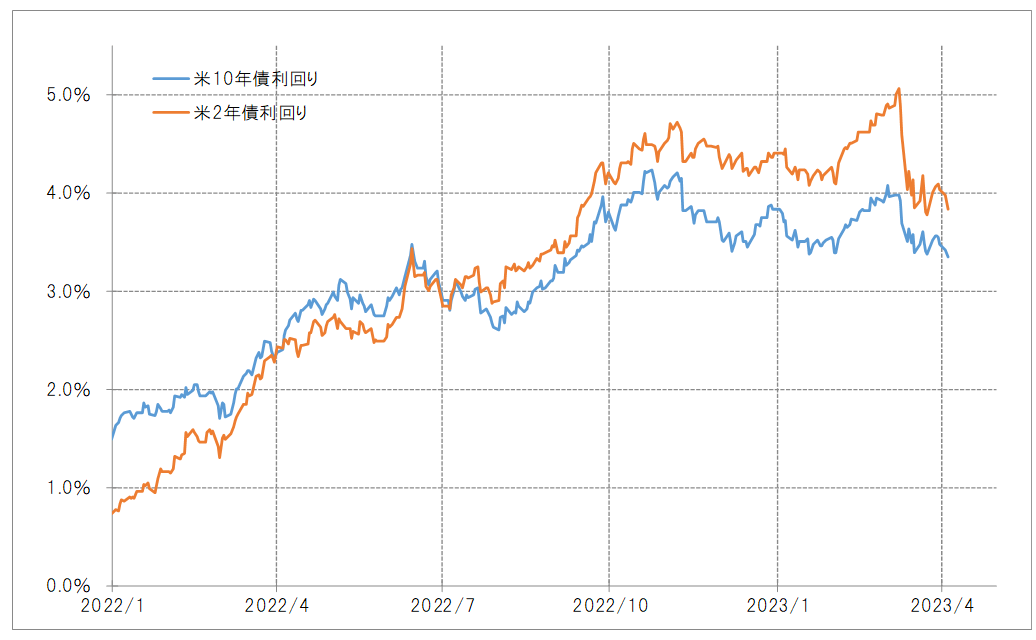

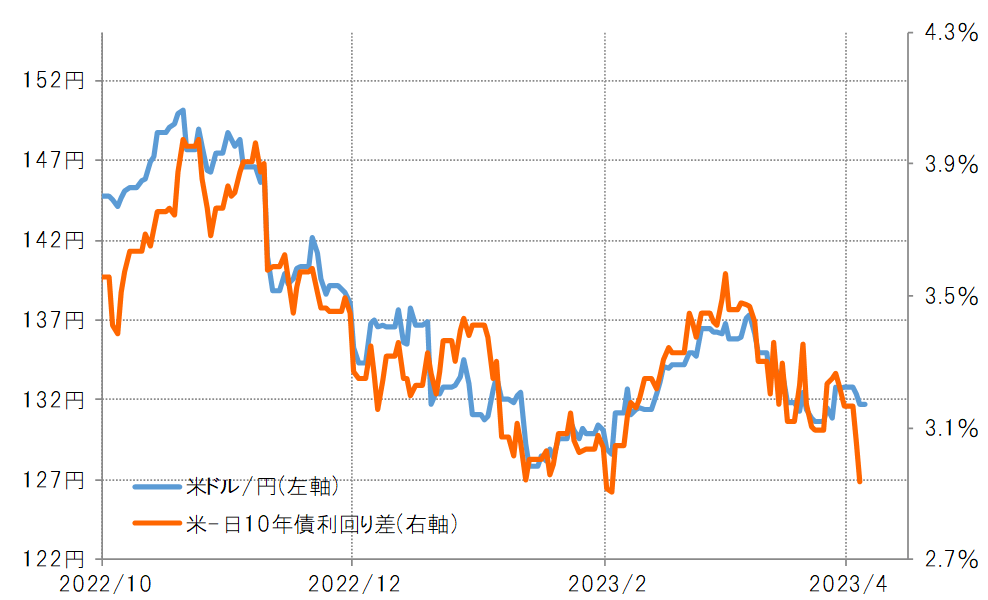

これを受けて米金利も低下リスクを試す状況が続いている(図表1参照)。このため、日米金利差も米ドル優位が縮小し、米ドル安・円高リスクを示唆している。その中でも、今週に入り目立ったのが、日米10年債利回り差米ドル優位の急縮小だ。一気に年初来の米ドル優位最低水準に接近し、これまでの関係からすると、米ドル/円は130円を割れてもおかしくなくなってきた(図表2参照)。

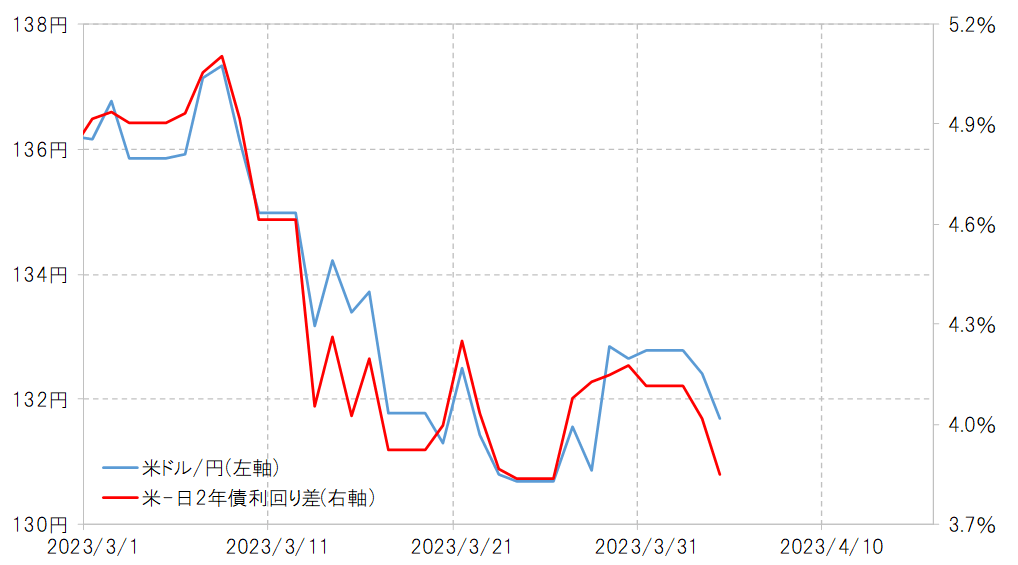

一方で、3月以降の金融システム不安浮上により、記録的ペースで低下したのは米2年債利回りなど短中期の金利だった。3月以降の関係で見ると、日米10年債利回り差の米ドル優位縮小ほど、急激な米ドル安・円高リスクを示唆するところとはなっていない(図表3参照)。

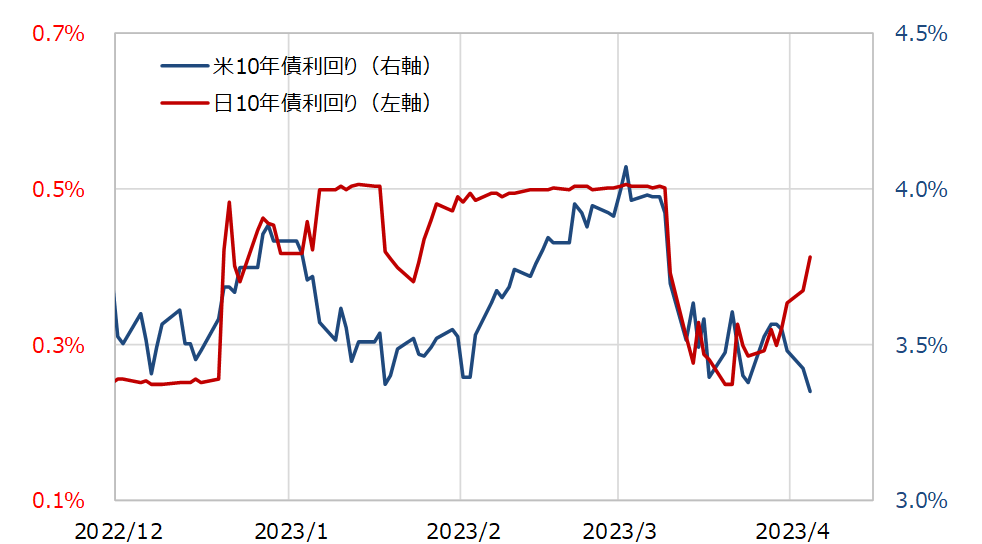

こんなふうに、同じ日米金利差でも今週に入ってから米ドル安・円高リスクの示唆に大きな差が出たのは、日本の金利の影響が大きいだろう。日米の10年債利回りは基本的には連動するが、今週は米金利が低下しているのに対し、日本の金利は上昇し、両者のかい離が急拡大した(図表4参照)。これには、植田新総裁の就任が迫る中で、改めて黒田総裁の下で行われてきた金融緩和見直しを巡る思惑が影響しているのではないか。

以上のように見ていくと、米景気見通しの下方修正、一方で日銀の金融緩和見直しといった具合に、米金利低下と日本の金利上昇を通じて米ドル安・円高リスクを試しやすい環境を迎えていると言えるだろう。