先週の動き、解消されたFRBと市場の政策金利見通しの差異、ニューヨーク金先物価格(NY金)は1,870ドル台で推移

先週のニューヨーク金先物価格(NY金)は、前週末に発表されサプライズとなった、1月の米雇用統計の雇用者増の上振れにより、大きく切り下げた水準(1,876.60ドル)付近での滞留となった。

非農業部門就業者(NFP)の前月比51.7万人増に象徴される、想定外の米労働市場の強さが、米連邦準備制度理事会(FRB)による利上げを、想定以上に長引かせるとの警戒感が支配する市場環境が生まれることになった。

0.25%の利上げを決め、政策金利を4.50~4.75%とし、2月1日に終了した米連邦公開市場委員会(FOMC)の時点では、市場の見方は最終利上げ到達点(ターミナルレート)は5%超に至らずというものだった。

5%超を見込むFRBとの間に見通しの温度差が存在していたが、市場予想(18.5万人増、ロイター)の3倍近い増加となったNFPの結果は、市場に対し、政策金利見通しの修正を迫ることになった。債券先物市場が表す金利見通しは5%を超え、市場とFRBの見方の違いは解消するに至っている。

1月の米雇用統計は市場の流れを変えたという点で、いわゆるゲームチェンジャーになったことになる。NY金がその動きに敏感に反応するドル指数(DXY)は、一時100.820ポイントと2022年4月21日以来の低水準となった2月2日を底に、2月10日の終値は103.630に浮上し、NY金の売り手掛かりとなった。

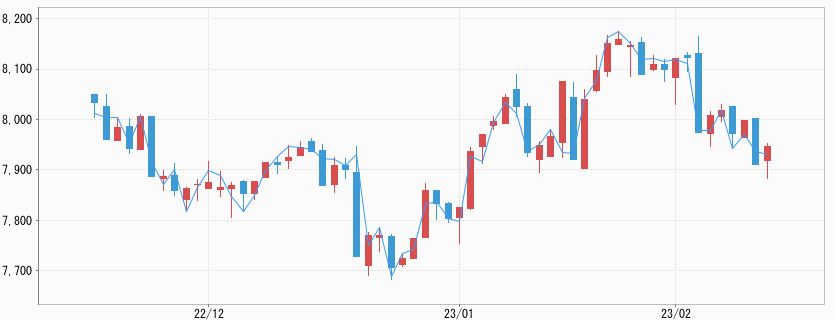

先週2月10日のNY金の通常取引の終値(清算値)は、1,874.50ドルで終了。週間ベースでは前週末比2.1ドル、0.11%の下げで2週続落となった。レンジは1,863.50~1,902.30ドルで、先週のコラムで想定レンジとして掲げた、1,860~1,910ドルにほぼ沿ったものとなった。

その一方、国内金価格は米ドル/円相場が時に値動きが上下に振れることはあれ、終値ベースでは連日131円台と安定したことから、NY金の変動を映す形での推移となった。

国内金価格の週末終値は7,853円で週足は前週末比59円、0.74%安となった。こちらも2週続落となった。レンジは7,834~7,977円と8,000円には届かなかった。先週のコラムでは想定レンジを7,800~8,030円としていたが、国内金価格はおおむね7,800~8,000円の値動きが続いている。

NY金は戻り売りに転じているファンドだが、下値の堅さも感じさせた先週

先週のコラムでも解説したが、NY金は主要経済指標の発表がほとんどない中で、連日予定されていたFRB高官の講演やパネル登壇など発言内容に左右される展開が続いた。この点から、足元のNY金の方向性は米金融政策環境とその見通しに左右される流れが従来以上に強まっていると言える。

先週のコラムでは、大きく上振れした「NFPショック」により、上昇モメンタムが失われたことでファンドの中に戻り売りに転じるところが出ると解説した。この点で注目されたのは、2月9日及び10日の値動きだった。

2月9日のNY金は前日比12.20ドル安の1,878.50ドルで取引を終えたが、高値は一時1,902.30ドルまで付けた。

ロンドンの時間帯に発表されたドイツの1月の消費者物価指数(CPI)が市場予想を下回ったことで、ドイツ10年債利回りが低下し、米長期金利にも波及。米ドルが主要通貨に対し売られたタイミングで、一時,1900ドル超に買われたものの、すぐに売り崩されることになった。売り優勢の流れに転じると、水準を切り下げながら相場は進行した。

1,900ドル超での売り圧力の強さを確認という形で下げに転じ、1,895、1,890、1,885ドルと小刻みに節目を下回るごとに売りを巻き込む形になったのは、テクニカル要因主導の下げを感じさせた。

1,885ドル割れ辺りから多少の反発が見られたものの、それも売りに押されると1,875ドル近辺まで水準を切り下げ、1,875.50ドルで通常取引は終了。その後の時間外取引では、一時1,870.20ドルまで売られた。

翌2月10日のNY金は前日の売り先行の地合い(市場センチメント)を引き継ぐ形で、取引開始早々のアジア時間から売り優勢の流れとなった。

アジアの午前の段階で一時1,863.50ドルまで売られ、これがこの日の安値となった。ただし、売りが一巡すると反転し、ロンドンの午前には1,883.50ドルまで買われ、これがこの日の高値となった。

つまり、2月10日はNYの時間帯に入る前に2月10日の安値と高値を付けたことになる。NYの取引時間帯はおおむね1,870ドル台での推移となり、終盤は1,875ドルを挟んだ取引で推移し取引を終えた。先週のNY金の値動きで取り上げたが、先週のレンジはこの両日の高安が週足のレンジとなった。

2月10日は、NYの時間帯にミシガン大学の2月の消費者信頼感指数(速報値)が発表され、66.4と前月の64.9から上昇し、2022年1月以来13ヶ月ぶりの高水準を付けた。年初からの株価上昇と堅調な労働環境が改善につながったとみられる。

また、1年先の期待インフレ率は4.2%と1月の3.9%から上昇した。パウエルFRB議長が注目している指標として知られるもので、短期のインフレ期待の上昇には、このところのガソリン価格の上昇が反映されたとの指摘がある。根強いインフレ圧力を示すものとされ、利上げの継続観測を強めることになった。

この結果を受け、米10年債利回りは一時3.749%と1月6日以来の高水準を付け、ドル指数(DXY)は103.683まで見て103.630と前日比0.4%高で終了し、2週連続で上昇した。2週連続での上昇は昨年10月以来初めてとなる。

この環境の中でNY金は1,870ドル台を横ばいで推移し、終了となった。売りモメンタムの高まりの中で、アジア時間に1,860ドル台を付けたものの、買い直され売り圧力の高まりの中で維持した1,870ドル前後は当面の下値目途として機能する可能性がありそうだ。

ハト派的な内容と受け止められた2月7日のパウエルFRB議長発言

先週市場の注目を集めたのは、2月7日ワシントン経済クラブの対談イベントに登壇したパウエルFRB議長の発言内容だった。

パウエルFRB議長は、前週のFOMC後の記者会見と同じく「(物価の伸びが鈍化する)ディスインフレのプロセスが始まった」との認識を改めて示し、米雇用統計を受けた一層の金融引き締めへの警戒が和らいだ。

パウエルFRB議長は(雇用統計の結果で)インフレ率を目標の2%に引き下げるまで「かなりの時間」がかかることが示されたとする一方で、前述のように「ディスインフレのプロセスが始まった」との認識を繰り返した

さらに「2023年はインフレが大幅に鈍化する年」とまで言い切った。1月雇用統計の上振れに関しても、「私の知る限り、明らかに誰もが予想していたよりも強かった」とし、「これほど強いとは予期していなかった」とした。

労働市場のひっ迫が賃金上昇などを通し、インフレ低下に向けたFRBの進展を脅かすのであれば、(当然ながら)「予想以上の利上げにつながる可能性はある」としたものの、総じてそうした状況は回避できるとの印象の発言だった。

前週はFOMC後の発言内容がタカ派的になると市場は警戒感を強めたが、結果はハト派的内容と受け止められた。その際と同じパターンとなった。

今週の見通し:1月の消費者物価指数(CPI)や生産者物価指数(PPI)に注目。NY金は1,850~1,890ドル、国内金価格は7,750~7,900円を想定

今週は2月14日に1月の消費者物価指数(CPI)、そして2月16日に同生産者物価指数(PPI)といった重要インフレ指標に加えて、2月15日には1月小売売上高の発表も予定されている。その中で、先週同様にFRB高官による講演など発言機会も連日予定されている。

特に1月のCPIに関しては、予想を上振れするとの見方が出ている。総合指数の前年同月比の伸びが鈍化する見通し(6.5%⇒6.2%)である一方、前月比ベースでは3ヶ月ぶりに加速する予想で警戒感が強まっている。

実際にガソリン価格の反発の他、中古車価格が前月比で上昇が目立つなどインフレの持続を思わせるデータもある。市場は1月の米雇用統計の大幅上振れ以降、警戒感を強めており、予想を上回る結果に対する反応は大きくなる可能性がある。

仮にCPI含め内容がFRBの強気スタンスをサポートした場合、DXYおよび米長期金利の上昇を通し金には売り圧力となる。それでも、サプライズにまで至らなければ1,850ドル割れはないとみられる。

NY金は1,850~1,890ドル、国内金価格は7,750~7,900円のレンジを想定している。NY金に関しては1,800ドル台半ばでの根固め、態勢の建てなおしの時間帯と言える。