先週の動き、パウエルFRB議長発言を受け9ヶ月ぶりに高値1,950ドル突破から、米1月雇用統計のサプライズで1,900ドル割れへ急落した週末

先週のニューヨーク金先物価格(NY金)は、想定通り心理的節目の1,950ドルを超えたものの、週末2月3日には一転して、1,900ドル割れに売り崩される値動きの大きな週となった。週足ベースでの値動きの落差も上下100ドルに広がる荒れた展開となった。

先週のコラムでは、米連邦公開市場委員会(FOMC)、欧州中央銀行(ECB)理事会、および1月米雇用統計に注目と解説したが、この中でもFOMCと米雇用統計が、値動きの上で焦点となった。

本来であれば、材料という点で米金利政策の方向性を示すFOMCが主役となるはずだが、1月米雇用統計の結果が予想値を大きく上振れたため、金市場のみならず株式市場から為替、米国債など市場横断的に波乱の元となった。

発表された1月の米雇用統計では、非農業部門雇用者数(NFP)の前月比増加幅は51万7,000人と今回上方修正された2022年12月の約2倍、市場予想(18万5,000人)の3倍近くに達した。

後述するがFOMCを受け前日まで終了が意識されていた米利上げサイクルについて、逆に長期化懸念が再燃。米ドルと米国債利回りが急上昇したことを受け、金市場では売りが一気に膨らんだ。

週末2月3日のNY金の通常取引(清算値)は、前日比54.20ドル、2.81%安の1,876.60ドルで終了した。1月11日以来約3週間ぶり安値となる。1日の下げとしては、2021年6月17日(前日比86.60ドル、4.65%安)以来の規模となった。

この日はNY時間外のアジアからロンドン、さらにNY早朝と1,930ドル前後を横ばいで推移していた金価格だが、米雇用統計発表により値動きは暗転した。週間では52.80ドル2.74%安で、この日1日の下げが、ほぼそのまま週足の下げに反映されることになった。

2月1日に開かれたFOMC後の記者会見にて、パウエル米連邦準備制度理事会(FRB)議長がインフレの鈍化に言及したことを受け、利上げサイクルの終盤観測が高まり、NY金は一時1,975.20ドルまで買われていた。先週のコラムではNY金のレンジを1,910~1,960ドルと想定したが、米NFPサプライズを受け1,874.50~1,975.20ドルと下振れとなった。

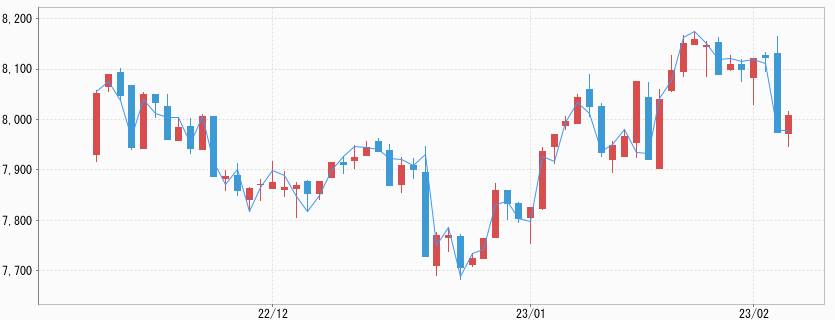

その一方、国内金価格は、米雇用統計を受けた米ドル急伸で米ドル/円相場が128円台前半から一気に131円台と円安に振れたことが、米ドル建て価格の下げ率をカバーした。国内価格もNY金と同様に2月3日の動きがほぼ週足を示す形となり、週足の高値、安値ともに2月3日に記録された。先週のコラムでは想定レンジを7,950~8,130円としたが、7,905~8,092円となった。

FRBの今後の政策対応を複雑にする1月米雇用統計

1月の米雇用統計では、市場に衝撃を与えたNFP(非農業部門雇用者数)の大幅上振れに加え、前月(3.5%)から悪化が予想されていた失業率も3.4%と1965年5月以来53年半ぶりの低水準となった。

その一方、インフレとの関連で注目される時間当たり平均賃金(平均時給)は前月比で12月の0.4%上昇から0.3%上昇に鈍化、前年同月比でも4.4%と12月の4.8%から低下し、2021年8月以降で最小の伸びとなった。市場予想は4.3%の上昇だった。

それでもNFPの伸びは強烈で、労働市場の引き締まり継続を示唆し、FRBに対し、インフレ対応の引き締め策の継続を促すものと受け止められた。利上げサイクルの終盤を見込み、最終利上げ到達点の見極めに入ろうとしているとみられるFRBにとって、今回の雇用統計の結果は、政策対応自体を難しくしたとみられる。

また、先週いくつか発表された米労働市場関連の指標も温度差が見られていた。週次の失業保険新規申請件数は予想外に3週連続で節目の20万件を下回った。さらに2022年12月の雇用動態調査(JOLTS)では、求人件数が57万2,000件増の1,101万2,000件となった。市場予想の1,025万件を大きく上回った。

2月2日に発表された民間雇用者数の伸びを示す1月のADP全米雇用報告は、10万6,000人増とマイナスとなった2021年1月以降2年ぶり低水準の伸びにとどまっていた。

米労働省発表のNFPと整合性はないものの、政府部門の雇用が加わるとはいえ51万人台はサプライズ以外の何物でもなく、市場の反応はNFPショックと言えるものとなった。年初に伴う改定やストライキ参加者の復帰といった特殊要因が大幅な上振れにつながったとされる。1ヶ月後の改定値が注目される。

パウエルFRB議長のハト派発言を受け、NY金は1,970ドル台へ上昇

注目のFOMCは、予想通り0.25%の利上げを決め、声明文では「継続的な利上げが適切」との文言を変えず、利上げを続ける方針を示した。

FOMC終了後のパウエルFRB議長の記者会見の内容は総じてハト派的なものだった。新型コロナ禍による落ち込みからの回復途上にあり、ウクライナ侵攻や米連邦債務上限突破問題など、現在の米国は特殊な経済環境の中にある。それゆえに不確実性は残るものの、今回の利上げサイクルが終盤に差し掛かっていることを、FRB執行部も認識していることを思わせる内容だった。

パウエルFRB議長の発言トーンも、引き締め方針緩和の言質を取らせないタカ派一点張りのこれまでとは異なり、やや緩みを感じさせるものだった。

年始にあたる1月4日に発表された2022年12月開催のFOMC議事要旨では、引き締め方針の軟化を先読みし、株高や米長期金利低下が早い段階で進むことで、金融引き締め効果が薄まってしまうことを危惧する内容が記されていた。

そのため、市場は金融環境の緩みを強くけん制するものと警戒感を高めていた。それだけに余計にハト派的な印象を与えたとみられる。

印象的だったのは、「(物価の伸びが鈍化する)ディスインフレのプロセスが始まった」と明言したことだ。インフレ鈍化の兆しが出ていることを今回「喜ばしい」とも表現したが、ディスインフレという言葉は、捉え方が変化したことを思わせた。

質疑応答にて、前回12月の会合で示した見通しに沿った動きになれば「年内の利下げは適切ではない」としたものの、インフレ鎮静化が早く進めば、政策運営でそれを考慮する考えも示した。環境次第では、利下げの可能性があることを示唆したとも受け止められる内容と言える。NY金は、この発言を受け1,975.20ドルまで高値を見ることになった。

このようなハト派的なFOMC後のNFPの上振れにより、市場へのインパクトは必然的に大きなものとなった。

中央銀行による歴史的規模の金需要拡大

金市場の話題としては、国際的な金の広報・調査機関ワールド・ゴールド・カウンシル(WGC)が2022年10~12月期(Q4)とともに2022年通年の金需給統計を発表した。

目を引いたのが、前期(7~9月期)に続き、中央銀行による大量買いの継続だった。417トンもの買いで、2022年下半期だけで862トン、通年で1,136トンもの量に膨らんだ。これは1967年以来の歴史的規模となる。

その結果、2022年通年の世界の金需要は前年比18%増の4,741トンとなった。リーマンショックに象徴される世界金融危機後の流れの中で、投資需要が高まった2011年(4,746トン)に並ぶ規模でもある。

宝飾需要は価格上昇を受けQ4に低迷(前年同期比18%、628トン)したため、通年で3%減の2,086トンとなった。しかし、欧州やトルコなど中東での地金・コイン需要の高まりから現物投資需要は10%増の1,107トンとなった。金ETF(上場投資信託)の110トン減少を現物投資分がカバーした形になっている。

Q4の産業用需要が72トンと新型コロナ禍による活動縮小の影響を受けた2020年Q2(68.7トン)以来の低水準となったことも目を引いた。さらに価格上昇の割には、Q4のリサイクルも増えていなかった(292トン、1%減)。

今週の見通し:FEB高官の発言に注目。NY金は1,860~1,910ドル、国内金価格は7,800~8,030円を想定

市場波乱につながった先週の米雇用統計の結果をどう消化するかが、今週は注目される。この観点から、今週は2月7日のパウエルFRB議長の講演など、連日にわたりFRB高官の講演やパネル登壇が予定されており、発言内容に注目したい。

基本路線としては、利上げサイクルの終盤を探る時間帯に入っているものの、政策判断の基本は指標次第というのがFRBの方針となっている。米国関連の主要な経済指標の発表が少ないことから、連日発言内容を手掛かりとした市場の動きが続くことになりそうだ。指標では、2月10日のミシガン大学消費者信頼感指数の期待インフレ率に注目したい。

1,900ドル割れに至ったNY金だが、想定外の下げに見舞われたことで、アジアなどでは安値を待っていた宝飾や地金など現物買いの需要が高まるものと思われる。そうした実需の買いに下値を支えられるとみられる。

その一方、ファンドの中には、いったんモメンタムが失われたことで、戻り売りに転じるところも出そうだ。ここから1,900ドル超を巡る攻防が再び始まりそうだ。レンジはNY金が1,860~1,910ドル、国内金価格は7,800~8,030円を想定している。