日銀政策転換の「真相」とは

日銀が、10年債利回りの上限を0.25%に設定し、それ以上の利回り上昇を阻止する方針を決めたのは2022年3月だった。それ以前の日本の10年債利回りは、米10年債利回りと値動きがほぼ重なって推移していた(図表1参照)。

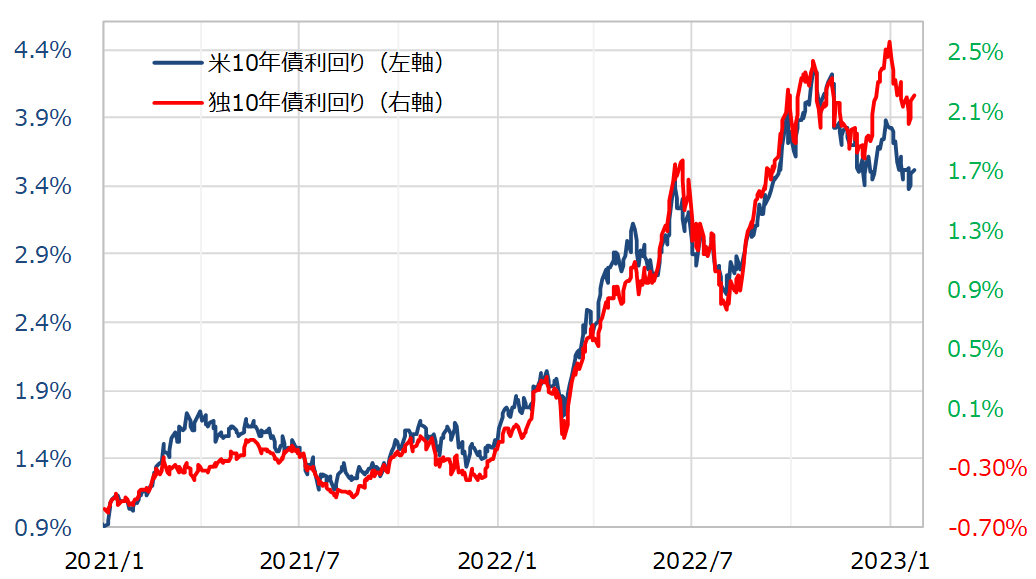

日本の10年債利回りについて、日銀が0.25%を超えた上昇を阻止したことで、米10年債利回りとの関係はかい離が大きく拡大した。一方、日銀と異なり、ECB(欧州中央銀行)は10年債利回りに上限を設定しなかったところ、ユーロ圏を代表する独10年債利回りは最近にかけても米10年債利回りとほぼ連動した状況が続いている(図表2参照)。

今回の日銀のように長期金利である10年債利回りに中央銀行が「介入」しなかった場合、先進国の10年債利回りは米10年債利回りに連動するのが基本のようだ。そういった意味で、「世界一の経済大国」である米国の金利は、「世界の景気」の目安と言えるだろう。要するに、日米欧など先進国の長期金利は、「世界の景気」で決まってきたということだ。

このように考えると、2022年3月に、日銀が長期金利の上昇抑制策を決めた理由も想像できる。米インフレ懸念が当初思っていた以上に広がり、そのままにしていたら米金利に連れて日本の金利も大きく上昇する見通しとなり、それを回避したかったのだろう。

それまでの米10年債利回りとの関係を前提にした場合、日銀が長期金利の上昇抑制策を取っていなかったら、日本の10年債利回りは1%近くまで上昇した可能性があっただろう。それは、日銀の保有している国債の含み損急増をもたらしたのではないか。

ではなぜ、長期金利の上昇抑制策、具体的には10年債利回りの上限を0.25%から、2022年12月に0.5%への拡大を決めたのか。これについては、この長期金利の上昇抑制策も含めて金融緩和を主導した黒田総裁の交代が近づいていることが大きく影響しているとの見方が一般的だろう。

それとは別に、米国などの景気減速の見通しから、米金利がピークアウトし、低下傾向に向かったことも影響したのではないか。日本の金利は、米金利(=世界景気)で決まるなら、日本の金利上昇も自ずと限られるだろうといった、日本の金利を巡る環境変化が大きかった可能性にも注目される。

2022年3月以降、日銀の長期金利の上昇抑制策により抑えられてきた円金利の上昇は、政策の見直しによりこれまでの反動で上昇するだろう。一方で、米景気減速に伴う米金利の低下に連れることで上昇が抑制される可能性がある。

2022年3月以前の日米の10年債利回りの関係を参考にすると、日本の10年債利回りは当面は上昇しても0.7~0.8%程度がせいぜいだろう。この間の10年債利回りのピークである0.5%からのさらなる上昇余地が0.2~0.3%程度なら、それがもたらす円高要因にも自ずと限りがあるのではないか。