米ドル安・円高一段落の条件とは?

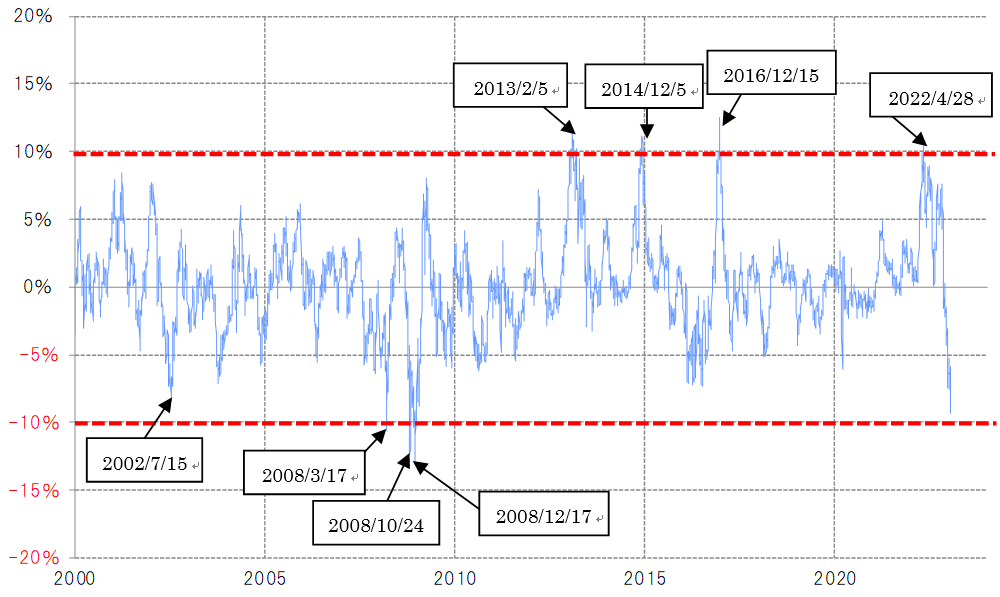

注目された1月18日の日銀会合後、米ドルが一時的とは言え大きく反発したのは、短期的な「下がり過ぎ」の反動の影響も大きかっただろう。米ドル/円の90日MA(移動平均線)かい離率は、今週に入りマイナス10%近くまで拡大した。過去の実績からすると、それは米ドルの短期的な「下がり過ぎ」懸念が強くなっていた可能性を示すものだった。

米ドル「下がり過ぎ」懸念が強くなっていた中で、日銀緩和維持といった基本的には円安(米ドル高)を示唆する結果となったことで、「下がり過ぎ」の反動により米ドルは急反発したということだろう(図表1参照)。

【図表1】米ドル/円の90日MAかい離率(2000年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

それにしても、今回のように米ドル/円の90日MAかい離率が±10%前後で拡大一巡となったケースにおいて、その後の展開は2つに大別された。1つは、当面半年から1年以上の天底を付けたケース。そしてもう1つは、1ヶ月前後といった短期間で再び米ドル高安値を更新した、つまりまだ当面の天底を付けていなかったというケース(図表2、3参照)。

【図表2】米ドル/円と90日MAかい離率が-10%前後まで拡大した局面(2000~2009年)

出所:リフィニティブ社データをもとにマネックス証券が作成

【図表3】米ドル/円と90日MAかい離率が+10%前後まで拡大した局面(2010年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

後者の典型例は、2008年10月24日、2013年2月5日、2022年4月28日の3回だ。このうち、2013年2月はアベノミクスの初期であり、それは4月に黒田総裁が主導した大胆な金融緩和により加速するところとなった。また、2008年10月24日と2022年4月28日は、前者はリーマン・ショック、後者は約40年ぶりの米インフレ局面で予想以上に米利上げが加速した局面だった。

以上を参考にすると、行き過ぎた相場も、さらなる予想以上の政策変更などによっては「続編」がありえたようだ。そうしたことからすると、今回の場合も、今後の日銀の金融緩和見直しとそれに伴う円高リスクへの懸念が消えるまでは、米ドル安・円高傾向が残るのかもしれない。