米ドル/円 週間予想レンジ:133.50~141.00

メインストラテジー:押し目買い

・米CPI次第では波乱の公算

・底割れには時期尚早

・米FOMC通過後に反発か?

アナリシス:

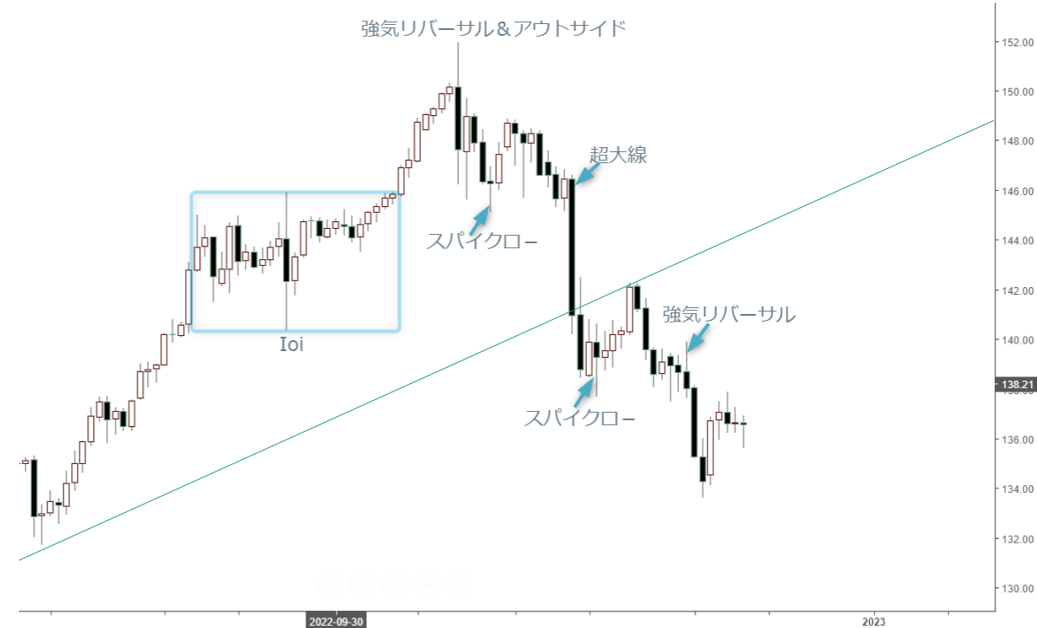

米ドル/円相場は先週小幅な切り返しを果たした。短期スパンでは売られ過ぎの状況であったため、一旦反発してくることは想定通りだったと言える。

もっとも、先々週大きく続落し、133.26円を一旦トライして、下値余地を拡大していた。従って、先週の切り返しがあっても、目先としてはなお弱気変動を維持し、今週の米消費者物価指数(CPI)や米連邦公開市場委員会(FOMC)を控え、再度波乱があってもおかしくないだろう。しかし、底割れには時期尚早という見方を修正する必要はなく、FOMC通過後の切り返しの拡大も想定される。

そもそも11月21日~25日の1週間に一旦146.26円をトライしたものの、再度頭売りを果たし、週足では陰線で大引け、この前の切り返しの勢いを踏襲できなかった上、2022年3月安値から6月安値を連結する元支持ラインの延長線を見事にタッチしてから反落したことは大きい。同ラインをレジスタンスラインと一旦認定し、頭の重い構造を再確認したわけで、先々週の大幅続落も当然な結果となったわけだ。このまま安値再更新があれば、一気に130円関門のトライがあってもおかしくなかった。

そもそも130円大台の打診は我々のシナリオ通りであり、早かれ遅かれ達成されるとみている。11月第2週は大きく続落し、値幅を拡大させ、長大線と化していた。米10月CPIが想定より小さく、米国株の急伸と共に米ドル全体が売られ、米ドル/円の底割れをもたらした。米ドル/円におけるトレンドの転換が示唆されたわけで、8月安値への「逆戻り」を当然な成り行きと見なす。

要するに、米利上げ見通しの強化自体は米ドル買いに繋がらず、円売りの限界が見えてきたわけである。米ドルのロング筋が圧倒的に多かった分、米CPI指標がリリースされた後、米ドルのロング筋は一斉にポジションを手仕舞いし、米ドルの急落や円の急騰をもたらしたわけだ。こういった事情に鑑み、今週の米CPI次第では、再度波乱があっても全くサプライズではないだろう。

しかし、10月高値からの反落は、こういった思惑をすべて織り込み、また大分進行してきた分、先週の切り返しの先行が暗示されたように、変動率が再度拡大されても目先としては底割れには至らない可能性が大きい。言ってみれば、短期スパンにおける「売られ過ぎ」に対する修正(切り返し)が先行されやすい時期であるだけに、今年最後の米FOMC通過後、むしろ一段と切り返しを果たしやすいだろうと推測される。

なにしろ、米利上げのプロセス自体が継続され、米2年国債利回りが本格的な反落を見せないうちは、米ドル/円の下値余地がたちまち拡大していくとは想定にしにくい。米利上げ減速を目いっぱい織り込んでいる以上、また130円大台を狙いに定めた以上、テクニカル上における「売られ過ぎ」のサインが点灯しやすく、また先週の切り返しで実際すでに点灯していたため、紆余曲折でも一旦140円関門の打診が想定される。

もっとも、11月30日の罫線が弱気サインを点灯し、同日高値の139.91円までの戻り(速度調整)も容易ではないことも先週の指摘の通りである。米FOMC通過後の市況だからこそ、達成可能とみている。

豪ドル/円 週間予想レンジ:91.50~94.00

メインストラテジー:押し目買い

・再度底打ちのサインを点灯

・同サインの強化はこれから

・豪ドル自体の優位性を再度証明

アナリシス:

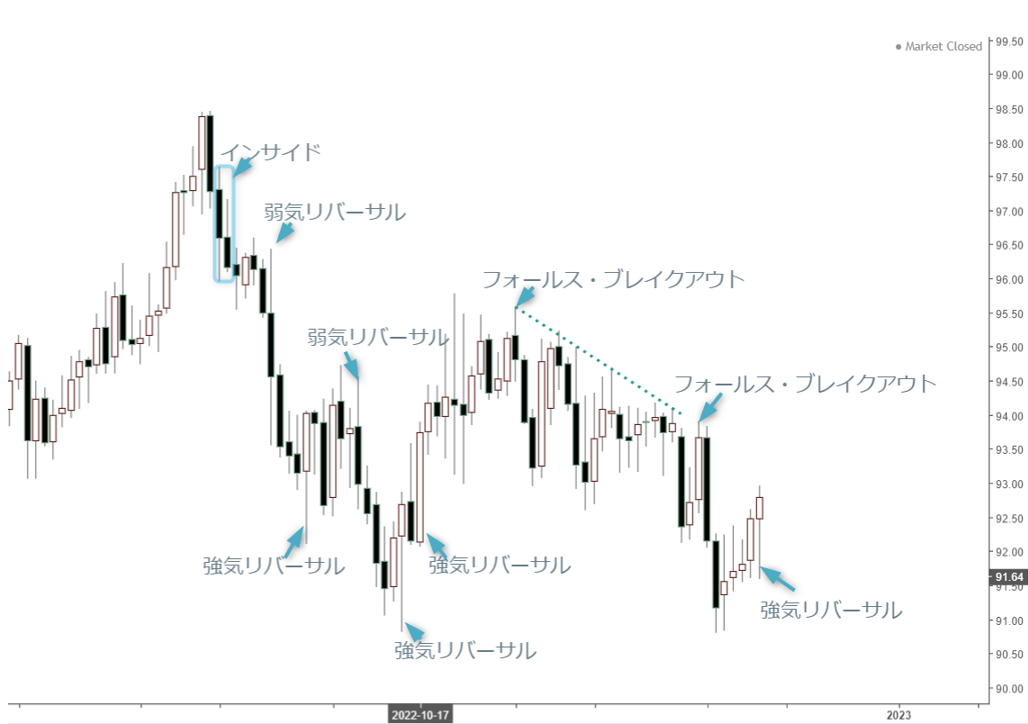

豪ドル/円相場は先週切り返し、値幅こそ限定されたものの、92円台後半の大引けをもって再度底打ちのサインを点灯したとみている。なにしろ、先々週大きく下落し、再度10月安値をトライした。想定外の「底割れ」となり、また地合いの悪化を避けられないと思われたが、先週の切り返しで見事に状況を改善した。

もっとも、先々週の「底割れ」があっても、あくまで保ち合いの一環と見なしており、ベアトレンドへの転換を想定しにくい、という見方を維持してきた。結果その通りの展開となり、まだ油断はできないものの、再度底打ちのサインが確認された以上、これから強化されることを期待したい。

この場合は、10月安値と相まって、「ダブル・ボトム」を形成していくことが想定されやすかった。言ってみれば、米ドル/円の急落につられた形での「底割れ」となったものの、主導性を発揮した円買いとは程遠いため、継続的な下値トライを想定できない。この意味合いにおいて、10月13日の罫線が示した強気サインは、今回は支持を暗示する存在となり、先週想定していたように、強気サインを再度点灯されたわけで、先週切り返しの意味合いは大きかった。

その一方、先々週の大幅下落が頭をさらに重くさせたのも間違いない。もっとも重要な週足は、10月17日~21日に形成され、同週の大陽線があって、その後の値動きと「インサイド」のサインを形成、11月末まで10月後半以来5週間連続なので、本来上放れの示唆であった。先々週の安値更新は、結果的に下放れとなったわけで、先週の切り返しだけではなお安心できない。

ただし、それでも継続的な安値トライを回避できると考えていた。理屈としては、32年ぶりの高値を一旦更新した米ドル/円に比べ、豪ドル/円は大きく出遅れた。その大きな背景として、米ドル全面高の中、豪ドルの優位性が試されてきた経緯があった。

しかし、10月以来豪ドル対米ドルの切り返しは順調であり、また豪ドルの優位性が証明されたことで、これから出遅れを挽回してくるだろう。また年初来高値更新を果たしたユーロ/円や英ポンド/円に比べ、豪ドル/円の年初来高値更新がむしろ自然のなりゆきであり、短期スパンにおける地合いが悪化しても、中段保ち合いの一環として位置付けると、継続的なベアトレンドへの転換は考えにくい。

10月まで豪ドル対米ドルの反落が大分続いてきたものの、水準的にはなおコロナショック直後の安値より大分上に位置し、「底割れ」を果たしたユーロや英ポンドに比べ、豪ドルがむしろ堅調であり、構造上の優位性を持つ。また米ドル/円の「売られすぎ」もあって、また先週にてそれに対する修正が見られたわけで、先週豪ドル/円が再度底打ちを果たしたのも自然ななりゆきだとみている。先週12月5日から切り返し、週間一貫して上昇、また先週12月9日に再度強気サインを形成し、地合いの改善を示唆していた。

とはいえ、仮に底割れを回避できたとしても、豪ドルにおける頭の重い構造は当面維持される可能性もある。12月1日や2日の大陰線があって、その後の下落幅の拡大に鑑みると、切り返しがあっても一気に上値トライできる状況ではない。さらに、11月30日の高値は、一旦11月28日の高値をブレイクしていたにも関わらず、その後大きく反落してきたため、同サインが「ダマシ」であったとも認定できる。

言ってみれば、94円関門を本格的に上回れない限り、豪ドルが強くても安値圏での保ち合い留まり、土台作りの先行が必要とされる。今週の米FOMC通過後のブレイクを期待できる半面、豪ドル/米ドル次第では、再度頭の重くなるリスクもある。押し目買いのスタンスを維持するが、上値追いには距離を置きたい。