先週の動き、NY金は2年半ぶりの安値から急反発へ

先週のニューヨーク金先物価格(NY金)は週間ベースで反発となった。11月4日のNY金通常取引は1,676.60ドルで終了し、週間ベースでは31.80ドル、1.9%高となった。ただし、前日までは週を通して売りが先行する流れとなっていた。

事前に0.75%の大幅利上げが織り込まれていた米連邦公開市場委員会(FOMC)では、次回12月の会合での利上げ幅など、引き締めテンポの減速を市場は期待したが堅調な経済指標により、週初から米ドルが買われ、NY金は売り優勢の流れとなり、心理的節目の1,650ドル割れが続いた。

月末最終となる10月31日のNY金は1,640.70ドルで取引を終了。10月は31.30ドル、1.87%の下落で、7ヶ月連続安で終了という結果になった。ダウ・ジョーンズによると1982年3月までの7ヶ月連続下落以来の長期下落となった。

11月2日のFOMCでは、予想通り4会合連続となる0.75%の利上げが実施され、注目のパウエルFRB議長の記者会見は総じてタカ派的な内容となった。米長期金利とドル指数(DXY)が上昇する中で売られ、11月3日のNY時間早朝には、一時1,618.30ドルと2020年4月以来の安値を記録するところまで売られていた。

ところが、11月4日に発表された10月の米雇用統計の結果を受け、この日は前日比45.70ドル高の急反発となり、1,676.60ドルで終了。先ほど述べたように週足でもプラスに転じて終了となった。

注目の10月の米雇用統計の結果は玉虫色の内容となった。捉え方によっては米連邦準備制度理事会(FRB)にさらなる引き締め策の強化を促す一方で、逆にここまでの政策効果が表れ始めた兆候も読み取れ、利上げスピードの緩和が適切ともとれる曖昧なものだった。

このところ賃金や家賃など、エネルギーや食品以外の項目の上昇によるインフレ加速(コアインフレ率の上昇)が懸念されているだけに、平均時給の伸びが前年比で9月の5.0%から4.7%に鈍化したことが注目されたとの指摘がみられた。

いずれにしても、熱すぎず冷たすぎずの程良い加減との受け止め方で、FRBの引き締め策の減速につながると解釈されることになった。こうした際には都合のいい解釈をするのが、市場の習いと言える。

11月4日の市場で、大きく反応したのが為替相場だった。この日米ドル/円は1.1%の下落(円高)、ユーロ/ドルは2.1%の上昇(米ドル安)となった。その結果、ドル指数(DXY)は前日終値の112.930から110.877に下げて終了。1日の下げ率1.82%は2015年11月以降で最大(ロイター)とされる。

DXYの急落を受け、金市場ではここまで売り持ち(ショート)を膨らませていたファンドが、一転買戻しに入ったことからNY金は急反発で取引を終えることになった。11月3、4日の2営業日で直近安値の1,618.30ドルと3週間ぶりの高値となる1,686.40ドルを付けることになった。先週のコラムでは想定レンジを1,635~1,685ドルとしていた。

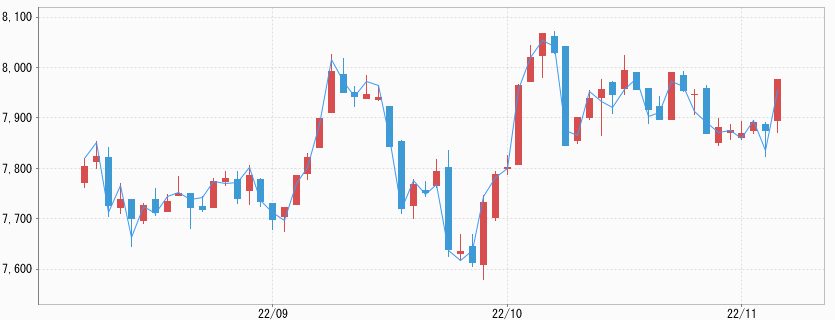

一方、国内金価格は週末に急落(円高)するまでは、米ドル/円相場が比較的安定していたことから比較的狭い範囲の取引となった。国内金価格のレンジは7,685~7.839円で、安値はNY金が1,618.30ドルの安値を付けた際のものだった。先週のコラムでは想定レンジを7,700~7.950円としていた。

週末11月4日のNY金急進は、この日の国内金価格の夜間取引に反映され、円高でやや相殺されたものの、7,895円まで買われ7,888円で終了となっている。

玉虫色の米10月雇用統計

11月4日に発表された10月の米雇用統計。非農業部門の雇用者数(NFP)は前月比26万1,000人増と市場予想の20万5,000人増(ダウ・ジョーンズ)を上回ったものの、今回上方修正された9月分増加数31万5,000人からは鈍化した。失業率も50年ぶりの低水準となる9月の3.5%から横ばい予想に対し、3.7%に上昇した(悪化)。堅調ではあるものの、FRBが引き締め策を引き続き加速させるほどの強さではないと受け止められたとされる。

平均時給の前年比での伸びも9月の5%から4.7%に鈍化。このところ賃金や家賃など、エネルギーや食品以外の項目の上昇によるインフレ加速が懸念されているだけに、落ち着く兆しと受け止められたとみられる。

過熱を思わせる9月米求人件数

その一方、先週は先行して9月求人件数のデータが発表されたが、米労働市場の過熱を思わせる内容だった。

11月1日に発表された9月の雇用動態調査(JOLTS)は、FRBによる歴史的にも大幅で急速な利上げにも関わらず、米労働市場の過熱した状況が続いていることが示された。この時点でFRBの金融引き締めが長期化するとの観測が再び高まった。

発表された非農業部門の求人件数は1,071万7,000件と前月から43万7,000件増えた。市場予想は980万件と1,000万件割れが想定されていた。総失業者数575万3,000人に対し、求人件数はほぼ500万上回り、失業者1人に約1.9件の求人がある計算で、人手不足が賃金上昇圧力につながっている。8月分も速報の1,005万3,000件から1,028万件へ上方修正された。

その一方、10月28日に労働省が発表した7~9月期の雇用コスト指数は、前年同期比5%の上昇だった。その約7割を占める賃金・給与は同5.1%上昇していた。金利上昇を背景に住宅価格や中古自動車の価格は下落傾向にあるものの、賃金上昇圧力は鈍化する兆しがないことを表している。

この点からも、先週末の雇用統計に対する市場の反応は意外感があったと言える。理屈よりもセンチメント、相場のことは相場に聞けということだろうか。

タカ派イメージのパウエルFRB議長発言、議事要旨に注目

11月2日に終了したFOMCは、予想通り4会合連続となる政策金利0.75%の大幅利上げが実施された。声明文では、ここまでの「金融引き締めの累積効果」を考慮し、今後の利上げ幅が、より小規模なものになる可能性を示唆されたことを受け、NY金は一時1,673.10ドルと、20ドル余り急伸していた。

しかし、その後パウエルFRB議長の記者会見での発言が伝わると一転して下落。時間外取引では前日比マイナス圏に沈んでいた。

パウエルFRB議長は記者会見で、利上げペースを見直す時期が「到来しつつある」とし、「早ければ次回(12月)もしくは、その次の会合かもしれない」とした。

その一方、利上げの「一時停止を考えるのは非常に時期尚早だ」とした。十分に引き締まった金利水準に近づけば、利上げペースを減速させることが適切になるとしながらも、その金利水準は極めて不透明で、「まだ道半ば」とした。9月の会合以降に入ってきたデータをみれば、最終的な金利水準は以前の予想より高いことを示唆していると述べた。

利上げペースは今後緩やかになる可能性はあるものの継続され、しかも水準は従来予想よりも高くなる見通しで、しかもどこまで上げるか不明という内容から、かなりタカ派寄りの発言内容となった。

この時点で政策金利であるフェデラルファンド(FF)レート先物市場では、FRBが2023年3月までにFF金利を5%超に引き上げ、2023年中はほぼその水準を維持するとの予想を織り込むことになった。

ここにきてFRB内部で引き締め加速に対する慎重派の意見も目立ち始めており、この点で今回のFOMについては、今後のFRB高官の発言内容とともに11月23日に発表される議事要旨が要注目となる。市場の手掛かり材料になる可能性が高そうだ。

今週の展望、NY金は1,650~1,720ドル、国内金価格は7,700~8,050円を想定

10月の米雇用統計を受けた米ドル急落をきっかけにしたNY金の急反発は、ファンドのショート・カバー(空売りの買戻し)によるものとみられる。10月初旬にかけても見られたが、その際は重量換算にして100トンほどが買い戻され、反発幅も安値から100ドルほどの規模となった。今回も同様の動きが想定される。

前回は比較的容易に1,700ドルの節目を超えたが、今回は一定の売りが控えるとみられる。というのも、11月のFOMCを終えてなお利上げサイクルの中でターミナルレートと呼ばれる政策金利の終着点が見えないことがネックになっている。つまり、どこまで金利が上がるのかが、見通せない不透明感がNY金の上値を抑えている。

この点で10月の雇用統計発表後に複数のFRB高官が、利上げ加速に慎重スタンスを示したことは、環境の変化を思わせた。インフレ動向がカギを握るが、この点で今週は11月10日に発表される10月の米消費者物価指数(CPI)の結果が注目される。エネルギーと食品を除いたコアCPIに注目となる。

NY金のレンジは1,650~1,720ドル、国内金価格は7,700~8,050円と8,000円大台回復を想定している。NY金は2番底確認からの反発局面とみている。