2022年はグローバル・マクロ戦略に適した環境

株式や債券相場が大幅に落ち込む中で、これまで低迷していたグローバル・マクロ戦略を特徴とするヘッジファンドの運用成績が急回復している。背景にあるのは、金利や為替の数十年ぶりの大きな変動だ。加速するインフレに対応するため、各国の中央銀行が利上げを進めており、為替や株式相場等が大きく変動したことが収益機会となった。

10月1日付のウォール・ストリートジャーナルの記事「マクロ戦略ヘッジファンド、年初来2桁リターン 波乱相場追い風」によると、グローバル・マクロ戦略をとるファンドの年初からのリターンは2桁に達しており、これまでのところ近年まれにみる高水準を維持していると言う。

関係者による話として、世界最大のヘッジファンド、米ブリッジウォーター・アソシエイツの旗艦ファンド「ピュア・アルファ」の株式投資型の年初来リターンは9月23日まででプラス32.7%(手数料控除後)と、2010年以来の最高となる勢いだと紹介している。

また英国のブレバン・ハワードの旗艦ファンドの年初来運用成績はプラス約21%、資産家のクリス・ロコス氏が創設したロコス・キャピタル・マネジメントの株式投資型のリターンはプラス約35%と、軒並み大幅なプラスとなっている。

グローバル・マクロ戦略は世界中の国または地域の経済、金融市場、政治情勢等の経済指標を用いてマクロ経済を分析し、株式、債券、通貨、コモディティ、先物等を対象に、グローバルな金融マーケットでロング・ショート(買いと売り)を織り交ぜて投資する手法である。

世界的に金融緩和が続き、市場全体のボラティリティが低下していた過去10年ほどは苦戦が続いていた。運用成績の低迷を理由に、グローバル・マクロ戦略に見切りをつける投資家も多かった。しかし、地政学的な要因や中銀の金融政策、金利、為替等が大きく変動していることから、2022年はグローバル・マクロ戦略に適した環境となっている。

8月18日付のブルームバーグの記事「欧州株ビッグショート、10億ドル未満と大半解消-ブリッジウォーター」では、ブリッジウォーターは6月には欧州株へのショートポジションを金額にして105億ドル、企業数にして一時28社を保有していた。その欧州株のポジションが、規制・監督当局への届け出に基づきブルームバーグが集計したデータによると、8億ドル強に急減したと言う。

同記事では、このブリッジウォーターのショートポジションが株価の下落から直接利益を得ることを意図したものか、ポートフォリオの他の部分のヘッジ目的かについては明らかでないこと、またファンドの開示義務は主要なポジションに限られるため、全体のショートポジションはより大きい可能性があると指摘しているが、欧州株のショートにおいて大きく利益を上げたと見られる。

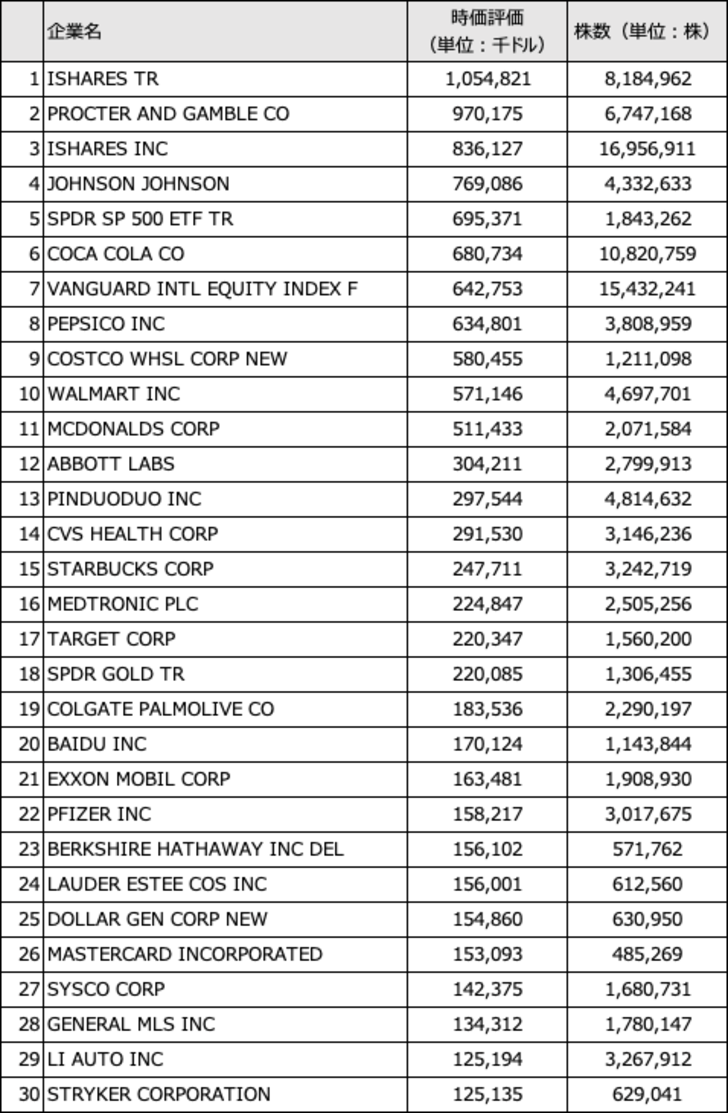

ブリッジウォーターの保有株トップ30

ここで、ブリッジウォーターの6月末時点の米国株保有状況を確認しておこう。このフォーム13Fに関して注意しなくてはならないことがいくつかある。まず、機関投資家の最新のポジションを表している訳ではないということだ。6月末から既に3ヶ月が経過しているため、保有株式に変化が生じている可能性が高い。13Fが出る頃にはポートフォリオからそのポジションが外れていることもある。

さらに対象となるのは米国株式市場に上場する銘柄に限られている。各ファンドはリスク分散のため国内外の株式や債券、また値動きの異なるREIT(不動産投信)やコモディティ等、投資対象が異なるファンドを売ったり買ったりすることで資産の分散を行っているが、これらはもちろん報告義務の対象外となっている。そのため、このフォーム13Fから明らかになるのは機関投資家の投資活動のほんのわずか一部である。

以下は2022年6月末時点のブリッジウォーターの保有株トップ30(時価評価額順)である。個別銘柄のポジションで最も大きかったのはプロクター・アンド・ギャンブル(PG)で、6月末時点の保有時価は9億7000万ドル、株式数にして約675万株を保有している。

次いでジョンソン・エンド・ジョンソン(JNJ)が7億6900万ドル、その他、上位にはコカコーラ(KO)、ペプシコ(PEP)、コストコ・ホールセール(COST)、ウォルマート(WMT)等、安定したビジネスモデルを持ち、高いブランド力を備えた米国のクオリティ銘柄が中心だ。

この第2四半期に新たに追加されたポジションは、EVのリヴィアン・オートモーティブ(RIVN)を約6万2800株、アマゾン・ドットコム(AMZN)約14万9000株。また、メタ・プラットフォームズ(META) 、アルファベット(GOOGL)、バークシャー・ハザウェイ(BRK.B)、マスターカード (MA) については保有を積み増した。

前回(3月末時点)と今回(6月末時点)を比較して特筆すべき点は、アリババ・グループ(BABA) のポジションを売却したことだ。前回時点で保有していた750 万株近く、保有時価にして約8億1300万ドルをこの第2四半期に全て手放した。

ブリッジウォーターが手放したのはアリババだけではない。第1四半期に815万株を保有していたディディ・グローバル(DIDIY)、約210万株を保有していたJDドットコム (JD) を売却、その他、ビリビリ (BILI)、ネットイーズ(NTES) も全て売却した。

その一方で、テンセント・ミュージック・エンターテイメント(TME)のポジションについては前の四半期から約3%減少させたものの、約301 万株を継続保有している。さらに、バイドゥ(BIDU)については第 1 四半期末から保有を約1.5%増やし、約114万株保有している。

2021年、ブリッジウォーターは中国投資のためのファンドを立ち上げ、中国株の保有を大幅に増加させる等、中国投資に対して積極的な姿勢を示していた。しかし、マクロ的な観点で中国から発信される経済データは彼らを満足させるものではなかったのだろうか。今回の売却をみると中国に対する姿勢が微妙に変化してきているようだ。

スタグフレーションへの道に進む可能性

レイ・ダリオ氏は、以前よりインフレに関して警鐘を鳴らしていた。同氏はLinkedIn(リンクトイン)に「Reducing Inflation Will Come at a Great Cost: Stagflation(インフレを抑えるには、スタグフレーションという大きな犠牲を払う必要がある)」と題するコラムを掲載している。簡約したものから筆者が一部を抜粋して和訳したものをご紹介する。

インフレが大きな問題だから、FRBはインフレと戦うために金融引き締めを行う必要があり、インフレを抑えれば再び良い状況になるという話をよく聞くようになった。私は、これはナイーブであり、経済の仕組みと矛盾していると考えている。なぜなら、そうした見方は、インフレだけに焦点を当ており、FRBの金融引き締めは、インフレがなくなれば状況が良くなるという低コストの行動だと考えているからだ。そのようなことはない。

実際には次のとおりである。

(1)物価は、販売される財やサービスの数量が増加するよりも、支出額が増加する場合に上昇する。

(2)中央銀行がインフレと戦う方法は、人々や企業の支出を減らすためにお金と信用を取り上げることである。また、金利を上げることによって購買力を奪い、利払いに回すお金の量を増やし、支出に回すお金の量を減らしている。金利を上げると「現在価値効果」によって投資資産の価値が下がるため、支出が減り、さらに購買力が低下する。私が言いたいのは、金融引き締めは人々の支出を減らすのでインフレを抑えるが、購買力を奪うので事態を良くするわけではない、ということだ。インフレによって人々を圧迫していたものが、購買力を低下させることによって人々を圧迫するようになるだけだ。

長期的に生活水準を上げる唯一の方法は生産性を上げることであるが、中央銀行はそれをしない。では、中央銀行は何をするのか。

中央銀行は信用と資金を注入することでシステムに刺激を与え、財やサービス、投資資産に対する需要を増加させるが、その後、刺激の回収と撤回が行われ、需要の低迷が生じる。このような返済の期間が鬱陶しくなると、中央銀行は通常、さらに大量の刺激を与える。中央銀行は短期債務循環(景気循環とも呼ばれる)を生み出し、この循環は通常7年程度続く。

このような短期的な債務サイクルは、約75年続く長期的な債務サイクルに積み重なり、多少の前後はあるが約25年前後となる。中央銀行が行う景気刺激策と債務は、債務資産と債務が維持できないほど大きくなるまで、時間の経過とともに上昇と下降を繰り返すのが一般的である。

これは、われわれが過去に経験してきたことだ。金利がゼロ、またはそれよりも低くなる1980年以降、金利が周期的に上昇し、低下すると同時に、所得に対して債務が増加してきたのはそのためである。そして以降、中央銀行はより多くの紙幣を刷り、より多くの債務を購入してきた。

まとめると私の言いたいことは以下の通りである。

(1)FRBは経済の弱体化を招くことなくインフレと戦うことはできない。

(2)高い債務水準は、政府の赤字によって増加すると予測され、FRBも国債を売っているため、民間信用の増加は縮小せざるを得ず、経済は弱くなる可能性が高い。

(3)長期的には、FRBがスタグフレーションという道に進む可能性が最も高い。

金利の変動が企業のバリュエーションにもたらす影響

前述のレイ・ダリオ氏のコラムの中に「金利を上げると『現在価値効果』によって投資資産の価値が下がる」との指摘があった。金利の変動が企業のバリュエーションにどのような影響を及ぼすのかを簡単に見ていこう。

株式のPV(現在価値)はおおよそ次の公式で求められる。

「PV=C/(R-G)」

C:企業が年間にどのくらいのキャッシュを生み出すのか、期待キャッシュフロー

R:企業が将来その金額のキャッシュを生み出し損なうリスクはどれだけあるか、ディスカウントレート

G:キャッシュが年々どの程度のペースで成長するのか、キュッシュフロー成長率

年間100ドルの収益を生み出す企業があるとする。利益は毎年3%ずつ増えていく。この時、長期金利の利回りが3%、株式のリスクプレミアムが5%とすると、ディスカウントレートは8%となる。これを公式に当てはめてみると、この企業の現在価値は2,000ドルとなる。

100ドル/(0.08-0.03)=2,000ドル

では、長期金利が1%に低下した場合はどうなるのか。株式のリクスプレミアム5%と合わせた6%がディスカウントレートとなる。(利益が毎年3%ずつ増えていくのは同じとする)

100ドル/(0.06-0.03)=3,333ドル

長期金利が3%の時の現在価値(2,000ドル)に対して、長期金利が1%の時は、現在価値(3,333ドル)は67%高くなる。

キャッシュフローが成長しない企業の場合も以下の通りである。

長期金利が3%の場合、1株あたり100ドルの利益を生み出す企業の現在価値は1,250ドルとなる。

100ドル/(0.08-0.0)=1,250ドル

これに対し、長期金利が1%に低下した場合、現在価値は1,667ドルとなり、長期金利が3%のときの現在価値(1,250ドル)より33%も高くなる。

100ドル/(0.06-0.0)=1,667ドル

つまり、株式のリスクプレミアムとキャッシュフロー成長率が一定だとすれば、長期金利が低下することによって現在価値は高まる。割高と思われているハイテクセクターの株価が正当化されていたのは低金利があったからこそである。しかし、世界的にインフレ懸念が高まる中、日本を除く世界の中央銀行のほとんどがこれまでの緩和的な政策からの出口に向かっている。

インフレ局面で資産を守る2つのポイント

インフレ局面で資産を守るにはどうしたら良いのか。インフレをコントロールすることはできないため、投資家は自分でコントロールできるいくつかのルールに沿った投資をすることが必要になる。

1つは、インフレ環境においてコスト上昇を転嫁できる企業と、物価上昇時に利益を得る企業を見極めることが必要となる。そうした企業は多くの場合、強力なブランド、独占的な価格決定力、強いマージンを備えている。

市場がインフレへ動き出した時に、恩恵を受けると期待されるセクターは、銀行を含む金融セクター、エネルギーセクター、資本財などが挙げられる。銀行を含む金融セクターは価格決定力が強く、インフレになると連動して価格を上げることができる。エネルギーや資本財(工業製品)などの循環産業も、価格が消費者物価指数に連動するため、アウトパフォームする傾向がある。

2つ目は、ファンダメンタルズのしっかりした企業に投資をすることである。インフレ環境は実質リターンに影響を与える。これに対抗するためには、パフォーマンスの原動力となる強いファンダメンタルズを持った企業を探すことである。

調整局面において、もし新たにポジションを持つのであれば、インフレ環境下で価格決定力を持つなどの恩恵を受け、さらにバランスシートが健全でフリーキャッシュフローの成長能力があるファンダメンタルズのしっかりとした企業を引きつけてから拾っておくことが重要になろう。そうした強さを備えた企業が前述のブリッジウォーターの保有株の中心にもなっている。

石原順の注目5銘柄