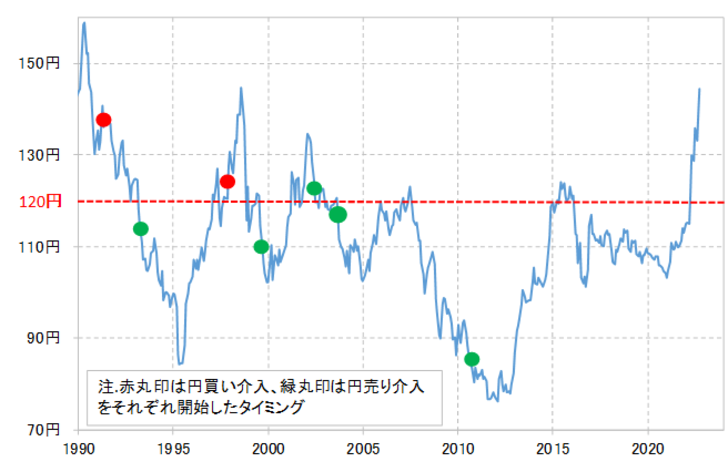

大半は120円以下で米ドル取得

財務省は、1991年4月以降の為替市場への介入実績を公表しているが、それによると、2011年までの介入額の累計は約85兆円に達していた。そしてその9割以上に当たる約80兆円が米ドル買いを中心とした円売り介入だった。

その上で、この円売り・外貨買い介入の大半は、財務省資料を参考にすると1米ドル=120円以下の水準で行われていたと見られる(図表1参照)。その意味では、最近にかけて米ドル/円相場が140円以上に上昇してきたことで、円売り介入によって取得した米ドルなどの外貨には巨額の為替含み益が生じている可能性が高そうだ。

日本の通貨当局は、先週から約24年ぶりに保有している米ドルを売却する為替市場介入に動いているようだが、結果的にそれはかなりの規模の含み益の実現化をもたらしていると見られる。

1991年4月以降で、主な円売り介入局面は5回あった。このうち介入額が最大となったのは2003年1月~2004年3月にかけて断続的に円売り介入が行われた局面で、介入額の累計は35兆円にも達した。この局面で購入した外貨の大半はもちろん米ドルだったが、当時の為替相場を参考にすると、購入した為替レートは101~118円程度と考えられる。

次いで円売り介入額が大きかったのは、2010年9月~2011年11月にかけての局面であり、介入の累計額は16兆円に達した。この局面で円を売る対価として取得した外貨は全て米ドルで、当時の為替相場を参考にすると取得した為替レートは75~83円程度と見られた。

以上のように見ると、円売り介入の対価として取得した米ドルを中心とした外貨は、最近の為替レートに比べて大幅に割安な水準で購入したこととなるため、結果的に巨額の為替含み益が生じている可能性が高い。

日本の通貨当局は、9月22日に約10年ぶりの為替市場介入に出動した。さらに米ドル売り・円買い介入としては1998年以来24年ぶりとなったが、一日だけで3兆円規模に達したとの見方もある。

米ドル/円の5年MA(移動平均線)かい離率との関係で見ると、今回の為替介入は初動のタイミングがこれまでよりやや「遅め」だった(図表2参照)。それは意図的だったかは定かではないものの、保有している米ドルをより高いところで売却したということは、結果として為替差益がより大きくなったと見ることもできるだろう。

今回の円買い介入については、米国の大幅利上げ、日本の金融緩和が続く中で円安阻止効果が期待できないことから無駄ではないかとの意見も少なくないが、一方で今回紹介した為替差益といった面については余り指摘がないようなので、敢えて書いてみた次第である。