資産形成や投資を始めようと思うと、「どの商品を買おうか」「どの制度を使おうか」というところに目が行きがちです。しかし、長い目でお金を育てていくには、全体を俯瞰することが大切です。常に次の3つの視点で考えていきましょう。

大事なのは「平均値」ではなく「自分の数値」

メディアなどでは平均値やモデルケースをもとに、「老後にいくら必要」といった話題が出てきます。けれど、多くの人は平均に当てはまりません。それよりも「自分」や「我が家」の場合を数値的に捉えることが大事です。

例えば、

・毎月いくらあれば生活できる?

・1年でいくら貯蓄+投資に回せた?

・現時点で資産と負債はいくらある?

といった問いに答えられるように、自分の資産や負債を数値的に把握しておくことが大切です。

公的年金・退職給付とセットで考える

資産形成を行う場合、すべて自分で準備する必要はありません。「公的年金保険」「退職給付(退職一時金や企業年金)」があり、その上で「自分で足りないお金」を準備していくという順番になります(退職一時金などがない自営業・フリーランスは会社員・公務員に比べて自分で準備するお金が増えます)。

将来受け取る公的年金の見込額を知るには、「公的年金シミュレーター」を活用しましょう。2022年度から誕生日月に送付される「ねんきん定期便」に記載された二次元コードをスマートフォンやタブレットで読み取って生年月日を入力すると、将来受給できる年金額が簡単に試算できるようになりました。

ただし、個人情報を残さないように基礎年金番号の入力もなく、「ねんきんネット」とも連動してないので、あくまでも簡易版です(実際の金額と若干異なることもあります)。詳細な情報を知るには「ねんきんネット」に登録する必要があります。

会社の退職給付制度についても、この機会に調べてみましょう。企業年金の有無や会社が拠出する企業型確定拠出年金の掛金額などはiDeCo(個人型確定拠出年金)の掛金額などともかかわっています。

バランスシートを作成し定点観測する

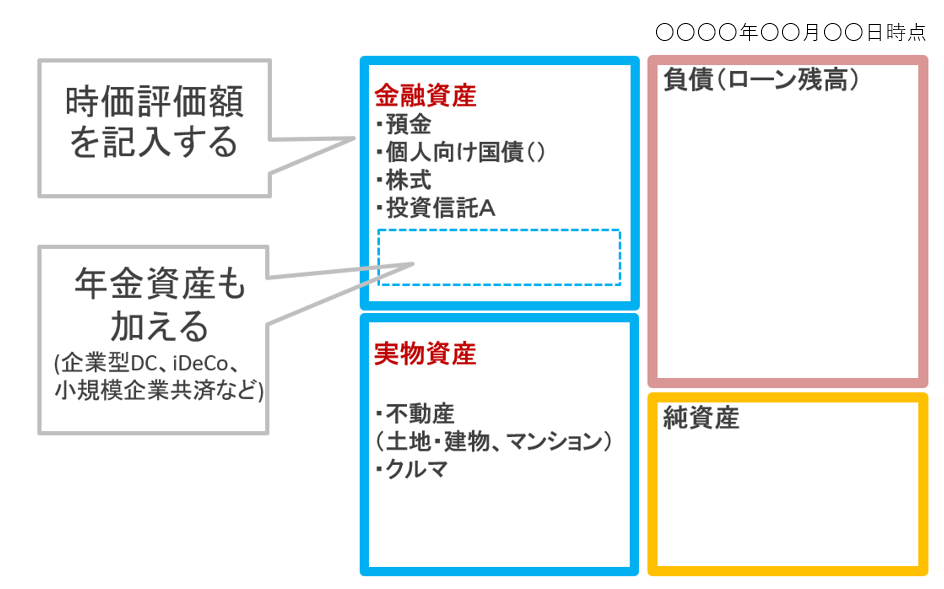

自身の資産や負債を把握する上で、作成したいのがバランスシート(B/S)です(図表参照)。バランスシートはある時点において「どのくらい資産を持っているか」「どのくらい負債(借金)があるか」を書き出したものです。それぞれその時の時価を記載します。資産から総負債を差し引いた正味財産がどの程度なのかを把握するのに役立ちます。

左側に資産、右側に負債を記入します。資産は預金や株式、投資信託などの金融資産と、土地や建物といった固定資産に分かれます。その際、金融資産のところに、別枠で「年金資産」を記入することをお勧めします。年金資産というのは、今は引き出せないけれど、将来受け取る分として積み上がっている資産を指します。例えば、退職給付(退職一時金や企業年金)のほか、自分で準備しているiDeCo(個人型確定拠出年金)や小規模企業共済などがこれにあたります。

一部の家計簿アプリでは、金融機関を連携させることで、自動的にバランスシートが作成できるので、そうしたものを活用しても良いでしょう。

私たちはともすると、「新NISAだけ」「iDeCoだけ」というように、ある部分だけに注目して何に投資するかを考えがちです。しかし大事なのは、資産や負債を俯瞰してみることです。例えば、住宅ローンを組んで返済を始めたばかりの方は企業型確定拠出年金のマッチング拠出やiDeCoより、その分のお金を繰上返済に回して住宅ローンで支払う利息を減らしたほうが得する場合もあります。

また、バランスシートを作る際に意識したいのが「無形資産」です。金融資産などの有形資産はもちろん大事ですが、知識や経験、人とのつながり、信頼といった無形資産も併せて積み上げていきたいものです。

ベストセラー『LIFE SHIFT』(著者:リンダ・グラットン、アンドリュー・スコット、2016年)では、無形資産を生産性資産(主に仕事に役立つ知識やスキル)、活力資産(健康や良好な家族・友人関係)、変身資産(変化に応じて自分を変えていく力)の3つに分けています。その中で、「無形資産は、『よい人生』を送るうえで価値があるだけでなく、有形資産の形成を後押しするという点でも、重要な資産」と書かれています。

これからは仕事・学び・遊び(趣味)のバランスをとりつつ、柔軟に人生を組み立てていく時代です。そうしたことを意識した上で、資産形成に取り組んでいくと良いのではないでしょうか。

(2022年6月30日に公開した記事を2024年1月26日に内容を一部更新しました。)