先週の動き、底堅さ示したNY金

先週のニューヨーク・コメックスの金先物価格(以下、NY金)は、週足で40.60ドル、2.06%安となり3週間ぶりの下落となった。4月22日のNY金の通常取引終値は1,934.30ドルで終了した。

週初はロシア国防省がウクライナにおける「特別軍事作戦」が新たな展開に入ると発表。実際にロシア軍は4月18日、ウクライナ各地で前夜から300ヶ所を超える標的にミサイルなどで攻撃を加えたことを公表したことから、地政学リスクが意識されリスク回避の買いが金市場で優勢となった。

一時2,003ドルと1ヶ月ぶりの高値まで買われたものの、この水準では売りも控えており、切り上げた水準は維持できなかった。それでも4月18日の終値は1,986.40ドルと3月10日以来の水準を維持して終了となった。

その後は、連日にわたって続いた米連邦準備制度理事会(FRB)高官による引き締め加速意向を示す発言を受けた米長期金利の上昇に、NY金は上値を抑えられることになった。

米10年債利回りが4月20日には一時2.981%と2018年12月以来となる水準に上昇。4月21日には、2020年7月以来続いていた実質金利のマイナス状態が一時的に解消されたこともあり、NY金は1,950ドル割れから1,930ドル台まで売り込まれた。しかし、1,950ドル割れでは押し目買い意欲も強く、通常取引の終値あるいは、その後の時間外取引では1,950ドル超に復帰するなど、一方で底堅さを示した。

4月21日のNY金の下振れは、後述するようにパウエルFRB議長が、現在の米国の雇用(労働市場)は過熱し過ぎで持続できない水準との認識を示し、5月の米連邦公開市場委員会(FOMC)で0.5%の大幅利上げの実施を検討すると明らかにするなど、従来以上のタカ派的スタンスを表明したことによるものだった。それでもこの日の時間外取引は節目の1,950ドルを上回って取引を終了していた。

しかし、週末4月22日には、このパウエルFRB議長の発言を蒸し返すように株式や米債市場など金融市場全般で警戒感が強まる中で米ドルが強含み、米債金利も全般的に上昇する中でNY金も売り直されるようなかたちで1,928.00ドルまで売られ、1,934.30ドルで終了。時間外でもさらに売られ1,932.50ドルと1,950ドルを維持できずに終了となった。

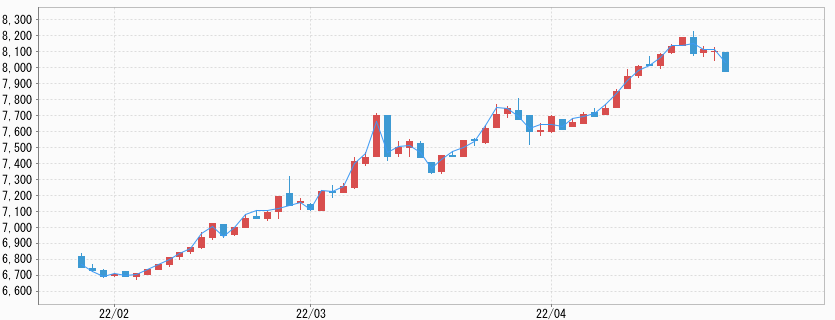

上値削るも8,000円台を維持した国内金価格

国内価格は、米ドル建て価格の値動きに米ドル/円相場の動きを投影し、やはり週明けに上昇が目立ったものの、週末に向けて切り上げた水準を削る流れとなった。

JPX金(大阪取引所金先物価格)は、米ドル/円相場の円安を背景に週初4月18日から連日過去最高値の更新を続け、4月19日の夜間取引(計測上は4月20日の取引)で一時8,160円まで買われ、これが円建て過去最高値となっている。

その後は、週末に向け水準を切り下げたNY金に連れ安する形で4月22日の終値は8,018円で終了となった。安値は一時7,961円まで見たが、前週末に終値ベースで初めて付けた8,000円台は維持した形となる。

さらなるタカ派方針を示したパウエルFRB議長の発言

5月3、4日に開かれるFOMCを控え、FRB関係者が発言を控えるいわゆるブラックアウト入りを前に、先週は連日に渡りFRB高官の発言が続くことになった。中でも注目されたのが、国際通貨基金(IMF)が春季総会に合わせて4月21日実施したパネルでの、パウエルFRB議長の発言内容だった。

前述したように次回5月のFOMCにて50bp(0.5%)の利上げを示唆したが、それ以上にインフレ抑制を最優先にした引き締め方針についての発言の節々に、これまで以上のタカ派的印象の内容が含まれていた。

これまで米国経済は非常に強い労働市場に支えられており、今回想定されるかなりきつめの金融引き締めにも耐えられる、ソフトランディングに自信ありというのが、この3月に利上げサイクルを開始して以降のパウエルFRB議長の発言だった。また他のFRB高官も同様のことを語ってきている。

それを今回は、おそらくパウエルFRB議長自身がここまで語って来た中で最もタカ派的な政策方針を示した上で、FRBがインフレ抑制と景気維持との間の難しい舵取りを迫られているという認識を示したことがまず注目される。というのは、強めの引き締め策により景気減速・後退の可能性を視野に入れたことを表すからだ。

インフレについて、パウエルFRB議長はロイターの報道によると、「インフレがピークを迎え年内に鈍化するとみていたが期待外れに終わった」との見方を示しており、供給面での回復に頼らずに「FRBは利上げを実施し、より中立的な(金利)水準まで迅速に引き上げる」とし、「必要があれば一段と引き上げる」と述べているとのことである。

まさに時間の経過とともにサプライチェーン問題も回復し、この点からのインフレ圧力が緩和されると思っていたが、そうとはならず、いよいよFRBの政策手段を使って力づくで抑え込もうという意思を表している。

さらにFRBは金融政策の引き締めによってモノやサービスの需要が抑制され、企業の採用意欲が低下し、結果として持続不可能なほど過熱した」賃金の上昇が抑制されることを期待している、とした。今や白熱状態といえる労働市場を冷やすために、需要を抑え、企業の採用意欲を低下させるほどの強力な引き締めをFRBが手掛けるという強い意志を表明しているわけだ。

もっとわかりやすく言うなら、政策により経済減速を引き起こすことも厭わない、というもの。程良い抑え込みができれば良いが、行き過ぎが起きるのが経験則の教えるところではある。

それゆえに、「インフレ抑制と景気維持との間の難しい舵取りを迫られている」という発言になったと思われ、意図的に減速させようというのだから失速リスクも覚悟しているという話になる。「物価の安定なくして経済は成り立たない」ということで、比較考量の上で、やはりインフレは放置できないものとして、まずは強力に抑え込もうとしている。

政策方針の劇的転換に身構える市場

わずか半年足らず前には「利上げには忍耐強くあたる」(2021年11月FOMC)と発言していたところからの劇的な政策変更ではあるが、それはここに至るまでに時間の経過とともに規模もタイミングも加速している。

4月22日の米国株式市場はダウ30種が一時、前日比1,000ドルを超える値下がりとなり981ドル安の3万3,811ドルで終了。この日の下落率は2.82%と、2020年10月以降で最大で、ほぼ安値引け状態で売り圧力の強さを思わせた。他の主要指数も2%半ばから3%近い値下がりとなった。ここまで株式市場の反応は、引き締め策強化の方針にも関わらず、比較的落ち着いたものだったが、これからどうなるだろうか。

バンク・オブ・アメリカ(BofA)は4月22日のアナリスト・レポートで、ブレイナードFRB理事および米NY地区連銀のウィリアムズ総裁の発言に基づき、FRBは5月に6月からのバランスシート縮小開始を発表するとの見通しを示したとされる。

すでに市場では5月のみならず6月(14、15日)のFOMCでも0.5%の引き上げを織り込むとともに、QT(量的縮小)着手についても急速に織り込みが進んでいる。金市場の関心は、連続0.5%の利上げをしながら、前回の倍のペースで資金回収(QT)を進めているうちに、金融市場が不測の波乱に見舞われるのではないか、という点にある。しかも、そこにウクライナ情勢という流動的かつ不透明要因が乗っている。

今週の展望:NY金は1,920~1,960ドルで下振れの可能性も、円建て7,850~8,100円を想定

先週の米債市場では、FRBによる前のめりの引き締め策強化を織り込む形で、短期債を中心に利回りが上昇。2年債が一時2.793%と2018年12月以来の高水準を付けた。

指標となる10年債はやはり2018年12月以来となる一時2.981%まで上昇した。この米債利回りの上昇に伴いドル指数(DXY)が101ポイント台と、コロナ禍で金融経済が混乱に陥り米ドル需要が高まった際の高水準まで上昇となった。

底堅さを見せていたNY金だが、さすがに1,900ドル方向に押し戻されることになった。4月21日のパウエルFRB議長の発言からは、インフレ抑制にかける強硬スタンスが感じられることから、5月のFOMC明けまで金市場は弱含みに転じるものと思われる。また、想定されるような0.5%の利上げとQT(量的引き締め策)の導入が決定された後に、動きが出やすいのではと見ている。

今週は4月29日にFRBがインフレ指標として注目している3月の個人消費支出(PCE)物価指数が注目される。インフレにピークアウトの兆しがあるのか否かがポイントとなる。

国内金価格の大きな押し上げ要因となってきた円安の方向を見極める上で、今週は4月28日の日銀の金融政策決定会合にも注目が集まる。NY金は1,920~1,960ドルのレンジを想定するが、1,900ドル割れを試す下振れの可能性も考えられる。国内価格は7,850~8,100円の想定レンジを見込んでいる。