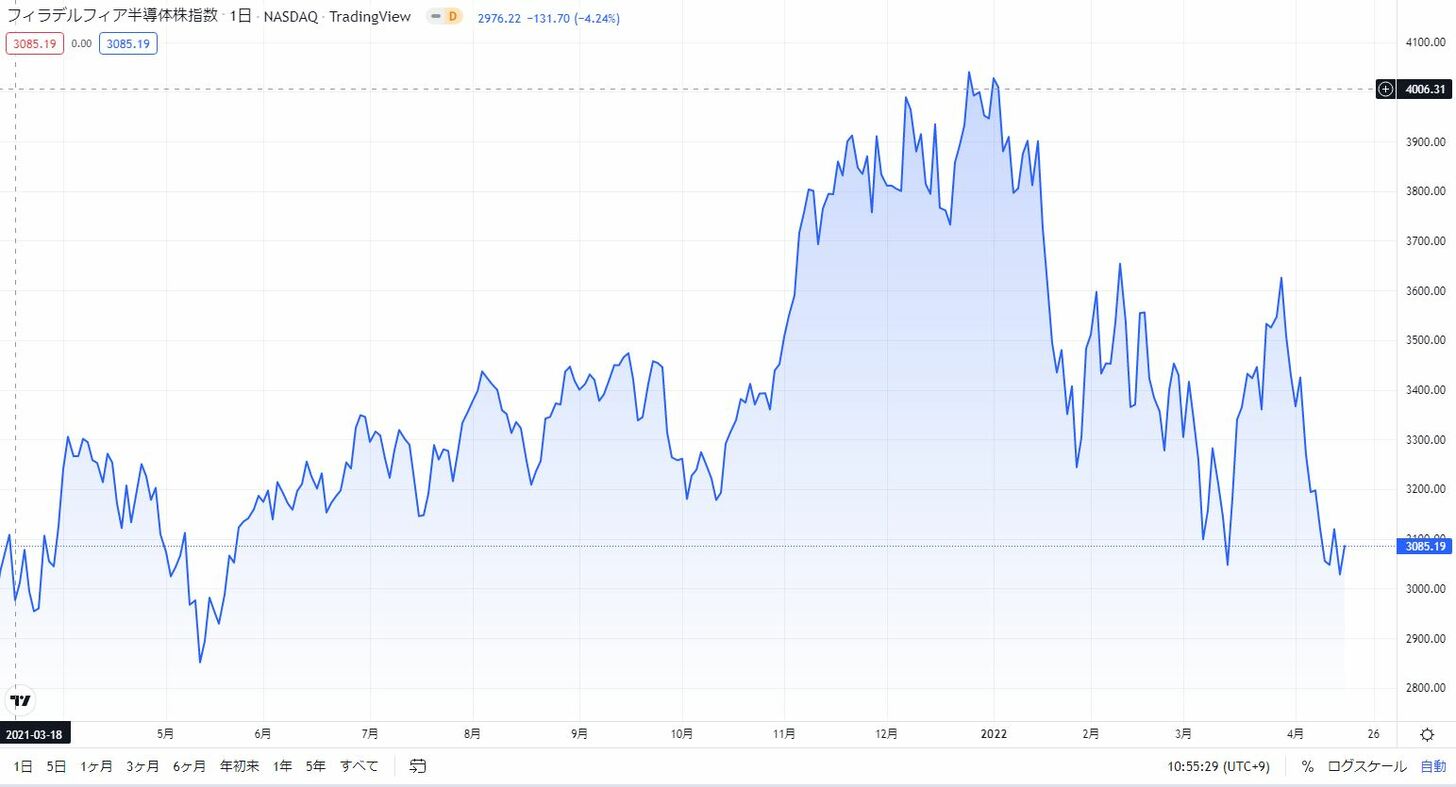

軟調なSOX指数は半導体市場の停滞を示しているのか

SOX指数(フィラデルフィア半導体指数)は半導体の設計、製造、流通、販売を行う企業30社で構成される指数である。米国の証券取引所に上場している企業が対象で、半導体製造装置のASMLホールディング(ASML)、アドバンスト・マイクロ・デバイシズ(AMD)、インテル(INTC)、エヌビディア(NVDA)、もちろん台湾セミコンダクター・マニュファクチャリング・カンパニー(以下、TSMC)(TSM)も構成銘柄に組み入れられている。

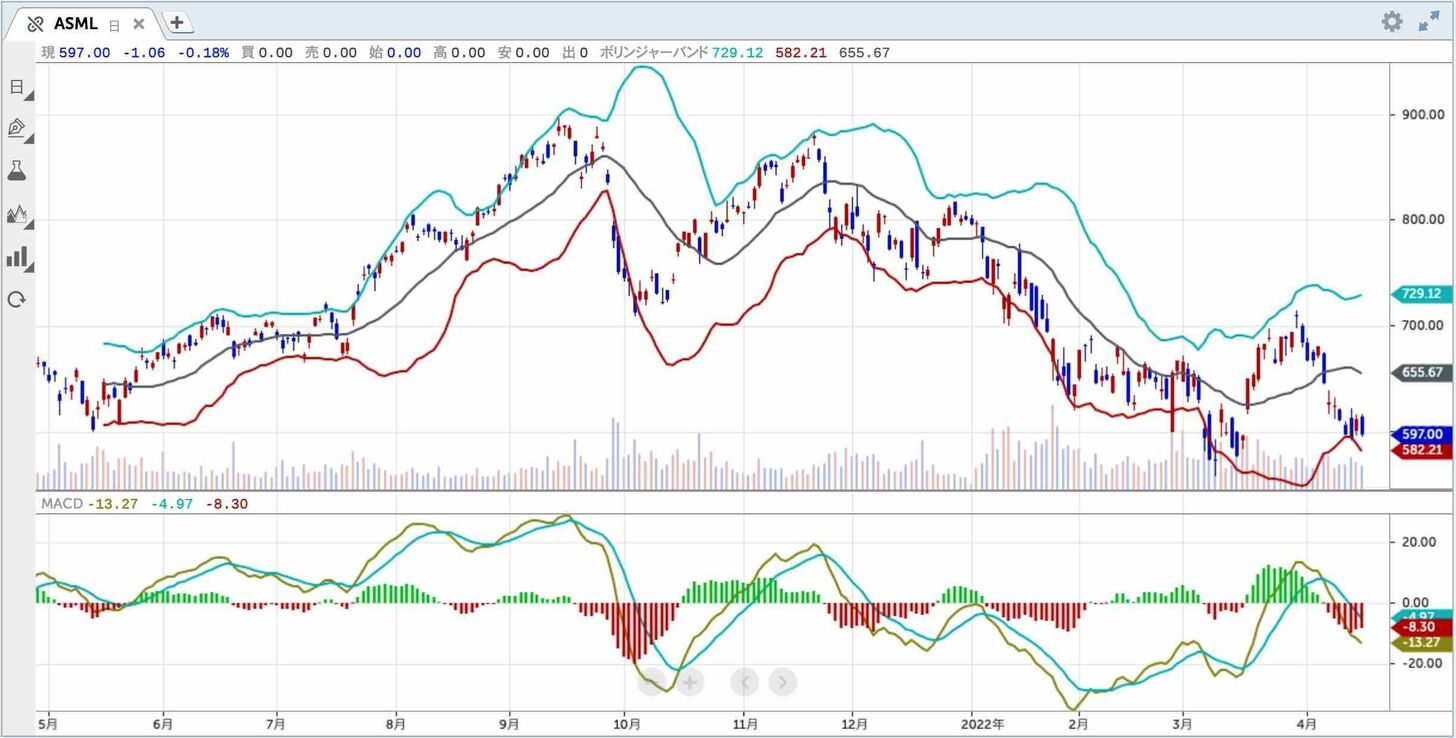

SOX指数はIT産業の景況感を示す代表的な指数として世界的に参照されている他、景気全体の先行指標としても認知されている。年初来、そのSOX指数の動きが冴えない。直近では3月の安値を割り込む動きとなっている。

韓国サムスン電子が4月7日に発表した2022年1-3月期の連結売上高は前年同期比18%増の77兆ウォン、営業利益は50%増の14兆1000億ウォンと大幅増益となった。背景にあるのは半導体事業の好調だ。主要顧客である米ハイテク大手がデータセンターへの投資を拡大しており、主力メモリーであるDRAMとNAND型フラッシュメモリーの販売が伸びたという。

4月7日付の日本経済新聞の記事「サムスン営業益5割増1-3月、稼ぎ頭の半導体堅調で」は、半導体事業の1-3月の営業利益は前年同期の2.4倍に拡大したとする韓国有進投資証券の推計を紹介している。このように直近の業績は好調であるにもかかわらず、サムスンの株価は年初から約15%下落している。

半導体セクターの業績が下期に向けて鈍化する可能性が指摘されている。先行きに立ち込める暗雲は3つある。

1つ目は世界的な金利上昇だ。半導体業界のように莫大な設備投資資金を必要とする企業にとって金利上昇は大きな事業環境の変化となる。

2つ目は中国におけるロックダウンの状況。

3つ目は商品市況の値上がりに伴い、家電製品への支出が弱まるといった点であろう。

市場動向を確認していこう。

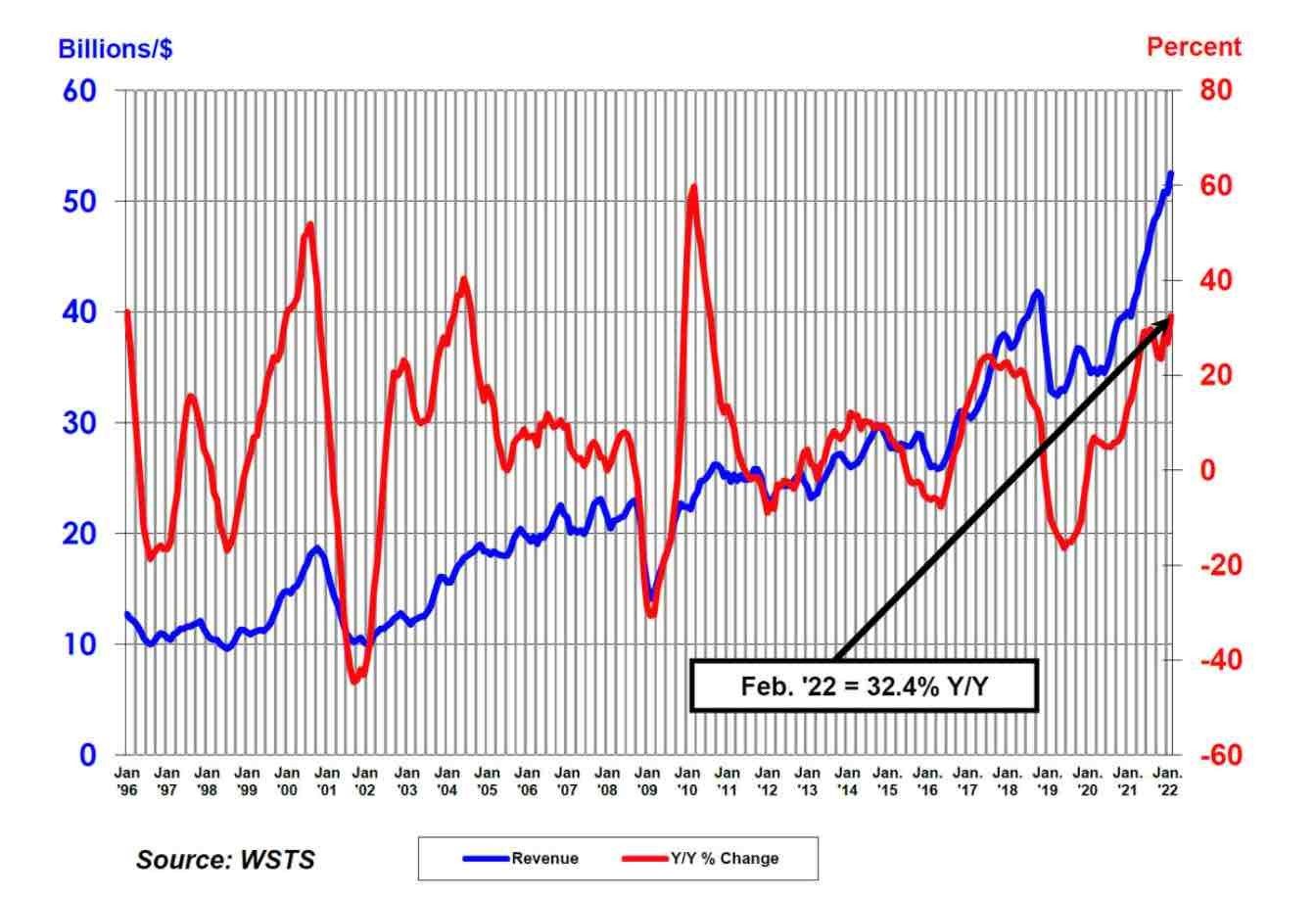

SIA(米国半導体工業会)が4月5日に発表した2022年2月の半導体市場規模(3ヶ月移動平均)は前年同月比32.4%増、前月比3.4%増の525億ドルとなった。各地域・国別の動向は、米国が前年同月比43.2%増、アジア太平洋(主に韓国・台湾)が41.4%増、欧州が29.4%増、中国が21.8%増、日本は21.6%増だった。

半導体売上高は11ヶ月連続で前年同月比20%以上の増加を続けている。なお、2022年を通じた市場動向について、WSTS(世界半導体市場統計)は、前年比8.8%増、半導体市場に詳しい調査会社Omdiaは4.4%増と予測している。

ポイントは通常閑散期となる1月および2月に高い伸びを示していることだ。サムスンの半導体事業の利益が1年前の2倍以上に拡大しているということは、市場が新たな段階に入ったことを示している可能性もある。

半導体市場の動向を占う上で、ある企業の業績を見ていくことは欠かせない。その企業は、TSMCだ。次にTSMCの直近の業績を確認してみたい。

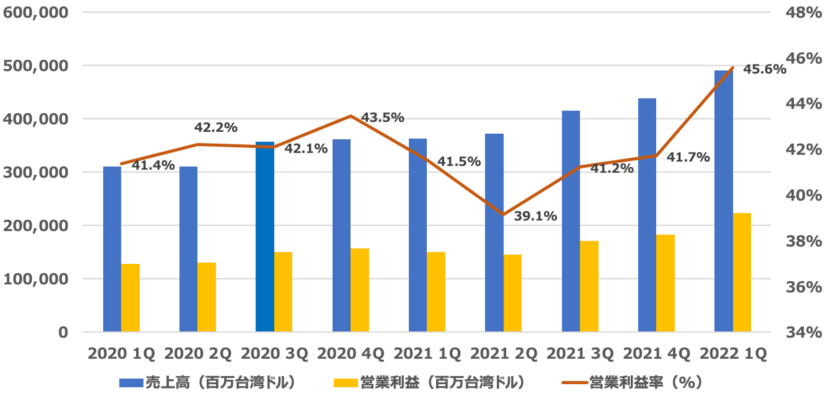

閑散期である第1四半期に売上が過去最高を更新

半導体の受託生産世界最大手、TSMCが4月14日に発表した1-3月の決算で、売上高は前年同期比36%増の4911億台湾ドルと四半期としては過去最高を更新した。営業利益は2236億台湾ドルと5割近く増え、会社側のガイダンスを上回る着地となった。

値上げ効果によって営業利益率も伸びている。前四半期(2021年第4四半期)の41.7%から、今四半期は45.6%と大きく伸長した。TSMCは半導体の微細化の最先端を走っているだけではなく、製造品質、出荷量ともに安定している。製造技術の高さから、「TSMCに頼めば必ず作ってくれる」という安心感もあり、TSMCに注文が殺到。このため、TSMCの価格交渉力は強まっている。

前述の通り、通常、半導体業界は1月から2月にかけては閑散期となる。この1月から2月を含む第1四半期に過去最高を更新したことは需要が引き続き強いことを示しており、モメンタムがまだ衰えていないことを示している。

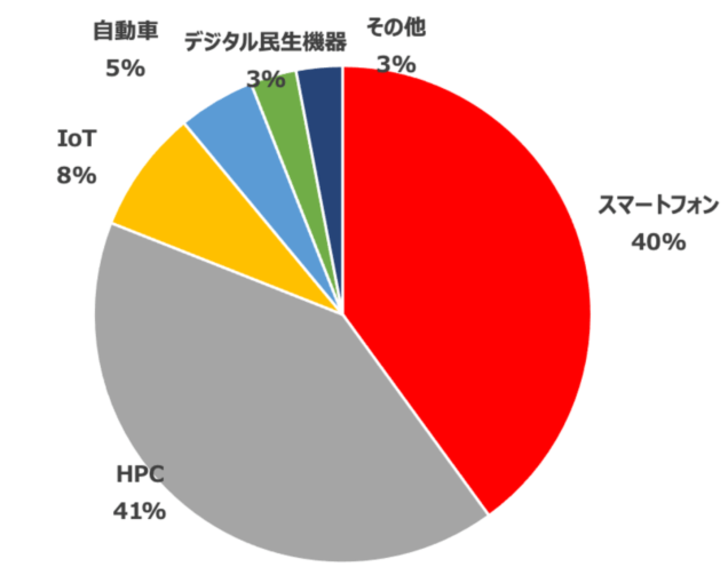

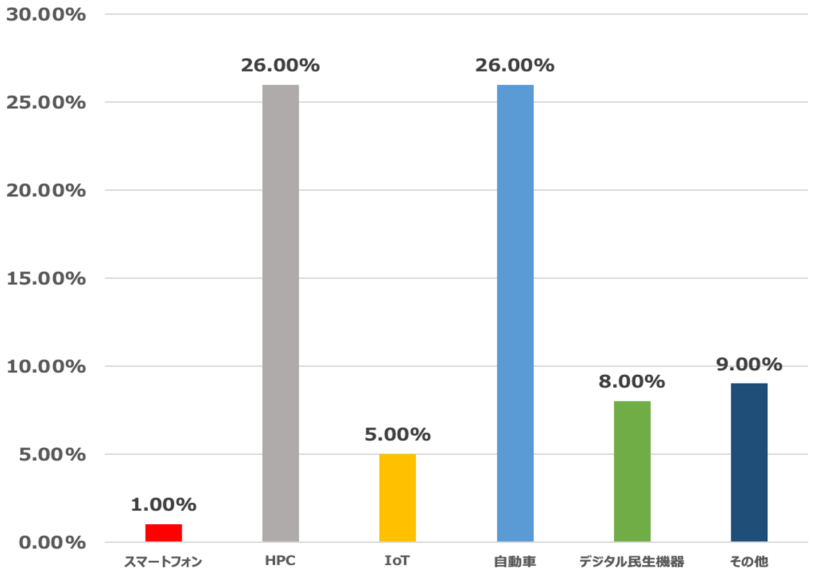

用途別の売上高のシェアを確認すると、この四半期で最大だったのはHPC向け(高性能パソコン、サーバー等向け)が41%、次いでスマートフォン向けが40%だった。

自動車向けは全体の5%に過ぎないものの、前四半期(2021年第4四半期)からの伸び率は26%とHPC向けと同様に伸びていることがわかる。とりわけHPC向け、自動車向けは今後も伸びが期待できる分野である。

最先端のトップを駆け抜けるTSMC

TSMCは半導体需要の強い状態が続くと見立てており、第2四半期(4-6月)についても好調な業績を予想している。会社側が示したガイダンスによると、売上高が5069億~5242億台湾ドル(前年比36.2~40.9%増)、営業利益は2281億~2464億台湾ドル(同56.6~69.2%増)、また営業利益率に関しては45〜47%と高水準を見込んでいる。

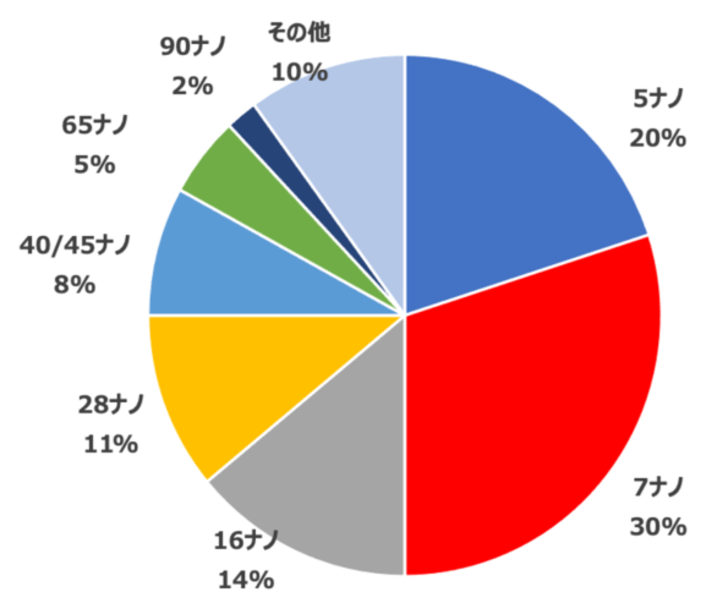

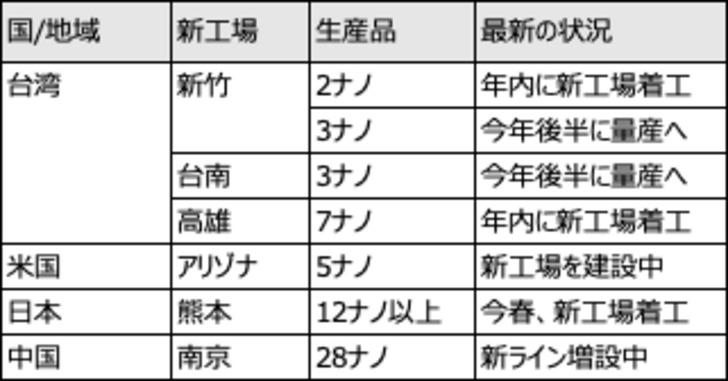

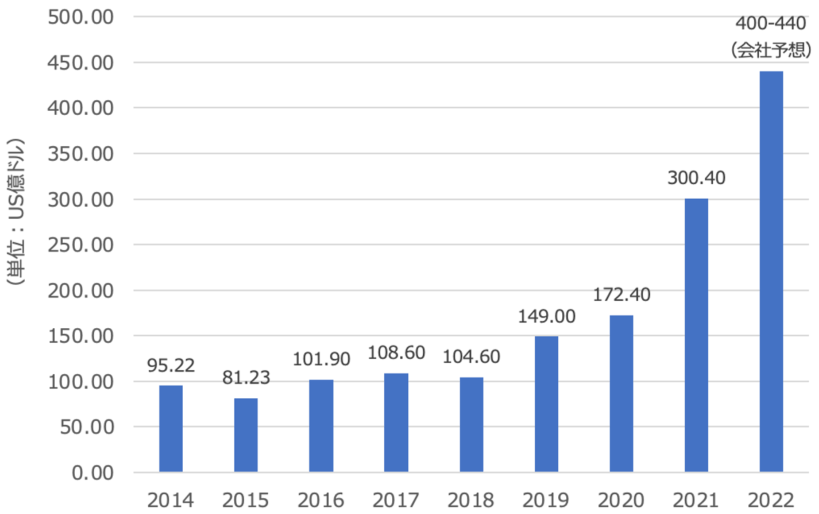

今期の設備投資計画は400億~440億ドル(最大5.5兆円)となる計画だ。台湾だけではなく、米国や日本にも大型の投資を行うことが決まっている。しかし、これらのファブが順調な生産に移行し始めるのは半年から数年先であり、生産能力がひっ迫した状況は2022年も続くだろう。

2022年下期に向けては最先端となる回路線幅3ナノメートルの半導体の量産を始める予定だ。さらにその先の2ナノについては年内にも新工場の建設を計画しており、TSMCは最先端半導体の製造の先頭を駆け抜けている。TSMCの魏哲家(C・C・ウェイ)CEOは「下降局面があったとしても価格は引き下げない」と説明しており、強気の姿勢を崩していない。

確認したように半導体市場のファンダメンタルズは決して悪くはない。SOX指数は再び下値を模索するような動きになっているが、市場環境を見る限り、調整局面にある株価が早晩、ファンダメンタルズに収れんするタイミングがくると考える。

世界の半導体生産の9割を台湾が担っている。台湾への一極集中のリスクは盛んに指摘されているが、年間に4兆円を超える設備投資を行える企業は他に見当たらない。TSMCはこれからも半導体業界をけん引するトップランナーであり続けるであろう。

石原順の注目5銘柄