2021年8月に阪急百貨店などを運営するH2Oリテイリング(8242)が関西の中堅スーパーである関西スーパー(9919)を買収することを発表しました。H2Oリテイリングが百貨店業界の中で特徴のある戦略をとっており、その中で関西スーパーがどういう位置づけになるのかなど、以下の記事で解説しました。

H2O、オーケーが関西スーパー買収に名乗り!次に注目したい小売業は?(2021年9月3日)

その後、H2Oの買収に対して関東を中心に展開するオーケー(非上場)が同じく買収する意向を表明し、関西スーパーの賛同が得られるなら公開買付を行うと発表したことにより、関西スーパーを巡る「買収合戦」が始まりました。両社の提案や方針などを以下の記事でまとめています。

買収報道に伴う関西スーパーの株価推移、投資機会をどう探す?(2021年9月10日)

簡単に現状をまとめてみましょう。H2Oは傘下のスーパーで関西スーパーと同じく、関西を拠点とするイズミヤ・阪急オアシスと関西スーパーを統合する意向です。関西スーパーの株主は新関西スーパーの株主になります。

一方、オーケーは関西スーパー株を買い付け、完全子会社化する意向です。オーケーは関西スーパー株を2,250円で公開買付する意向があるとしています。仮にH2Oがオーケー同様に関西スーパーを公開買付する方針であれば、関西スーパーの株主は両社の公開買付価格を比較するシンプルな対応になります。しかし、H2Oは公開買付ではなく、子会社との統合により関西スーパーの株主が新関西スーパーの株主になる、という提案をしています。ですので、2,250円と新関西スーパー株のどちらが有利なのかを比較することが難しくなっています。

関西スーパーの経営陣はH2Oとの統合メリットを強調

では、それぞれの立場はどうなっているのでしょうか。H2O、オーケーはもちろん、自社の提案がよいとしています。それでは関西スーパーの経営陣はどうでしょうか。関西スーパーの経営陣はH2Oの提案を良しとしており、そのためH2O傘下になることを選んだとしています。

実は、もともとH2Oもオーケーも関西スーパーの株主です。H2Oは関西圏の支配力強化、オーケーは関西への進出というそれぞれの目的で関西スーパーに投資していました。オーケーは今回のH2Oによる公開買付が発表される前にも関西スーパーに買収の提案を行っていたとのことです。詳細な経緯は発表されていませんが、プレスリリースを読むと、オーケーによる買収提案がH2Oの買収を急がせたように読めます。関西スーパーの経営陣はオーケーの買収提案を前提にH2Oとの買収案を検討した上で、H2O提案のほうが良いと判断したとしており、現在もそのスタンスです。

9月3日付の記事にも書いたように、H2Oによる買収発表後、関西スーパーの株価は高値で1,620円でした。マーケットは少なくとも当初は新関西スーパーをそれほど評価していなかったと言えます。これだけを考えるとオーケーが提示した公開買付価格2,250円は魅力的です。関西スーパーの株価はオーケーの提案が表に出ると大きく上昇し、高値2,213円とオーケーの提案価格に近づいています。その後はやや株価が下がり2,000円を切るような水準です。

オーケー、関西スーパーの事業計画に詳細を求める

このような株価の状況は関西スーパーの経営陣にとって好ましくなさそうです。関西スーパーの経営陣はオーケーの買収提案があってもH2O案を推奨するのは、関西スーパーが第三者に依頼した新関西スーパーの株式の理論価格が2,250円を上回る見通しとしているからです。関西スーパーが第三者に依頼した新関西スーパーの株式の理論価格は一社が「2,400-3,018円」、もう一社が「1,787円-3,128円」としており、2,250円よりも有利そうに映ります。

一方で、オーケーはこの理論価格の算定は関西スーパー、イズミヤ、阪急オアシスの事業計画をベースにしており、第三者はその計画の妥当性を検証していないとしています。関西スーパーの発表を見ても、確かに計画の妥当性を第三者が検討したとは書かれていないようです。

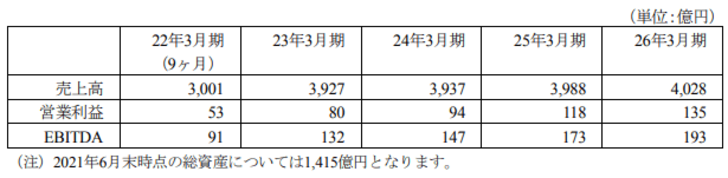

では、その事業計画はどのようなものなのでしょうか。2023年3月期、つまり2022年4月からの1年の決算の売上は約3900億円、営業利益は80億円とされています。その3年後には売上は約4000億円と微増ですが営業利益は135億円と5割以上増益になる見込みとなっています。この計画は関西スーパーの計画とH2O傘下のイズミヤ・阪急オアシスの計画を合算したものとされています。この数字を前提とすると確かに株価は好調でしょう。

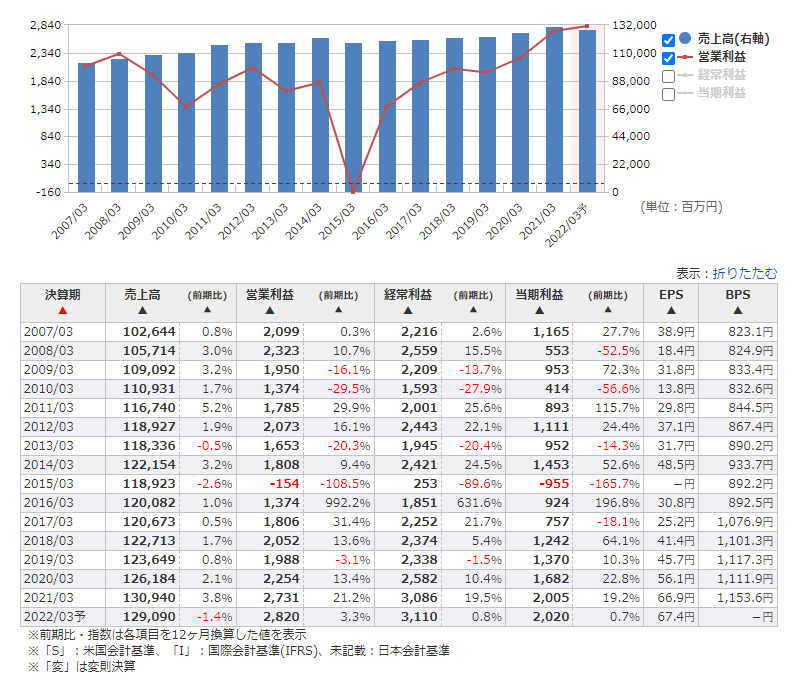

しかしながら、関西スーパーの営業利益はこの10年間ほどは20億円前後を継続しており、コロナ禍が追い風となった2021年3月期に27億円となったのが目立つ程度です。詳細は以下の表でご確認ください。

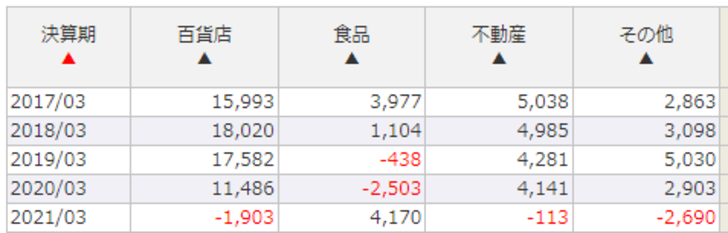

また、同じくコロナ禍が追い風になったとは言え、H2Oもスーパー事業は苦戦を続けていました。以下はH2Oの事業別の業績推移で「食品事業」がイズミヤ・阪急オアシスなどのスーパーです。2017年3月期に約40億円の事業利益があったものが、コロナ禍の追い風がまだ小さかった2020年3月期には約25億円の赤字に陥っていることが分かります。

しかも、この事業計画は関西スーパーとH2O傘下スーパーの統合によるシナジーは考慮されていないとしています。つまり、統合がなくとも合算するとこのような業績になるという見通しということです。

関西スーパーのプレスリリースによれば、この事業計画では関西スーパーの利益は大きく動かない一方、イズミヤ・阪急オアシスが現在進めている経営改善施策により増益を果たす見通しとしているようです。食品スーパーで業績が上昇傾向の企業は少なくないですが、営業利益が3年で80億円から135億円と50%以上も増やすのはなかなか簡単ではありません。

ライフコーポレーション(8194)が2014年2月期から2016年2月期で約76億円から約128億円に伸ばしていますが、好業績で知られる企業でもバローホールディングス(9956)が2010年3月期に約95億円から2012年3月期に約152億円になった例があるくらいです。

H2Oの食品事業は売上規模に対し、利益水準で苦戦しているようですので、アップサイドは大きいという見方もできそうですが、簡単な数字ではないと言ってよさそうです。オーケーは関西スーパーが統合計画を発表した段階でも株価が理論株価に達しておらず、マーケットはその成功を理解・納得できていないのではないかと指摘しています。

関西スーパーがH2O案を推奨する理由は?

この新関西スーパーの価値はどれくらいなのか、2,250円以上なのか、が大きな論点と言えそうですが、関西スーパーは他にもH2O案を推奨する理由として以下の点を挙げています。

・H2Oの企業理念とは親和性があるが、オーケーとは相違・相容れない部分が多い

・H2Oとは既に提携関係の実績があるが、オーケーとはH2Oとの提携を解消した上で、一から提携を進めていく必要がある

・H2Oは幅広く小売業を展開しており、シナジーの可能性が広がりそうだが、オーケーはディスカウントストア業態のみである

また、関西スーパーの労働組合はH2Oとの統合を支持しているとのことです。上記の企業理念や過去の関係などを含め、単純な経済的計算では示されない部分も多く、どちらが良いというのは簡単な話ではなさそうです。オーケーも関西スーパーの賛同なしに公開買付は行わないとしており、これはそのような要素を越えて敵対的な買収をするのはさすがに得策ではないと見ているのでしょう。

決戦の場は10月29日の臨時株主総会

関西スーパーは10月29日に臨時株主総会を行い、H2Oの買収案を諮ります。株主の2/3の賛成があれば、H2O案の実現の見通しが高まります。両社とも株主総会検査役の専任を申し立てるなど、株主総会に向けて準備を進めています。オーケーとしては株主総会でH2O案が可決されるならそもそも公開買付に勝ち目はなく、H2O案が否決されてから動こうという意向もありそうです。

関西スーパーの株主にとっても上記のように悩ましい判断になると思います。株主総会でどのような結果が出てくるか、注目したいところです。