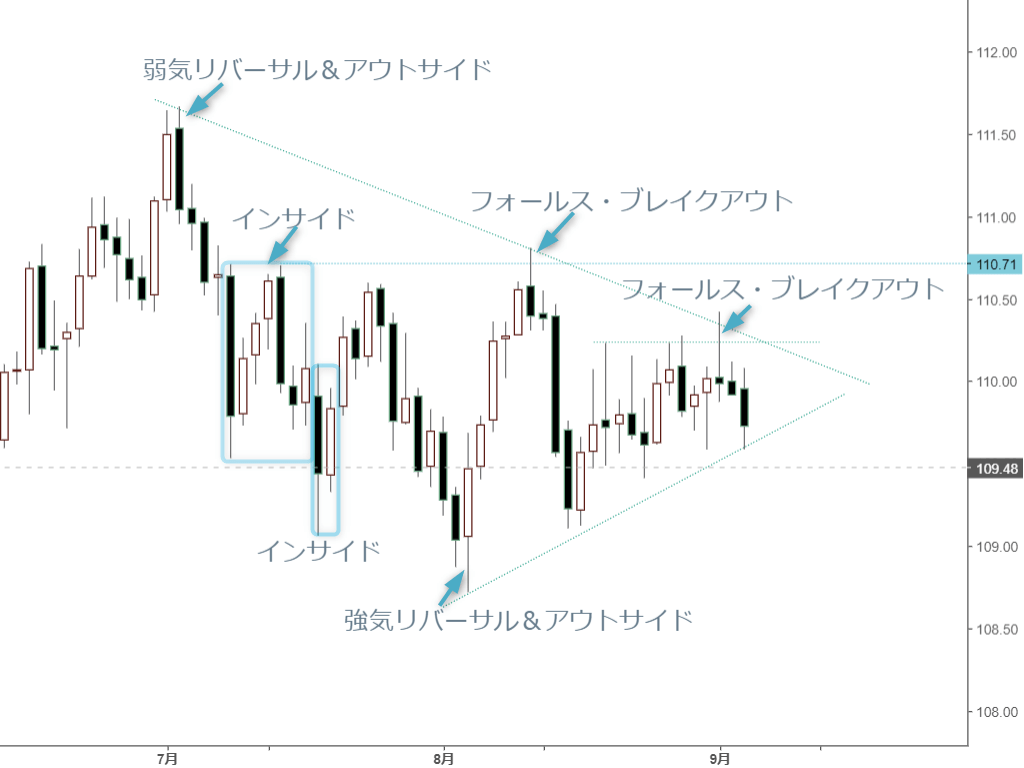

米ドル/円 日足

週間予想レンジ:109.00~110.70

メインストラテジー:レンジ取引

・ドル指数の値動きとの乖離

・調整波継続も穏やか

・保ち合いでも底堅い

アナリシス:

米ドル/円相場は、先週も保ち合いを継続した。一旦110.43円をトライしたものの、109.73円で大引けし、ブレイク待ちの状況に変わりはない。先々週からやや値幅を拡大したものの、スピード調整の一環という位置付けが相変わらずで、モメンタムの低下が継続されている模様だ。

そもそも米ドル/円とドル指数の値動きに乖離が生じている。先々週からドル指数の大幅反落があっても、米ドル/円の値幅が限定的であり、底堅いことを示唆している。6月高値、8月安値から引かれたトライアングル型の保ち合いの状態は、現在まで続き、これからブレイクされると思われる。しかし、ブレイクがあっても、たちまちトレンドを展開するとは限らず、しばらくはレンジ変動に留まる公算が高い。

この意味合いにおいて、9月1日の一旦高値トライ、またその後の反落自体を小さい「フォールス・ブレイクアウト」のサインとして読み取れるが、大袈裟な解釈は要らないだろう。というのは、8月第2週の反落が早期底打ちの可能性を否定したところが大きかった。8月第1週の大幅な切り返しがあって、調整波の早期終焉があってもおかしくなかったが、翌週の高値トライ、またその後の反転をもって上放れ自体が「ダマシ」であったことを証拠付けた。そのため、先週の大幅な下落の回避自体が、底堅いサインとして読み取れる。

日足では、8月11日の高値トライは、一旦7月8日以来の高値を更新しており、このまま上放れのサインとなった場合は、米ドル/円の一段上昇をもたらすはずだった。しかし、当日に反落、また8月16日までの大幅な続落であったため、結局「フォールス・ブレイクアウト」のサインとして定着し、しばらく効いてくるだろうから、先週の頭の重さをもたらしたとみる。しかし、先週の下落幅が限定的だったこと自体が、同サインの効き目が弱まっていることを暗示しており、あくまで保ち合いの一環として理解できる。

同じ見方として、先週の値動きによって再度証明されたところも見逃せない。9月1日のサインは、目先の弱気を証明しているが、110円前半の抵抗を一旦ブレイクし、また8月11日のサインがあっても底割れを回避したところは、むしろ底堅さを証明するサインと読み取れる。前述のように、ドル指数の大幅続落と連動しない形自体、内部構造の強含みを示唆している。このままでは、近々タイミングを計って上放れを試す機運に恵まれるだろう。

もっとも、従来の見方として、早期切り返しを果たせない場合、このまま8月4日安値108.72円の打診があるとみられる。更に、割り込みがあれば、一旦108円関門前後のトライも視野に入る。要するに、先週の保ち合いがあっても、なお調整波の位置づけであり、早期に上放れできない限り、せっかくの底堅さも発揮できなくなる恐れがある。

この場合は、やはり大型調整波の進行が推測され、大型ジグザグ構造の進行で測るなら、年初来高値111.67円~8月4日安値108.72円までの下落が最初の推進子波とみなされる。8月11日高値110.81円から同様の下落幅があれば、一旦108円関門を割り込み、107円台後半の打診もあり得る。

しかし、ジャクソンホール会議や米雇用統計という二大イベントの通過が米ドル/円の下値限定自体のサインとして読み取れ、前記大型ジグザグ調整波の形成が完全に否定されないものの、蓋然性は大分低下してきたと言える。

8月安値の早期割り込みがなければ、目先の斑模様の状況が明白化されやすい。また明白化される方向として、上放れの蓋然性が高まりつつある。この意味では、9月1日高値の110.43円のトライやブレイクがあれば、最初のサインを点灯、その後8月11日高値の110.81円への最接近があるだろうとみる。本格的なブレイクまでは、なお時間がかかると思うが、徐々に基調の改善が図れる見通しだ。

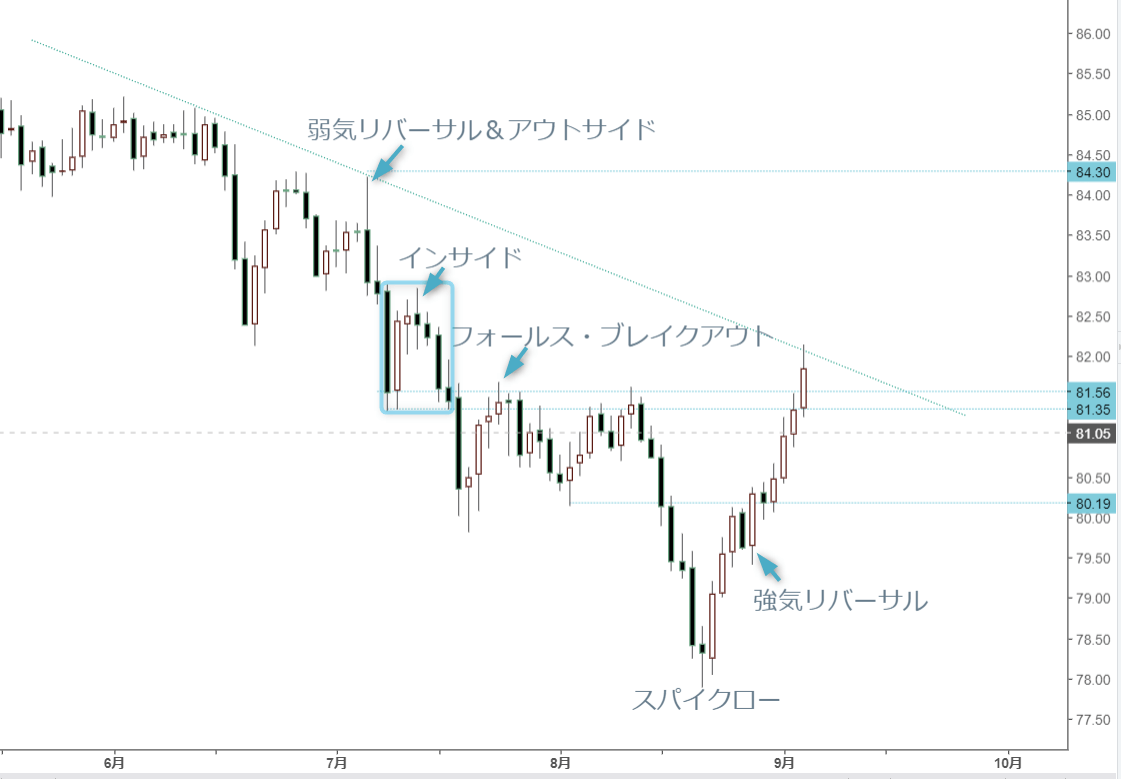

豪ドル/円 日足

週間予想レンジ:80.50~82.00

メインストラテジー:戻り売り

・大幅続伸でも息切れ

・切り返し自体が行き過ぎ

・再度頭打ちされやすい

アナリシス:

豪ドル/円相場は先週、再度大幅続伸した。先々週の大幅切り返しを踏襲する形の急騰となり、ショート筋の踏み上げもあったと推測される。米ドル/円の値幅限定に鑑み、豪ドル/米ドルとの連動が大きかったことや、米雇用統計が予想外に低調だったこともあって、値幅の拡大につながったとみる。

一方、5月高値を起点とした下落幅が大きかったこと、また下落のスピードが速かったことに鑑み、直近2週間の切り返しが急速に展開されたものの、基本的に半分押し前後に留まったため、ベアトレンド自体を否定できるものではない。82円関門の一旦ブレイク自体が、むしろ切り返しの行き過ぎと読み取れ、そろそろ頭打ちを果たすタイミングにあると推測される。

もっとも、8月第3週の大幅続落は、一旦78円関門を割り込み、我々のターゲットをとりあえず達成したと言える。米ドル全面高(米ドル/円を除く)の流れの中、商品相場の総崩れで豪ドルが売られやすかった側面も大きい。

一方、先々週のジャクソンホール会議待ちの間、商品相場の回復と連動した形で豪ドル/米ドルの切り返しが見られた。パウエルFRB議長講演後の続伸もあって、連動した豪ドル/円の切り返しでショート筋の利益確定や踏み上げにつながり、先週の米雇用統計前の一段続伸をもたらしたわけだ。米雇用統計に関する予測も先週の豪ドルの一段続伸に拍車をかけ、豪ドル高の「スピード違反」をもたらしたのだ。

構造上の視点として、5月の高値更新自体が大きな「ダマシ」のサインであったことは、繰り返し指摘してきた通りであり、7月6日の「弱気リバーサル&アウトサイド」のサインが点灯したところも大きかった。ベアトレンドの推進が、その後一環して行われ、7月20日の80円関門割れがあっても途中と見なしたわけである。

7月20日の「スパイクロー」のサインの点灯で一旦保ち合いの状況に入ったものの、結局81円前半に2回の頭打ちが確認され、安値圏での保ち合い自体がベアトレンドの証拠の一環とみなされ、8月第3週の下落の加速や78円関門割れにつながった。

従って、そもそも下落トレンド自体の「スピード違反」があったため、スピード調整のニーズが高く、ジャクソンホール会議や雇用統計の二大イベントと相まって、急速な買い戻し、即ちスピード調整が行われてきた。切り返し途中のサインとして、8月27日の陽線自体が、「強気リバーサル」のサインを点灯していたため、先週の大幅続伸をもたらしたが、さすがに82円大台の打診をもって大分サインの効き目を果たした。目先の「買われ過ぎ」の状況を鑑み、その効き目はこれからも続くとは思わない。

つまり、豪ドル/米ドルと同様、またしばらくリンクした値動きになりやすいため、豪ドルの急伸自体がこの前の「売られ過ぎ」に対するスピード調整と位置付けられる。また、切り返し自体の「行き過ぎ」が観察される以上、再度頭打ちされやすいタイミングにある。一方、頭打ちのサインがあっても、たちまちベアトレンドに復帰するとは限らない。連続2週間の大幅な上昇自体が、なお強いモメンタムを維持し、あくまで保ちあいの先行が想定されるだろう。

V字型反騰を達成された以上、V字型反落の可能性を完全に否定できない。しかし、その可能性は低く、今週は、まず頭打ちを確認する期間になりそうだ。戻り売りのスタンスには変わりない。本格的なベアトレンドの再来を、なお辛抱強く待つ必要があると思う。