パウエル議長のコメントをきっかけにS&P500とナスダック総合指数は史上最高値更新

世界中の投資家が注目していた先週のハイライトは、ジャクソンホール・シンポジウムでのパウエル米連邦準備理事会(FRB)議長の発言でした。パウエル議長は、量的緩和策の資産購入額の縮小(テーパリング)について、年内の開始が適当であると表明しました。テーパリングは年末までに始めるといったものの、利上げについてはまだまだ先と発表し、金融市場には安心感からの買いが広がりました。このパウエル議長のコメントで、すでに「良」評価だった米国株のマーケットは、「優良」に繰り上げとなったと言えるでしょう。

これを受けてS&P500とナスダック総合指数はともに史上最高値を更新、S&P500は先週1週間で1.5%上昇、ナスダック総合指数は2.8%上昇しました。

景気敏感株のシクリカルな銘柄が買われ、金利が上昇しないことでグロース銘柄も買われるという、ゴルディロックス相場(童話「3匹のくま」に出てくる「熱くもなく冷たくもない」適度の状況の相場で、相場を押し上げると言われている)となりました。

歴史的には9月の米国株は弱含む傾向があるが

以前のコラムで米国株の9月、10月の調整の可能性について触れてきました。5~10%程度の市場の下げです。

その理由は、2021年の米国株市場は目立った調整がない中、上昇を継続しており、第2四半期の決算発表も終わり、季節的に9月、10月は米国株の調整が起きやすく、これからも長期的に米国株が上昇を継続するためにも、調整が必要だと思っているからです。

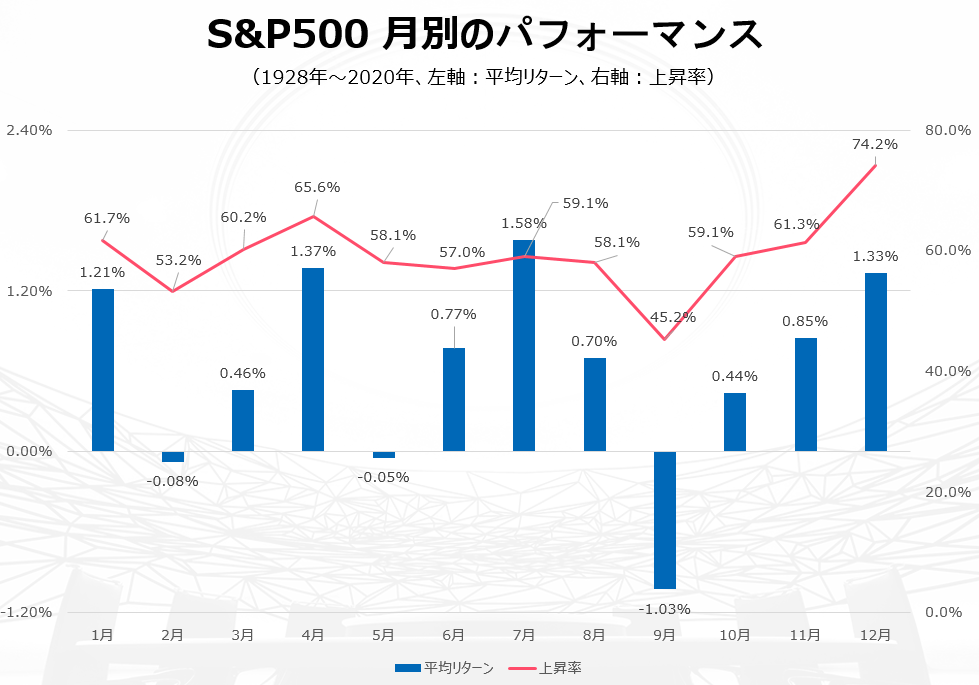

1928年からの長い歴史のなかで、S&P500は9月には平均1.03%下落しています。

加えて、9月にマーケットが上がる確率は45.2%と、1年間で最も株価が上がりにくい月なのです。その後10月は平均0.44%上昇、上昇した確率は59.1%です。

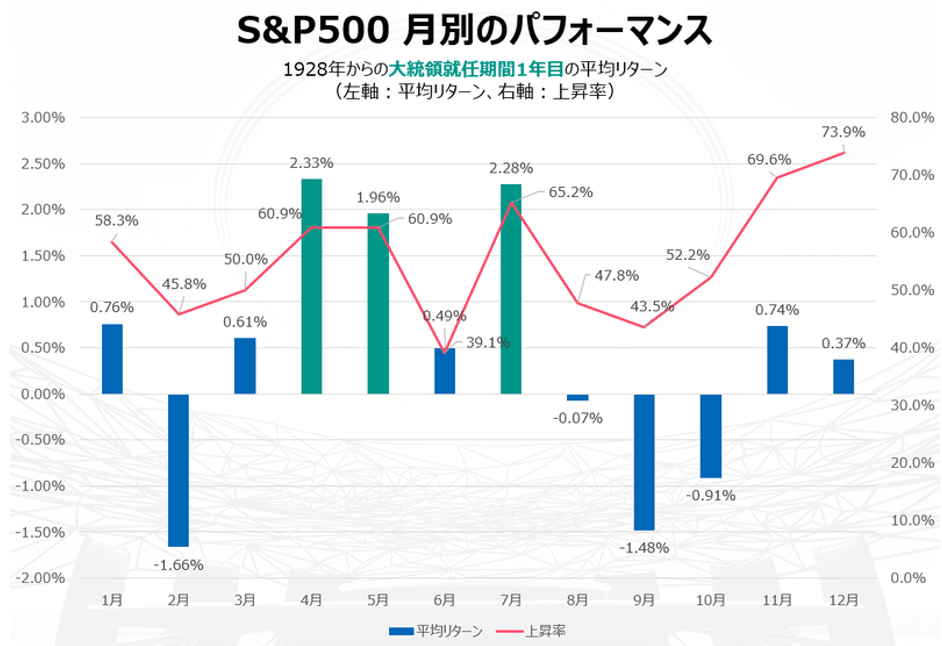

さらに、2021年も相当しますが、米大統領就任期間1年目に限ったデータを見ると、特に1年目の9月、10月は通年より米国株が弱いというアノマリーが散見できます。

米大統領就任期間1年目の9月には、S&P500は平均1.48%下げており、この月に市場が上がる確率は43.5%でしかありません。翌月の10月については歴史的に平均0.91%下落しており、市場が上昇する確率は52.2%となっています。

その一方で、2021年の9月、10月には調整が起きないのではないかと思える兆しが出てきました。

ゴルディロックス的な環境にある米国株市場は下がりにくい

先に述べたパウエル議長のコメントから確認されたゴルディロックス的なマーケットというベストな環境であることが理由です。

先週末でほぼ終了した米国企業の第2四半期の決算発表も、前年同期比95.9%プラスで終わりました。企業のマネジメントによる来期の決算の見通しについてのガイダンスも、約2割の企業が見通しの引き上げを行いました。

現時点での第3四半期の決算発表は、前年同期比で28.9%の増益予想です。これはコロナ過で落ち込んだ業績のリバウンドということなのでしょうが、それでも28.9%は立派な業績の伸びです。

そう考えますと、このような中、企業業績を理由にする株価の調整というのは考えにくいのではないかと思います。加えてマーケット上昇の可能性を示唆するアノマリーが出てきました。

株価上昇が継続すると考えられるアノマリーも

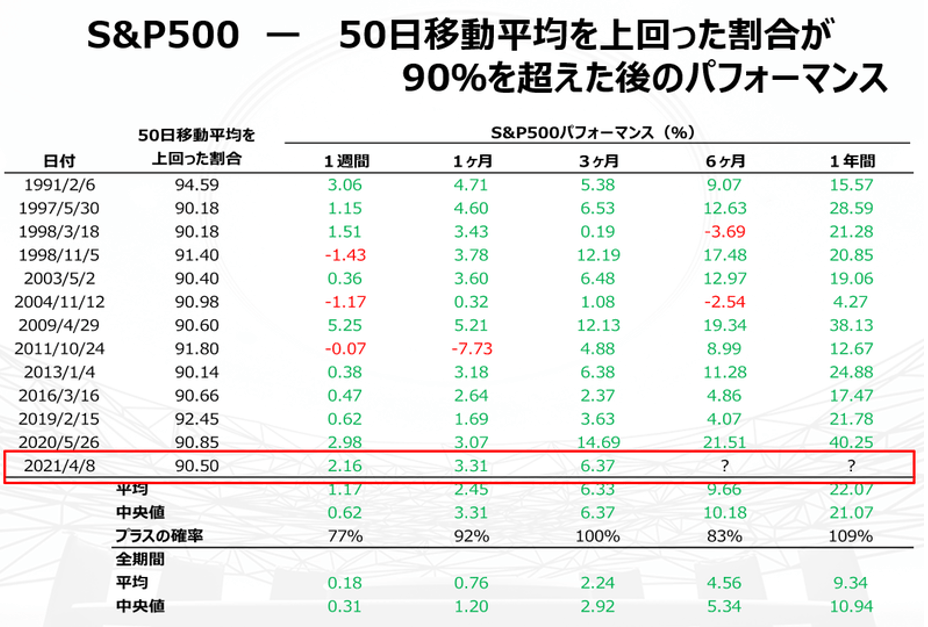

これは4月に私の米国株マーケットセミナーでお見せしたデータです。これは1991年から今までで、S&P500の銘柄が50日移動平均線を上回った割合が90%を超えた年のその後のパフォーマンスを検証したものです。S&P500の銘柄が50日移動平均線を上回った割合が90%を超えたのは13回しかありません。その13回の後に何が起きたかを確認すると、S&P500はかなりの精度で上がっているパターンが見られました。

2021年の4月にこのデータをお見せした際には、2021年4月8日に50日移動平均線を上回った割合が90%を超えたばかりでした。その後実際に何が起きたか確認したところ、1週間後S&P500は2.16%上昇、1ヶ月後に3.31%上がり、3ヶ月後には6.37%上昇とアノマリーが続いています。

今後の展開ですが、歴史的にみると3ヶ月後にマーケットが上がったのは100%でしたが、半年後(9月)の上昇率も83%と勝率は高いのです。

モメンタムが強い年の株価は上昇を続ける可能性が高い

もう1つ興味深いデータがあります。

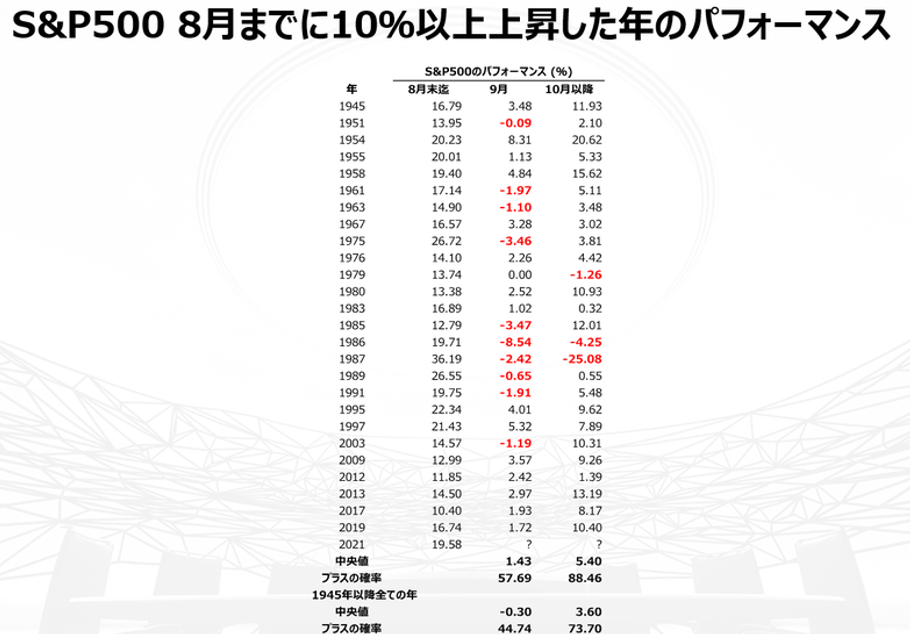

2021年のS&P500は年初から先週末(8月27日)までで20.06%上昇しました。1945年からこれまでの間(76年間)において、年初から8月末までにS&P500が10%以上上がったのは実は27回しかありません。

その27回において、その後の9月にS&P500が上昇した確率は約57.7%で、平均的なリターンはプラスの1.43%です。その後のリターンの中央値は5.4%で、上昇した確率は約88.5%です。

結論、2021年秋場の株価の調整はなさそう

相場は確率に賭けるゲームであり、ここで紹介したデータと足元の状況を踏まえると、2021年9月の株価は下がるのでなく、上昇基調の継続を示唆していると見ることができます。

では、このような勝算を変えるものは何かというと想定外のブラックスワン(事前にほとんど予想できず、起きたときの衝動が大きい事象)的なイベントではないでしょうか。既に世界的な新型コロナウイルス感染拡大というブラックスワンがでてきた世の中で、コロナ以上のブラックスワンが出てくる確率はかなり低いと考えて良いのではないかと思います。

加えて、個人投資家の米国株の買いに加えて、2020年コロナ過で抑制されていた企業による自社株買いも活発化してきています。

以上のことから、私が思っていた5~10%程度の株価の調整は、9月~10月には起きない確率が高くなったと考えています。