金利「下がり過ぎ」、米ドル「売られ過ぎ」、そして株は?

金融市場ではこのところ「異常値」が続出している。今回は主なところを確認してみたい。

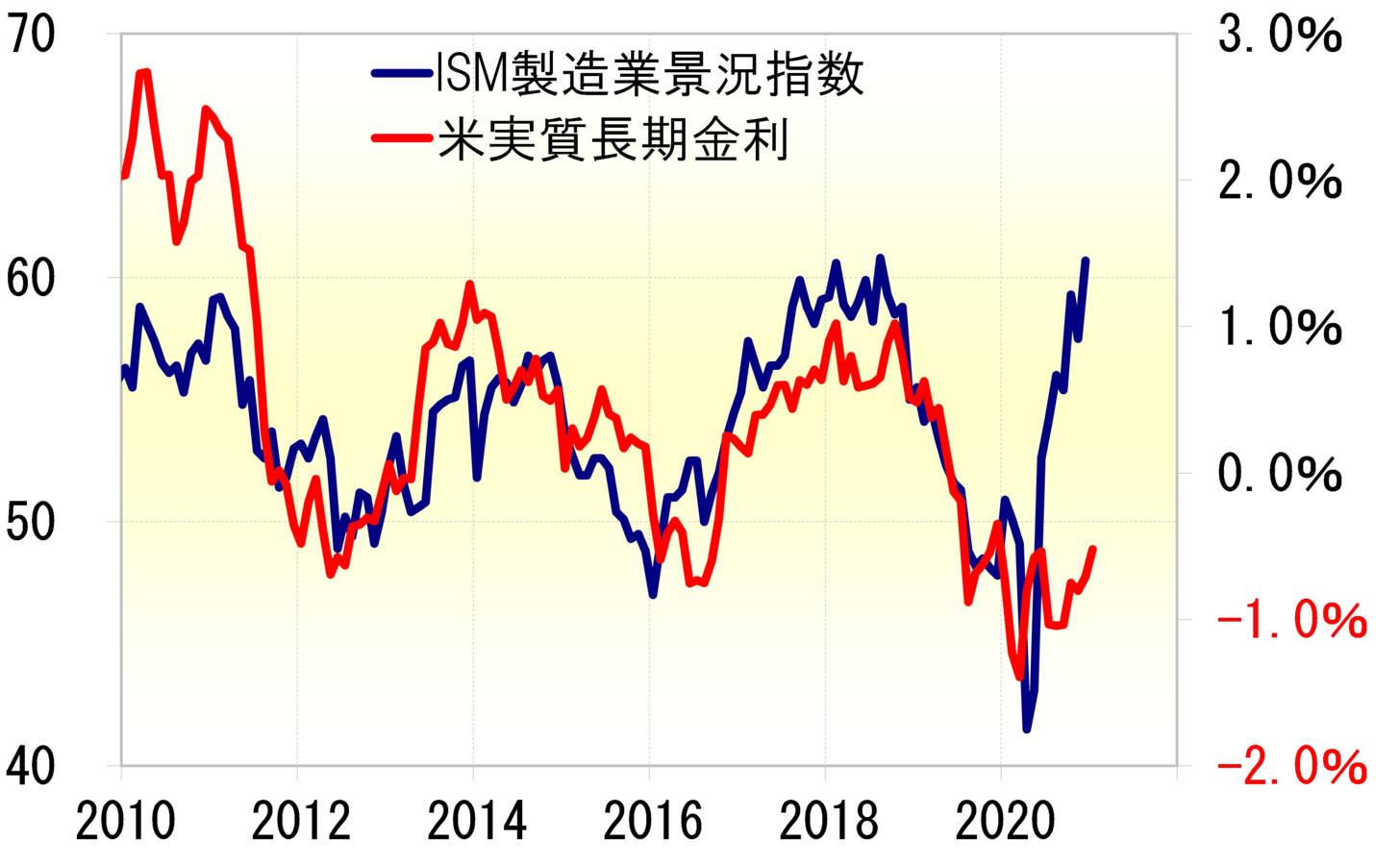

まずは米金利の「下がり過ぎ」という可能性。米金利は基本的に代表的な米景気指標であるISM製造業景況指数と一定の相関関係が続いてきたが、この数ヶ月大きくかい離している(図表1参照)。ISM指数から見ると、米金利(実質長期金利)は「下がり過ぎ」。これを見ると、目先的に米金利低下余地は限られ、きっかけ次第で上昇リスクが高いと考えるのが基本ではないか。

27日、注目のFRB(米連邦準備制度理事会)・パウエル議長の記者会見では、金融緩和継続の考えが改めて示されたが、この日急落していた株価の反発にはつながらなかった。その上で、パウエル議長は、「低金利と資産価格の関係は、おそらく考えられているより緊密ではないようだ」との見解も示した。こういったことは、これまで見てきたように、景気との関係で金利がすでに下がりにくくなり、むしろ上昇リスクが高まっているとの考え方と整合的ではないか。

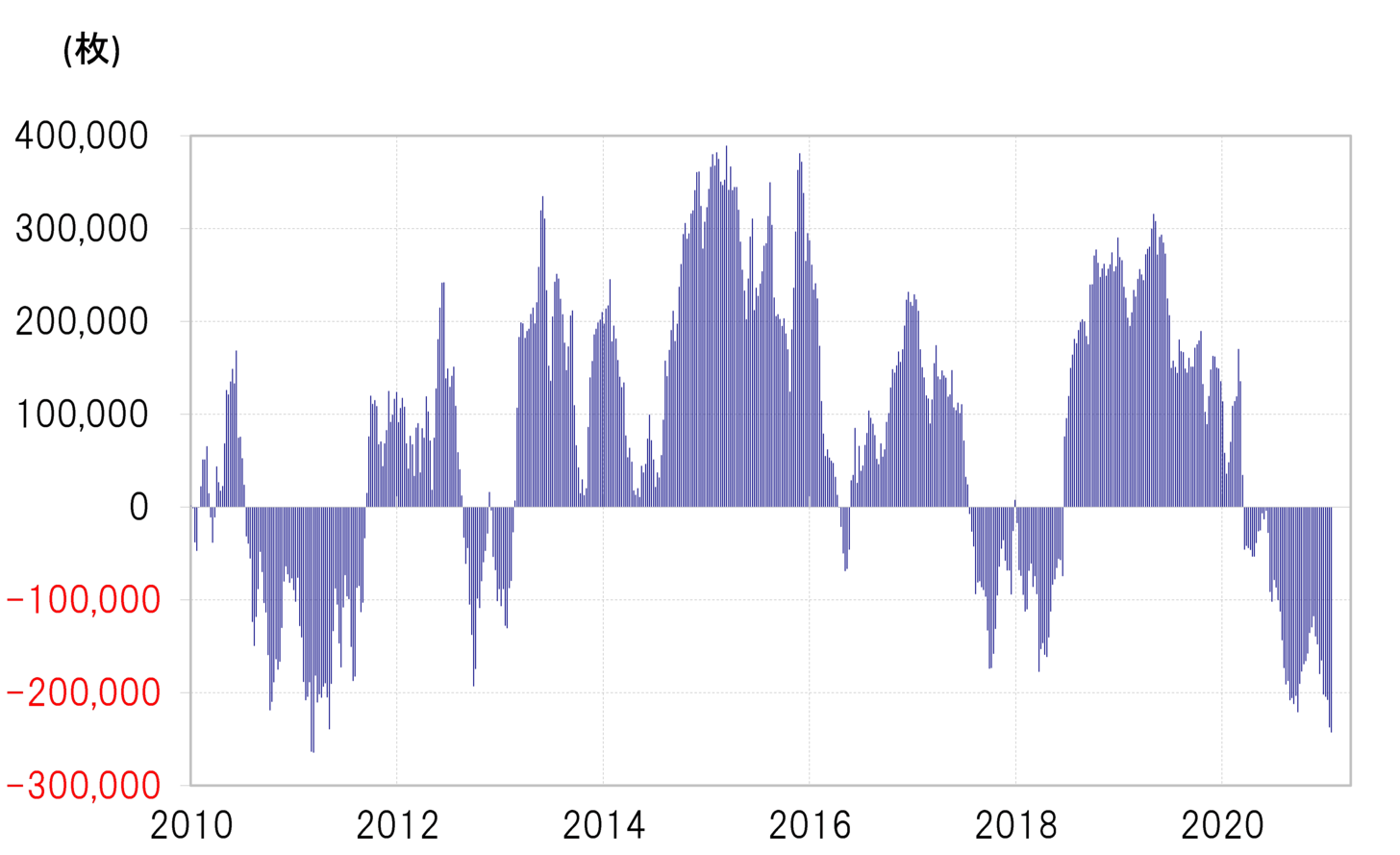

では米金利が下がりにくく、むしろ上昇リスクがあるなら、為替相場にはどう影響するかといえば、やはり米ドル高になるのではないか。というのも、米ドルのポジションは、記録的な売り越し、つまり「売られ過ぎ」になっている可能性があるからだ(図表2参照)。

これを見ると、米ドル売りには限界があり、米ドル買い戻しのポテンシャルが大きいと考えるのが基本だろう。27日は、全体的に米ドル買い戻しが進んだが、このような米ドル売りへのポジションの偏りの反動が入りやすくなっているということではないだろうか。

では株式相場への影響はどうか。株式と金利との関係で注目されるのは、「コロナ後」起こった米債券利回りに対する米株式益回りの圧倒的な優位性がほぼ是正され、「コロナ前」に戻ったということ(図表3参照)。債券利回り、株式益回りといったイールドの比較では、株式の極端な優位性はなくなった可能性がある。こういった中では、金利上昇を嫌気して株が売られる可能性はあるのではないか。

最後に日米相対株価を見てみよう。これは空前の日本株割安、米国株割高となっている(図表4参照)。これを見ると、金利上昇で株が売られるなら、日本株割安・米国株割高の修正に向かう可能性が高いのかもしれない。