想定以上に強い住宅関連指数

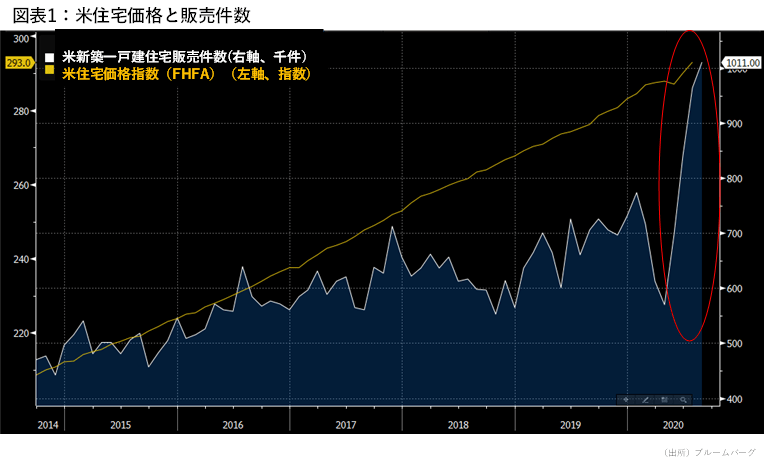

9/24に発表された8月の米新築一戸建て住宅販売は、マイナスを見込んでいた市場予想に反して4.8%増加し、約14年ぶりの高水準となった。前日に発表された住宅価格指数も予想を上回る伸びとなっている(図表1)。

新型コロナによる建築工事の遅れや、住宅ローンの延滞に対する担保権行使停止で在庫が抑えられている影響もあるが、やはり大きいのは、極度の資金供給とそれに伴う低金利である。

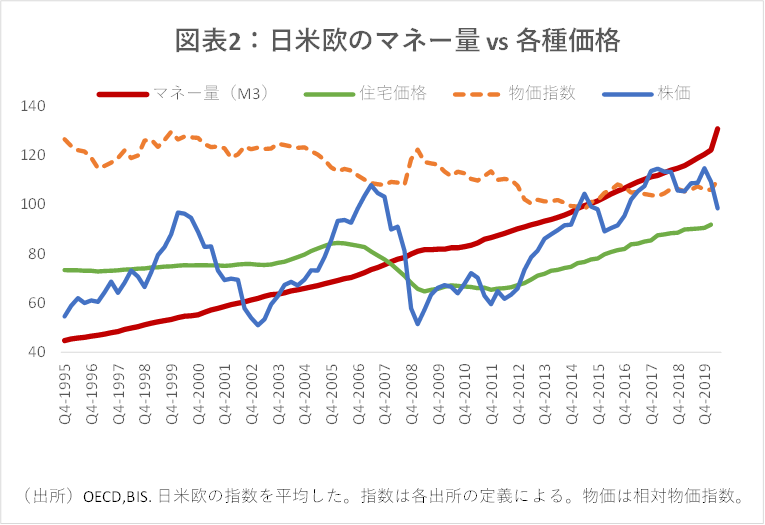

これは米国のみならず、先進諸国で共通の事象だ。既に、新型コロナ支援の資金供給で、日米欧のマネーサプライは過去最大となっており、特に住宅価格が大きな影響を受けている (図表2)。

住宅は、個人が低金利借入ができる、ほぼ唯一の道であるため、金融緩和の恩恵が及びやすい。株価はそこまでの恩恵は受けないが、後述する通り、今後一層押し上げられる可能性がある。なお、物価については、新型コロナの行動制限の影響に加え、イノベーション等の構造的な要因で上昇しにくい傾向が続いている。にもかかわらず、金融当局は主に物価を見て緩和を続けることから、住宅価格等がオーバーシュートしやすい状態が続くだろう。

住宅価格上昇の影響:今回の資金供給の特異性

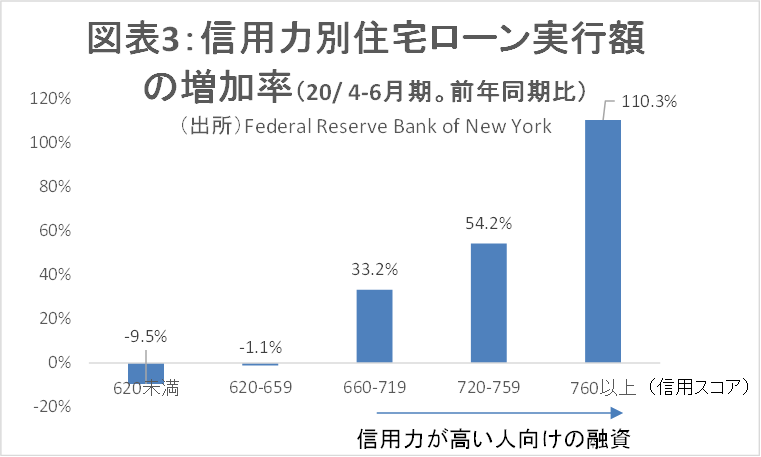

住宅価格の上昇は実体経済や株価にどのような影響があるのか。今回の資金の流れの特徴として、高所得者層への恩恵が思いのほか大きいことが挙げられる。昨今の米国の新規住宅ローンの伸びは、信用力が高い高所得者層で目立つ(図表3)。他国ではこのようなデータはとれないが、金融機関の置かれている状況を考えると、恐らく同様の傾向が見られると思われる。

こうした偏った資金供給は何を意味するのか。富裕層の消費性向は一般的には低めであるが、転居時の家具や家電の購入は別だ。値が張る買い物になるため、消費全体を支える意味で重要だ。こうした直接の消費増に加え、住宅価格上昇は、“資産効果”を通じてマインドにプラス影響を与え、間接的に消費を刺激する。

また、これらの富裕層は、有価証券投資の主体でもある。特に米国では、米国の株式保有者は38%が個人であり、投信を含めれば個人の持分は5割を超えるため、これらの富裕層の投資マインドが株式市場を左右しうる。

前掲図表2の通り、金融緩和の株式投資への影響は住宅ほど鮮明ではない。株式投資は、個人がその目的で低金利の借入をすることはできないため、マネー量よりも景気の見通しや経済対策や、それらに左右される企業収益に大きな影響を受ける。しかし、こうした住宅価格上昇が投資家としての富裕層のマインドに働きかければ、株価にもプラスとなるだろう。しかも、現在、世界の株価は、マネー量に対して下振れしている。

今後も続く追加緩和で住宅はオーバーシュート、個人のマインドも改善へ

米国は追加経済対策については与野党の対立が続き、市場はこれに大きく揺さぶられている。これに対し、確かなのは、財政政策に関わりなく金融政策は強烈な緩和が今後2,3年は続くということだ。むしろ財政の制約が大きければ大きいほど、金融緩和を強化せざるを得なくなるだろう。FRBも、消費者物価の2%からの上振れを容認する発言を行い、強力な金融緩和のスタンスを示している。

一方、日銀には今のところ米国ほどの緩和余地はない。しかし、地銀再編が進み副作用が緩和されるなら、一層の金融緩和余地が生まれるだろう。欧州では、既に預金者にマイナス金利を転嫁している金融機関もある上、大手銀行の再編機運で緩和への耐性は高まっている。

これらの点から、世界的なマネーの膨張はしばらく続き、住宅価格上昇を通じ、消費や株式投資意欲を刺激するだろう。実物不動産、日米REIT (ホテルを除く)、日米の住宅関連株式等に注目したい。