米国株式市場のFOMO、取り残されることへの恐れ

今の米国株式市場のセンチメントはFOMOという単語で説明できるのではないかと思う。FOMOとはFear Of Missing Out (取り残されることへの恐れ)、つまり、投資家はマーケットの突然の上昇に乗り遅れるのを恐れているということである。

アクティブファンドのプロのファンドマネージャーたちは、S&P 500のようなベンチマークのパフォーマンスに勝つ運用するのが彼らの仕事だが、勝てないファンドマネージャーが増えている。それがETFのようなベンチマーク追随型のパッシブ運用を世界的に流行らせた理由の1つである。

史上最高値を更新するマーケットに投資をするのは怖いものの、投資信託のファンドマネージャーたちは、ファンドに投資家から資金が入ってくれば、市場が最高値を更新していようが新しく入ってきた現金を使って株を買い増しマーケットに参加しないわけにはいかない。

パフォーマンスを生まない現金を持ち続けると、上がってくる市場のベンチマークに負けるからだ。正にFOMO(取り残されることへの恐れ)である。

私は、このようなセンチメントは市場にとっては良いことだと考える。逆に全ての市場参加者が楽観的になったらそれは注意し始める必要があるサインだ。

2019年1月から10月までの米国内のETFに対するフローを見てみると、10ヶ月で815億ドルの流入となっており、月間平均では81.5億ドルだ。

一方、11月から現在までのほぼ2ヶ月間のフローは、232億ドルの流入で、月間平均では232億ドルと株価が上昇し始めてから今までのほぼ3倍のペースで米国株を買っていることになる。

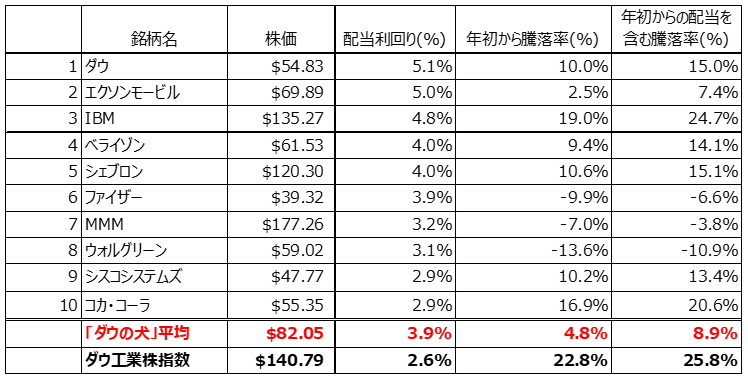

年末の最終取引日に最も配当利回りが高いダウ工業株指数10銘柄

米国株投資で年の暮れに気になるのは、その年の「ダウの犬」(Dogs of the Dow)だ。

「ダウの犬」とは、米国株市場にあるアノマリーの1つで、ダウ工業株指数のパフォーマンスを上回ることと目的にした投資手法だ(アノマリーについては、2019年11月18日のコラム「米国株式市場の不思議:アノマリー」を参照)。

この投資の手法は1991年にマイケル・オヒギンズ氏の著書『Beating The Dow』(邦題『ダウの犬投資法: プロにも株価指数にも勝つ「単純」戦略』)で紹介されたものだ。

「ダウの犬」とは、犬という名前がついているのでかわいいいペットのイメージがあるが、実は正反対の意味だ。もちろん英語で犬はあの犬なのだが、別に俗語でくだらないものとか、ダメなものという意味がある。つまり、ダウ工業株指数30銘柄の中で、配当利回りが高い銘柄とは、その年に株価が下落した、またはあまり上がらなかったダメな銘柄という風に解釈する。

結果として配当利回りが高くなったものの、そのような銘柄の株価は翌年リバウンドが期待されるので30銘柄の中で最も配当利回りが高い10銘柄に投資をしようというのが「ダウの犬」戦略だ。

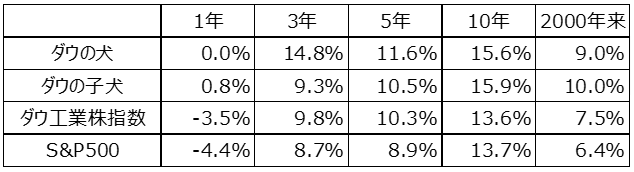

ただし、この「ダウの犬」が、毎年必ずしもダウ工業株指数のリターンを上回っているわけではないのだが、一部の投資家には長期的な視点で今でも人気のある投資手法だ。

具体的には、年末の最終取引日に、機械的にその時点で最も配当利回りが高いダウ工業株指数の10銘柄を選び、その日の引値で買う。

そして翌年は、前年の最終取引日に買った10銘柄を1年後の最後の取引日の引けに売却すると同時に、その時点で最も配当利回りの高い新しい「ダウの犬」10銘柄を購入するという入れ替えを機械的に行う。それを毎年繰り返すという非常に単純な投資手法だ

過去18年間で「ダウの犬」の平均トータルリターンは9%

図表1は12月27日引けの段階の今年の「ダウの犬」の候補の銘柄リストだ。現時点でのダウ工業株価指数の配当利回りが2.6%であるのに対し、「ダウの犬」は3.9%だ。

「ダウの犬」専門サイトの「Dogs of the Dow.com」によると、2000年から2018年末までの18年間で「ダウの犬」の平均トータルリターンは9%と、同期間のダウ工業株指数の7.5%を1.5%上回っている。

2019年の場合、S&P 500は29%上昇しているのだが、ダウ工業株指数は23%しか上がっていない。

ダウ30銘柄の株価を見てみると、指数の10%に相当する3銘柄の株価が年初からマイナスのリターンとなっており、これがダウのパフォーマンスの足を引っ張ることになった。その下がった3銘柄とは、ファイザー(NYSE:PFE)、ウォルグリーン・ブーツ・アライアンス(NASDAQ:WBA)とスリーエム(NYSE:MMM)だ。

その理由を探ってみると、7月末に発表した第2四半期決算が市場の予想を下回り、大幅下落したファイザー。株価は年初から9.9%下がっている。

ウォルグリーン・ブーツ・アライアンスは、3月初旬に開かれた業界のコンファレンスでの会社のガイダンスを受け、複数のアナリストが株価の下方修正を受け、株価は急落。年初から14%下がっている。

スリーエムも4月末の決算発表で、世界規模のリストラを発表し、2019年通期利益見通しを発表し、株価が急落。年初から7%の下げだ。

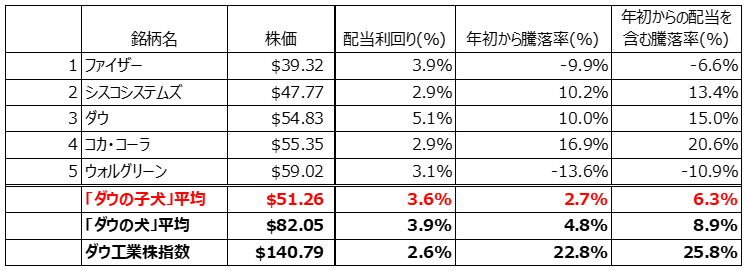

「ダウの子犬」にも投資をする

「ダウの犬」に加え、「ダウの子犬」というのもある。毎年最後の取引日の「ダウの犬」10銘柄のうち、絶対的な株価の低い5銘柄が「ダウの子犬」と呼ばれている。株価水準が低い方が、株価が上がりやすいということだろう。

実際18年間のリターンを見ると年平均10%と普通の「犬」のリターンを上回っている。

下の図表3が今年の「ダウの子犬」候補たちだ。「ダウの子犬」たちの配当利回りの平均は3.6%で、株価を見るとダウ30銘柄の約140ドルと比べ約51ドルとなっている。

今年の「犬」たちは、正式には米国株最終取引日である12月31日に確定することになる。

最後まで読んでいただきありがとうございます。来年はより充実した米株情報の提供を行っていきたいと思います。

皆様良いお年をお迎えください。来年もマネックス証券をよろしくお願いします。