このレポートのまとめ

- シティグループは7月15日(月)寄付き前に決算発表する

- ゴールドマンサックスは7月16日(火)寄付き前に決算発表する

- ジョンソン&ジョンソンは7月16日(火)寄付き前に決算発表する

- JPモルガン・チェースは7月16日(火)寄付き前に決算発表する

- ウエルズファーゴは7月16日(火)寄付き前に決算発表する

- CSXは7月16日(火)引け後に決算発表する

- バンクオブアメリカは7月17日(水)寄付き前に決算発表する

- ネットフリックスは7月17日(水)引け後に決算発表する

- モルガンスタンレーは7月18日(木)寄付き気前に決算発表する

- フィリップモリス・インターナショナルは7月18日(木)寄付き前に決算発表する

- ユナイテッドヘルスは7月18日(木)寄付き前に決算発表する

- クラウドストライクは7月18日(木)引け後に決算発表する

- マイクロソフトは7月18日(木)引け後に決算発表する

- アメリカン・エキスプレスは7月19日(金)寄付き前に決算発表する

- ブラックロックは7月19日(金)寄付き前に決算発表する

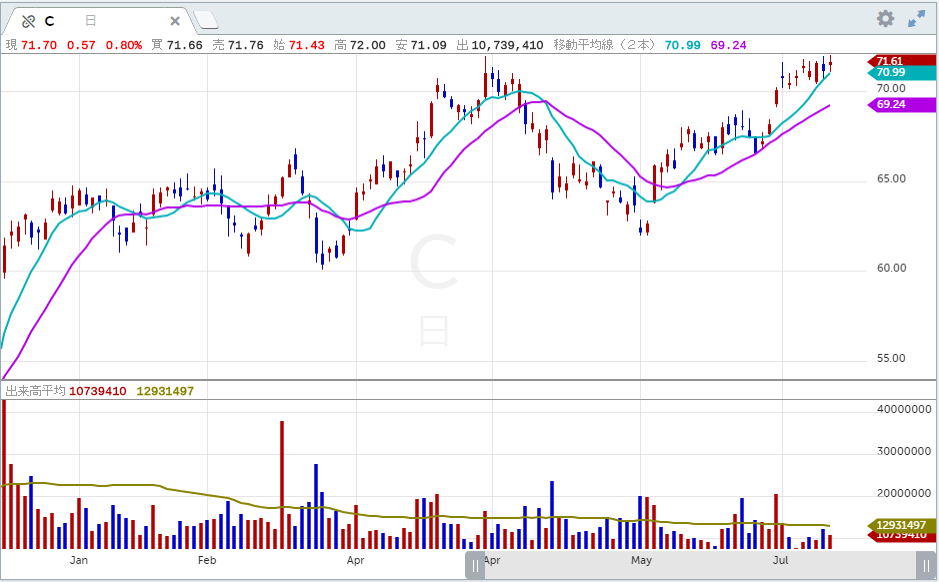

■シティグループ(C)

シティグループ(ティッカーシンボル:C)は7月15日(月)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.82ドル、売上高が185.3億ドルです。

ちなみに4月に発表された同行の第1四半期決算は一株当たり利益(EPS)が予想1.79ドルに対し1.87ドル、売上高が予想185.6億ドルに対し185.8億ドル、売上高成長率は前年同期比-1.6%でした。

地域別売上高は北米が前年同期比-1%の83.04億ドル、欧州中東アフリカが±0%の31.7億ドル、南米が-1%の25.41億ドル、アジアが±0%の41.3億ドルでした。

グローバル・コンシュマー・バンキング(GCB)売上高は84.51億ドルでした。これは前年同期比横ばいでした。

インスティチューショナル・クライアント・グループ(ICG)売上高は96.94億ドルでした。これは前年同期比-2%でした。

債券部売上高は34.52億ドル、前年同期比+1%でした。債券引受けフィーは8.04億ドル、前年比+15%でした。

株式部売上高は8.42億ドル、前年同期比-24%でした。株式引受けフィーは1.72億ドル、前年同期比-20%でした。

M&Aアドバイザリーは+76%の3.78億ドルでした。

シティグループ全体の営業費用は105.84億ドルでした。前年同期比-3%でした。

エフィシェンシー・レシオは57.0%でした。

純金利マージンは2.72%でした。2018年第4四半期は2.71%でした。

貸し倒れは19.48億ドルでした。これは前年同期比+4%でした。

純利益は47億ドルでした。

株主資本利益率(ROE)は10.2%でした。有形自己資本利益率(ROTCE)は11.9%でした。普通株式等ティアワン比率(CET1 capital ratio)は11.9%でした。一株当たり有形簿価は65.55ドルでした。

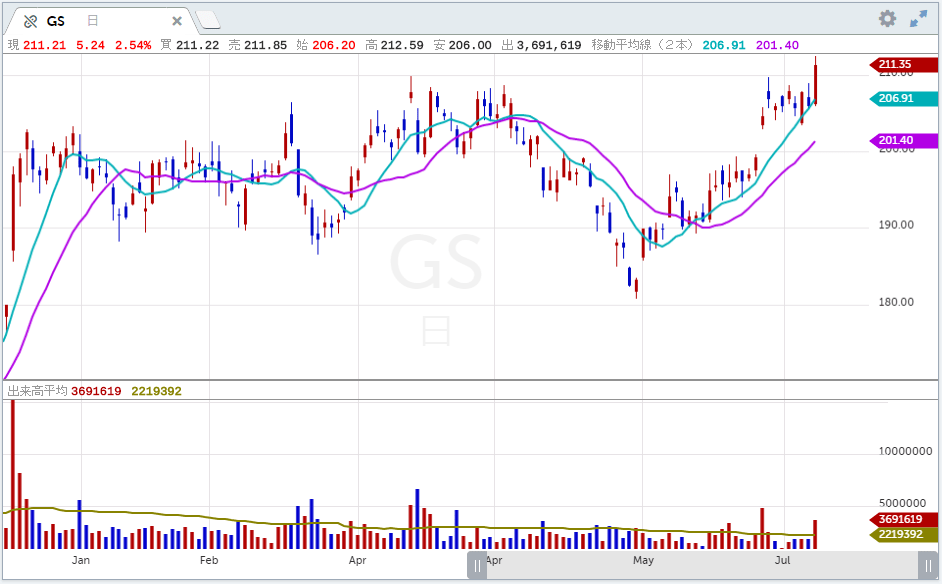

■ゴールドマンサックス(GS)

ゴールドマンサックス(ティッカーシンボル:GS)は7月16日(火)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が5.17ドル、売上高が89.38億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想5.02ドルに対し5.71ドル、売上高が予想88.9億ドルに対し88.1億ドル、売上高成長率は前年同期比で-12.6%した。

投資銀行部門売上高は前年同期比±0%の18.1億ドルでした。

うちM&Aフィーは前年同期比+51%の8.87億ドルでした。

株式引受けフィーは前年同期比-34%の2.71億ドルでした。

債券引受けフィーは前年同期比-18%の6.52億ドルでした。

インスティチューショナル・クライアント・サービス部門売上高は-18%の36.1億ドルでした。

うち債券部は-11%の18.4億ドルでした。

株式部は-24%の17.7億ドルでした。

営業費用は58.6億ドル、前年比-11%でした。

エフィシェンシー・レシオは66.6%でした。

地域別では、米州売上高は52.4億ドル(全体の60%)でした。去年同期は59.4億ドルでした。

欧州中東アフリカは24.59億ドル(全体の28%)でした。去年同期は25.9億ドルでした。

アジアは11.03億ドル(全体の12%)でした。去年同期は15.49億ドルでした。

株主資本利益率(ROE)は11.1%でした。有形自己資本利益率(ROTCE)は11.7%でした。普通株式等ティアワン比率(CET1 capital ratio)は13.4%でした。一株当たり有形簿価は198.25ドルでした。

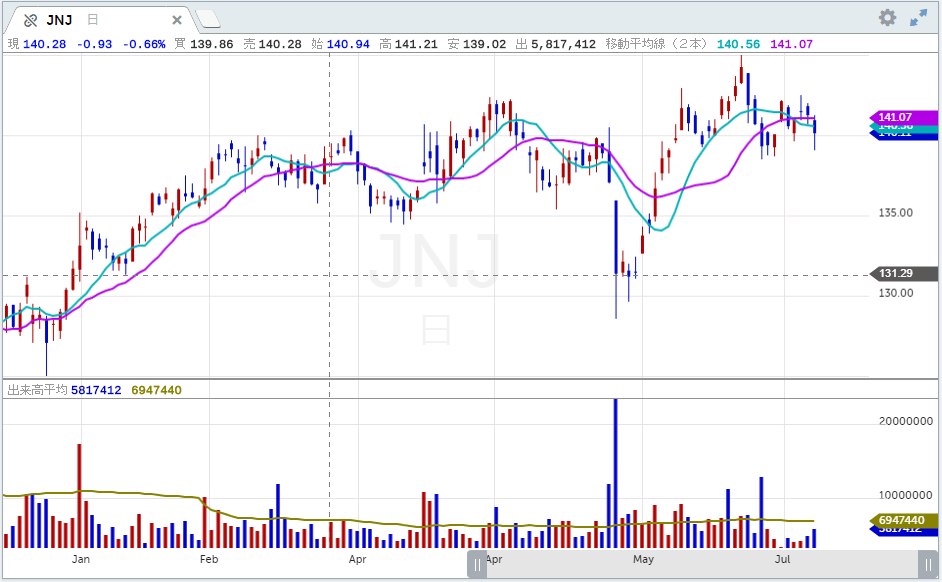

■ジョンソン&ジョンソン(JNJ)

ジョンソン&ジョンソン(ティッカーシンボル:JNJ)は7月16日(火)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が2.41ドル、売上高が203.75億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想2.04ドルに対し2.10ドル、売上高が予想195.5億ドルに対し200.2億ドル、売上高成長率は前年同期比+0.1%でした。

地域別売上高では米国が前年比+1.8%の101.29億ドル、海外が同-1.7%の98.92億ドルでした。

コンシュマー部門が-2.4%の33.18億ドルでした。うち米国は14.38億ドル、海外は18.8億ドルでした。タイレノール、消化促進剤などが寄与しました。

薬品部門は+4.1%の102.44億ドルでした。うち米国は55.82億ドル、海外は46.62億ドルでした。

・乾癬並びにクローン病治療薬ステラーラ(ウステキヌマブ)が+32.4%の14億ドル

・B細胞性腫瘍・慢性リンパ性白血病治療薬イムブルビカ(イブルチニブ)が+33.5%の7.84億ドル

・多発性骨髄腫治療薬ダラザレックス(ダラツムマブ)が+45.5%の6.29億ドル

などでした。

関節リウマチ・クローン病・メーチェット病のレミケード(インフリキシマブ)は-20.6%の11億ドルでした。

医療機器部門は-4.6%の64.59億ドルでした。うち米国が31.09億ドル、海外が33.5億ドルでした。

2019年度の一株当たり利益(EPS)は予想8.59ドルに対しこれまでのガイダンス8.53~8.63ドルが、売上高は予想811.7億ドルに対しこれまでのガイダンス804~812億ドルが堅持されました。

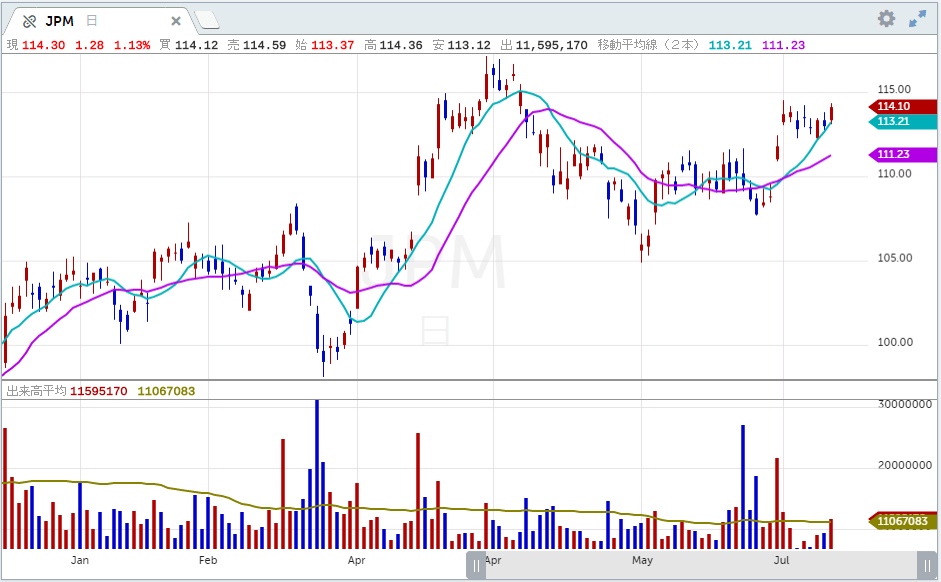

■JPモルガン・チェース(JPM)

JPモルガン・チェース(ティッカーシンボル:JPM)は7月16日(火)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が2.50ドル、売上高が285.31億ドルです。

ちなみに4月に発表された同行の第1四半期決算は一株当たり利益(EPS)が予想2.35ドルに対し2.65ドル、売上高が予想280.5億ドルに対し291.2億ドル、売上高成長率は前年同期比+4.4%でした。

純金利収入は前年同期に比べ11億ドル多い146億ドルでした。非金利収入は前年同期に比べ2億ドル多い153億ドルでした。

純金利イールドは8bp改善の2.56%でした。

貸倒引当金は15億ドルでした。これは前年同期より3.3億ドル増加しました。ホールセール部門でのポートフォリオの悪化が原因です。一部商業・工業顧客のダウングレードに絡め1.35億ドルの引当金を取りました。ちなみに前年同期は1.7億ドルの引当金解除を行いました。

平均コア・ローンは+5%、平均預金は+3%でした。

オーバーヘッド・レシオは56%でした。去年の第4四半期は58%でした。

【消費者&コミュニティー・バンキング部門】

消費者&コミュニティー・バンキング部門売上高は前年同期比+9%の138億ドルでした。純金利収入の増加、預金の増加、カード・マージンの増加、カード残高の増加が寄与しました。

【コーポレート投資銀行部門】

コーポレート投資銀行部門売上高は98.5億ドルでした。うち投資銀行部門売上高は前年比+10%の17.45億ドルでした。債券引受け、M&Aアドバイザリーが増加しました。株式引受けフィーは減少しました。

市場インベスターサービス部門売上高は66.2億ドルでした。内訳は債券部売上高が-8%の37億ドル、株式部売上高が-13%の17億ドルでした。

【今後のガイダンス】

2019年度の純金利収入は580億ドルを見込んでいます。修正費用は660億ドル以下を見込んでいます。損金計上は55億ドル以下を見込んでいます。

・株主資本利益率(ROE)は16%でした。去年の第1四半期は15%でした。

・有形自己資本利益率(ROTCE)は19%でした。去年の第1四半期は19%でした。

・普通株式等ティアワン比率(CET1 capital ratio)は12.1%でした。去年の第1四半期は11.8%でした。

・一株当たり有形簿価は57.62ドルでした。去年の同期は54.05ドルでした。

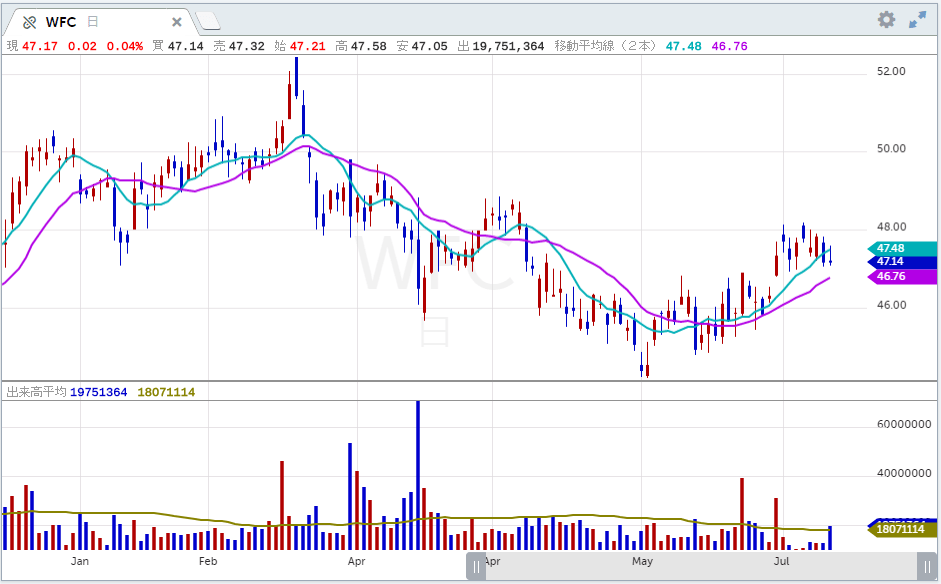

■ウエルズファーゴ(WFC)

ウエルズファーゴ(ティッカーシンボル:WFC)は7月16日(火)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.16ドル、売上高が210.11億ドルです。

ちなみに4月に発表された同行の第1四半期決算は一株当たり利益(EPS)が予想1.10ドルに対し1.20ドル、売上高が予想210.5億ドルに対し216.1億ドル、売上高成長率は前年同期比-1.5%でした。

純金利収入は123億ドルでした。これは2018年第1四半期より7,300万ドル増えました。

非金利収入は93億ドルでした。これは前年同期より3.98億ドル下がりました。

純金利マージンは2.91%でした。前年同期は2.84%でした。

非金利費用は139億ドルでした。これは前年同期より11億ドル下がりました。

エフィシェンシー・レシオは64.4%でした。前年同期は68.6%でした。

貸倒引当金は99億ドルでした。前年同期は103.7億ドルでした。

損金計上額は6.95億ドルでした。前年同期は7.41億ドルでした。

損金計上比率は0.30%でした。これは前年同期の0.32%から減少しました。

引当金は1.5億ドル増えました。前年同期は5.5億ドルの引当解除でした。

支払い遅延ローン残高は69億ドルでした。前年同期から4.34億ドル(-6%)下がりました。

平均融資残高は9501億ドルでした。前年同期より8.76 億ドル減少しました。

平均預金残高は1.262兆ドルでした。前年同期は1.297兆ドルでした。

配当ならびに自社株買戻しで60億ドルを株主に還元しました。これは前年同期の40億ドルより多い還元でした。四半期配当は45セントです。

総資産利益率(ROA)は1.26%でした。株主資本利益率(ROE)は12.71%でした。有形自己資本利益率(ROTCE)は15.16%でした。普通株式等ティアワン比率(CET1 capital ratio)は11.9%でした。一株当たり簿価は39.01ドルでした。前年同期は37.17ドルでした。

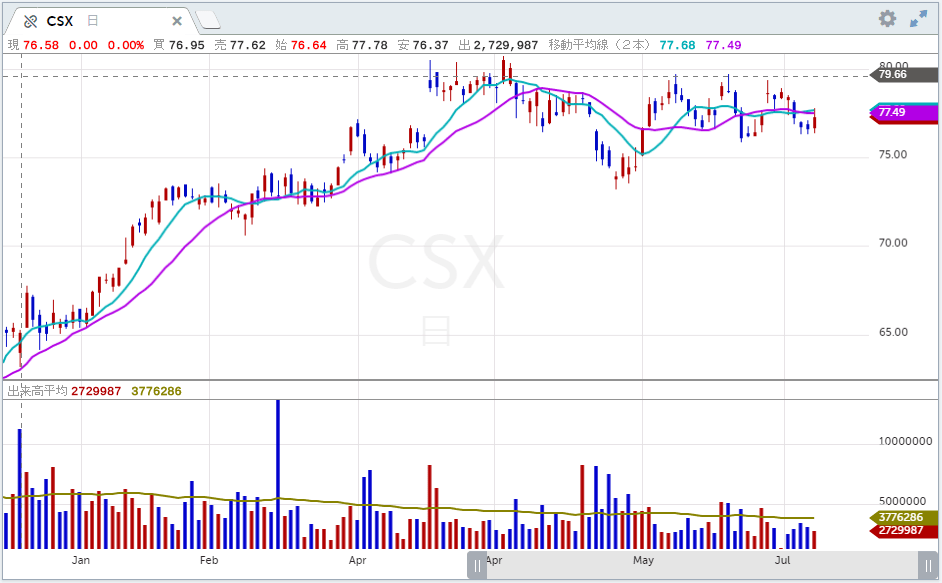

■CSX(CSX)

CSX(ティッカーシンボル:CSX)は7月16日(火)引け後に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.11ドル、売上高が31.5億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想91セントに対し1.02ドル、売上高が予想30億ドルに対し30.1億ドル、売上高成長率は前年同期比+4.8%でした。

マーチャンダイズ・ボリュームの増加ならびに広範な値上げにより増収となりました。肥料を除くすべてのセグメントでボリュームも売上高も伸びました。

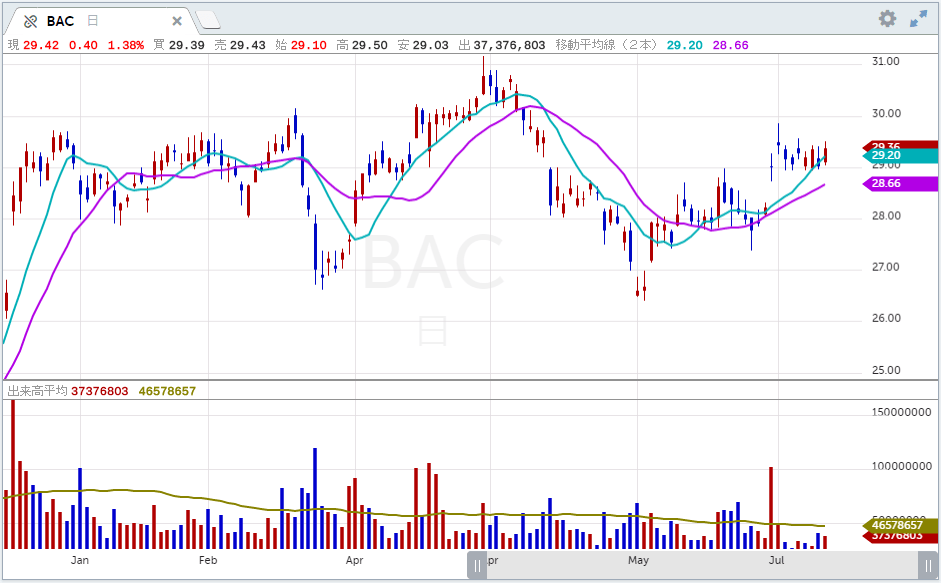

■バンクオブアメリカ(BAC)

バンクオブアメリカ(ティッカーシンボル:BAC)は7月17日(水)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が71セント、売上高が231.8億ドルです。

ちなみに4月に発表された同行の第1四半期決算は一株当たり利益(EPS)が予想66セントに対し70セント、売上高が予想232.4億ドルに対し230億ドル、売上高成長率は前年同期比-0.4%でした。

純金利収入(FTEベース)は181.7億ドルでした。前年同期は156億ドルでした。第4四半期は178.4億ドルでした。

純金利イールド(FTEベース)は2.51%でした。前年同期は2.42%でした。第4四半期は2.52%でした。

貸倒引当金は10.1億ドルでした。前年同期は8.34億ドルでした。第4四半期は9.05億ドルでした。

損金計上は9.91億ドルでした。去年同期は9.11億ドルでした。第4四半期は9.24億ドルでした。

ネット・チャージオフ・レシオは0.43%でした。去年同期は0.40%でした。第4四半期は0.39%でした。

消費者部門損金計上は8.35億ドルでした。去年同期は8.3億ドルでした。第4四半期は8.04億ドルでした。

消費者部門ネット・チャージオフ・レシオは0.77%でした。去年同期は0.75%でした。第4四半期は0.71%でした。

平均融資残高は9,440億ドルでした。前年同期は8,670億ドルでした。第4四半期は9,320億ドルでした。

企業向け平均融資残高は8,970億ドルでした。前年同期は7,020億ドルでした。第4四半期は8,640億ドルでした。

預金残高は6,970億ドルでした。前年同期は6,740億ドルでした。第4四半期は6,870億ドルでした。

エフィシェンシー・レシオは57%でした。前年同期は60%でした。第4四半期は58%でした。

グローバル・マーケッツ部門セールス&トレーディング売上高は前年比-17%の34.6億ドルでした。前年同期は41.45億ドルでした。第4四半期は25.88億ドルでした。

うち債券部売上高は前年比-8%の23.58億ドルでした。第4四半期は14.72億ドルでした。前年同期は25.56億ドルでした。

株式部売上高は前年比-22%の11.92億ドルでした。第4四半期は10.64億ドルでした。前年同期は15.25億ドルでした。

・株主資本利益率(ROE)は11.42%でした。去年同期は10.85%でした。

・有形自己資本利益率(ROTCE)は16.01%でした。去年同期は15.26%でした。

・普通株式等ティアワン比率(CET1 capital ratio)は11.6%でした。

・総資産利益率(ROA)は1.26%でした。去年同期は1.21%でした。

・一株当たり有形簿価は18.26ドルでした。去年同期は16.84ドルでした。

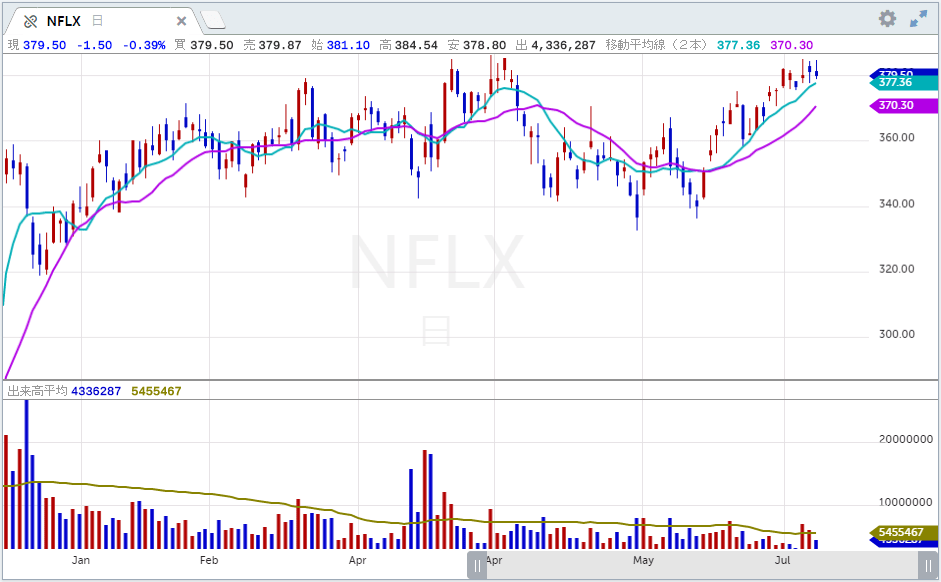

■ネットフリックス(NFLX)

ネットフリックス(ティッカーシンボル:NFLX)は7月17日(水)引け後に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が56セント、売上高が49.4億ドルです。

ちなみに4月に発表された第1四半期決算は一株当たり利益(EPS)が予想57セントに対し63セント、売上高が予想45億ドルに対し45.2億ドル、売上高成長率は前年同期比+22.2%でした。

新規加入者数は米国がガイダンス160万人に対し174万人、海外がガイダンス730万人に対し786万人の合計960万人(+16%)でした。960万人の追加は過去最高でした。

新規加入者数は前年同期比+26%でした。ユーザー単価(ARPU)は-2%でした。為替の変動がユーザー単価の現象の理由です。為替要因を除くとARPUは前年比+3%、前期比+2%でした。

営業マージンは10.2%でした。これは期初の見込みより良かったです。その一因はコンテンツ製作費などの費用が一部第2四半期にずれ込んだ為です。

第2四半期の一株当たり利益(EPS)は予想1.00ドルに対し新ガイダンス55セントが、売上高予想49.6億ドルに対し新ガイダンス49.28億ドルが提示されました。

第2四半期の新規加入者数は米国30万人、海外470万人の合計500万人を見込んでいます。期中の値上げに対する顧客の反応は予想の範囲内でした。2018年第4四半期にカナダで値上げした際に見られたのと同様、新規加入者への影響は軽微、既存顧客からは若干の離反が見られました。

2019年下半期はグローバルに新しいコンテンツが準備されており期待が持てます。

2019年の営業マージン・ターゲットの13%は不変です。

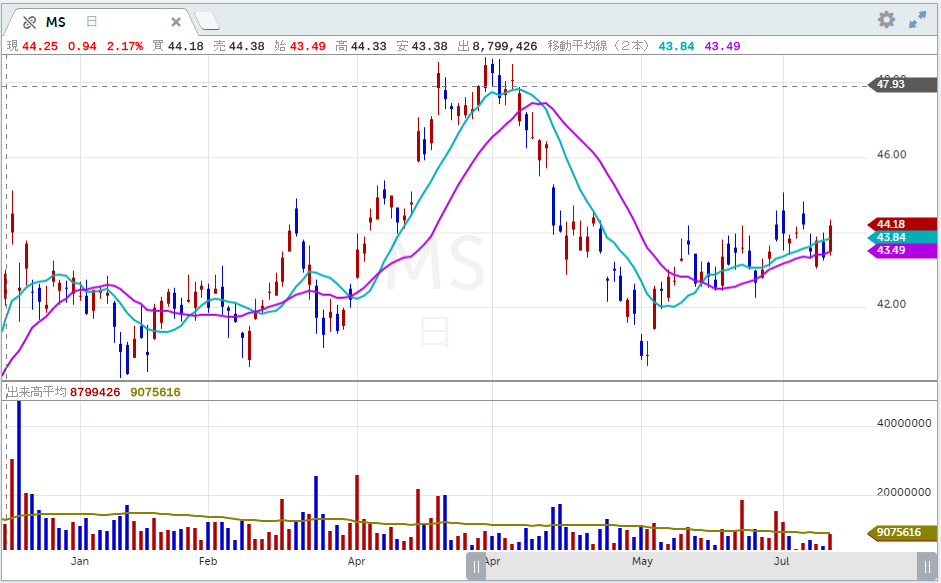

■モルガンスタンレー(MS)

モルガンスタンレー(ティッカーシンボル:MS)は7月18日(木)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.18ドル、売上高が100.8億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想1.17ドルに対し1.33ドル、売上高が予想99.6億ドルに対し102.9億ドル、売上高成長率は前年同期比-7.1%でした。

インスティチューショナル・セキュリティーズ部門の売上高は前年同期比-15%の51.96億ドルでした。

内訳としてインベストメント・バンキング売上高は11.51億ドルでした。前年同期は15.13億ドルでした。そのうちM&Aアドバイザリーは4.06億ドル(前年同期は5.74億ドル)、株式引受けフィーは3.39億ドル(同4.21億ドル)、債券引受けフィーは4.06億ドル(同5.18億ドル)でした。

セールス&トレーディング売上高は37.42億ドルでした。前年同期は44.02億ドルでした。そのうち株式部売上高は20.15億ドル(同25.58億ドル)、債券部売上高は17.1億ドル(同18.73億ドル)でした。

株式セールス&トレーディングが-21%と不振だった理由はプライム・ブローカレージにおける残高の減少、デリバティブならびに現物株の客注の低迷によります。

ウエルス・マネージメント部門売上高は43.89億ドルでした。前年同期は43.74億ドルでした。税引き前利益は12億ドル、税引き前マージンは27.1%でした。

コンペンセーション対売上高比率は45%でした。前年同期は44%、前期は44%でした。

エフィシェンシー・レシオは71%でした。前年同期は78%、前期は69%でした。

・株主資本利益率(ROE)は13.1%でした。前年同期は7.7%、前期は14.9%でした。

・有形自己資本利益率(ROTCE)は14.9%でした。前年同期は8.8%、前期は17.2%でした。

・普通株式等ティアワン比率(CET1 capital ratio)は16.58%でした。前年同期は16.9%、全域は17.7%でした。

・一株当たり有形簿価は37.62ドルでした。前年同期は36.99ドル、前期は34.04ドルでした。

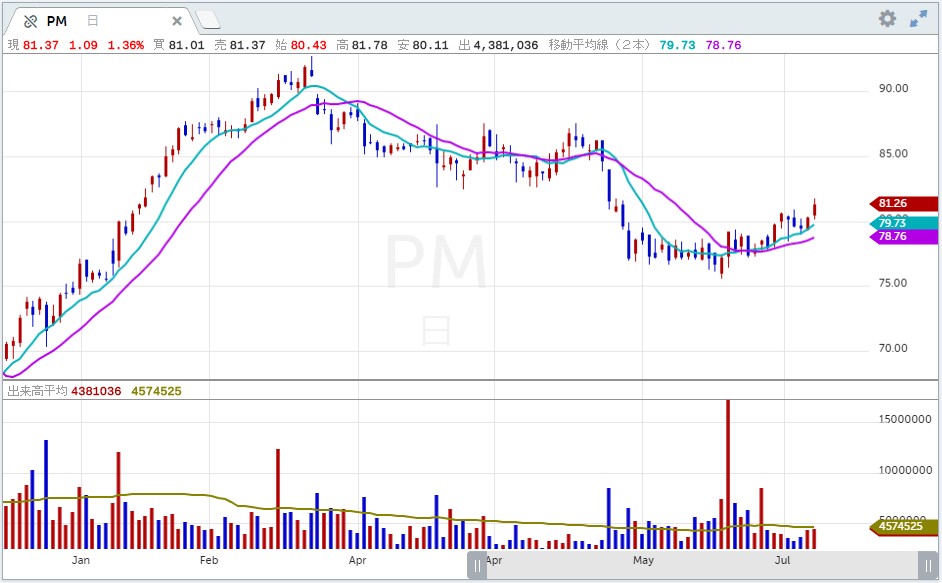

■フィリップモリス・インターナショナル(PM)

フィリップモリス・インターナショナル(ティッカーシンボル:PM)は7月18日(木)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.33ドル、売上高が74.5億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想1.01ドルに対し1.09ドル、売上高が予想67.6億ドルに対し67.5億ドル、売上高成長率は前年同期比-2.1%でした。

シガレットならびに加熱タバコ出荷本数は+1.1%の1758億本でした。内訳はシガレットが±0%の1643億本、加熱タバコが+20.2%の115億本でした。

2019年度の一株当たり利益(EPS)は予想5.17ドルに対し新ガイダンス5.09ドルが提示されました。旧ガイダンスは5.28ドルでした。

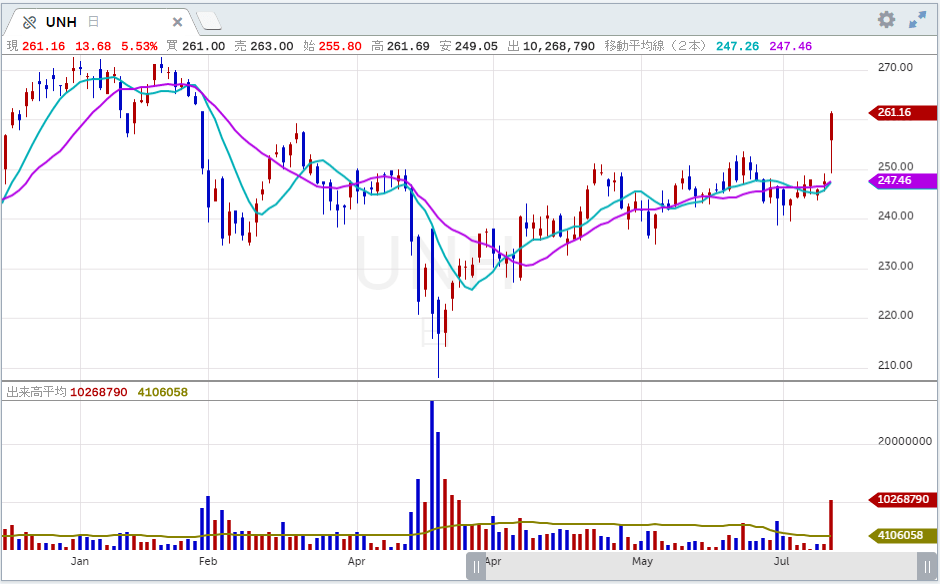

■ユナイテッドヘルス(UNH)

ユナイテッドヘルス(ティッカーシンボル:UNH)は7月18日(木)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が3.46ドル、売上高が606億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想3.60ドルに対し3.73ドル、売上高が予想597.2億ドルに対し603億ドル、売上高成長率は前年同期比+9.2%でした。

営業費用レシオは130ベーシスポイント改善の14.1%でした。

2019年度の一株当たり利益(EPS)は予想14.65ドルに対し新ガイダンス14.50~14.75ドルが提示されました。旧ガイダンスは14.40~14.70ドルでした。

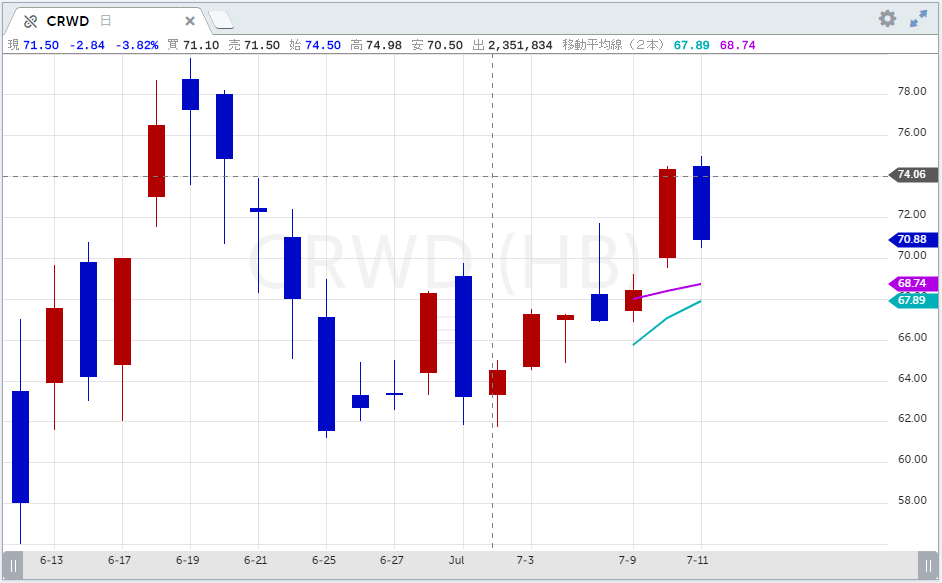

■クラウドストライク(CRWD)

クラウドストライク(ティッカーシンボル:CRWD)は7月18日(木)引け後に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が-48セント、売上高が9,560万ドルです。

今回が同社にとって新規株式公開(IPO)後初の決算発表になります。

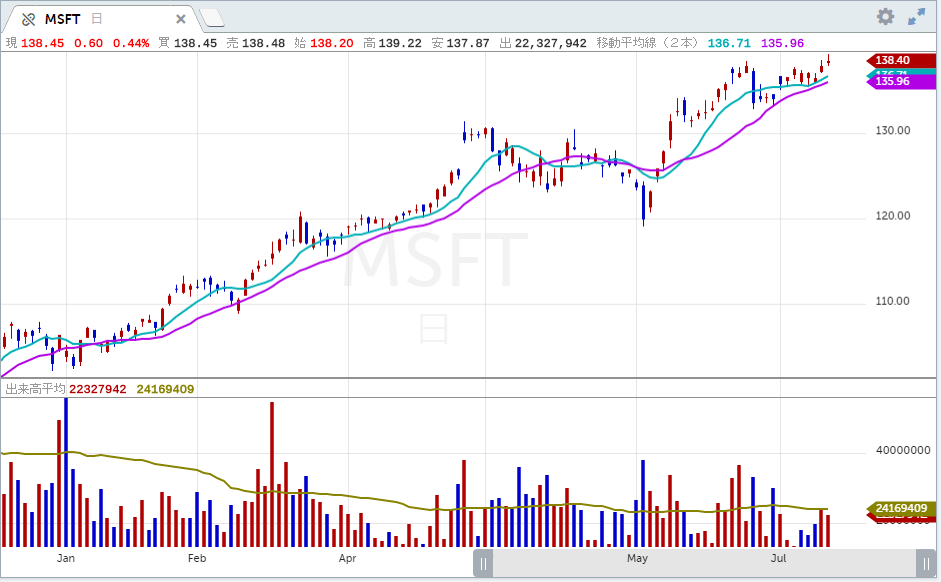

■マイクロソフト(MSFT)

マイクロソフト(ティッカーシンボル:MSFT)は7月18日(木)引け後に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が1.21ドル、売上高が327.7億ドルです。

ちなみに4月に発表された同社の第3四半期決算は一株当たり利益(EPS)が予想1.00ドルに対し1.14ドル、売上高が予想298.6億ドルに対し305.7億ドル、売上高成長率は前年同期比+14.0%でした。

コマーシャル・クラウド売上高は96億ドル、前年同期比+41%でした。

インテリジェント・クラウド売上高は97億ドル、前年同期比+22%でした。

プロダクティビティー&ビジネス・プロセス売上高は102億ドル、前年同期比+14%でした。

モア・パーソナル・コンピューティング部門売上高は107億ドル、前年同期比+8%でした。

第4四半期売上高は予想326億ドルに対し新ガイダンス322~329億ドルが提示されました。第4四半期のCOGSに関しては106.5億ドルから108.5億ドルが提示されました。

プロダクティビティー&ビジネス・プロセス売上高は105.5~107.5億ドルの売上を見込んでいます。

インテリジェント・クラウド売上高は108.5~110.5億ドルの売上を見込んでいます。

モア・パーソナル・コンピューティング売上高は108~111億ドルの売上高を見込んでいます。

2020年度の売上高成長率はコンセンサス予想+10.4%に対し「2桁台」というガイダンスが示されました。

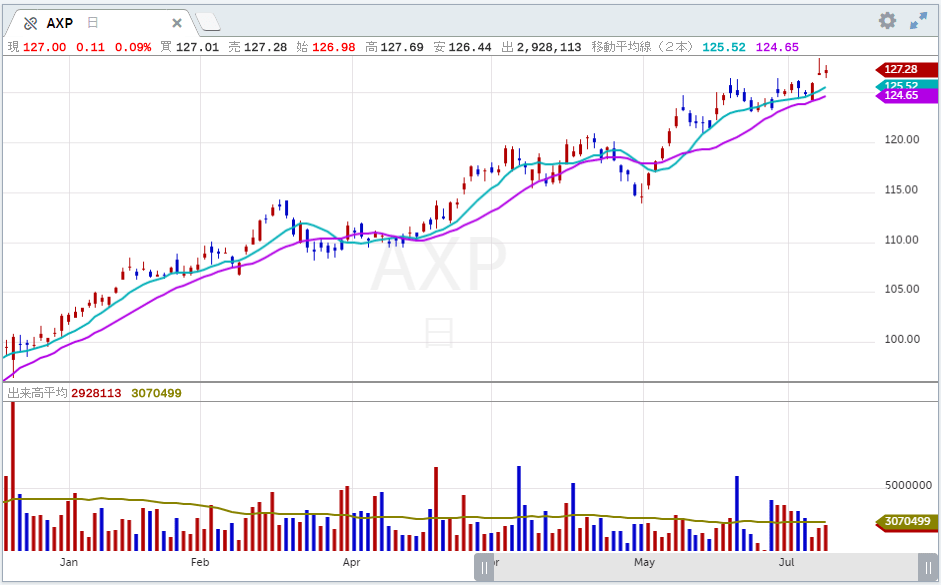

■アメリカン・エキスプレス(AXP)

アメリカン・エキスプレス(ティッカーシンボル:AXP)は7月19日(金)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が2.02ドル、売上高が108.2億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想1.97ドルに対し2.01ドル、売上高が予想104.6億ドルに対し103.6億ドル、売上高成長率は前年同期比+6.6%でした。

非金利収入は前年同期比+5%の83.05億ドルでした。

金利収入は前年同期比+20%の29.54億ドルでした。

金利費用は前年同期比+44%の8.95億ドルでした。

純金利収入は前年同期比+12%の20.59億ドルでした。

貸倒引当金は前年同期比+4%の8.09億ドルでした。

総費用は前年同期比+11%の75.9億ドルでした。

2019年度の一株当たり利益(EPS)は予想8.13ドルに対しこれまでのガイダンス7.85~8.35ドルが堅持されました。

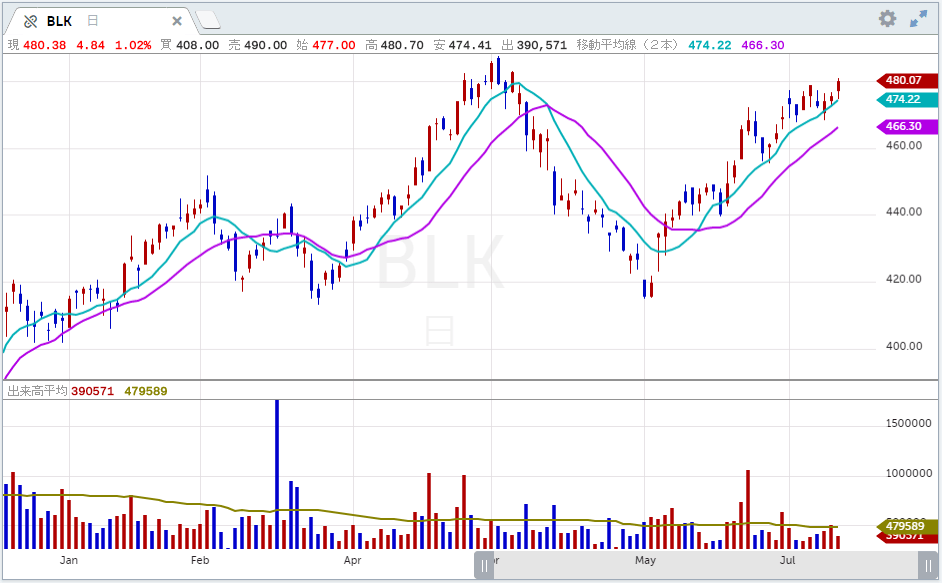

■ブラックロック(BLK)

ブラックロック(ティッカーシンボル:BLK)は7月19日(金)寄付き前に決算発表します。

コンセンサス予想は一株当たり利益(EPS)が6.83ドル、売上高が35.8億ドルです。

ちなみに4月に発表された同社の第1四半期決算は一株当たり利益(EPS)が予想6.13ドルに対し6.61ドル、売上高が予想33億ドルに対し33.5億ドル、売上高成長率は前年同期比-6.6%でした。

運用総資産は+2%の6.515兆ドルでした。四半期流入額は650億ドルでした。オルガニックな運用資産成長率は+4%でした。