・3月、有識者会議が東証の改革等に関する答申を提出する。市場にも、東証は「上場・廃止基準が緩く、銘柄数が多すぎる」との批判が多く、大幅な改革が行われる可能性が高い。

・一案は「プレミアム市場」創設。仮に時価総額500億円が基準となると銀行株への影響大。現在83行中32行がこれに届かないが、採用等への影響を考え、「プレミアム」を狙う地銀は多いだろう。

・地銀の場合、対策として、他行との統合という手段が取りやすい。厳しい経営環境での生き残りの施策にもなる。過去の統合事例をみると、株価的には小規模地銀にプラス。還元強化も期待されるため、3月末にかけ、高配当狙いの地銀投資に一定の妙味がある。

東証の課題:増え続ける上場企業数、多すぎる最高位の「東証一部銘柄」

東京証券取引所が株式市場の活性化に向けた議論を進めている。昨秋に設立した「市場構造の在り方等に関する懇談会」から、3月にも答申が提出される予定である。とりわけ注目されているのが、多すぎるとされる東証一部銘柄の絞り込みなど、東証の「市場区分の見直し」である。

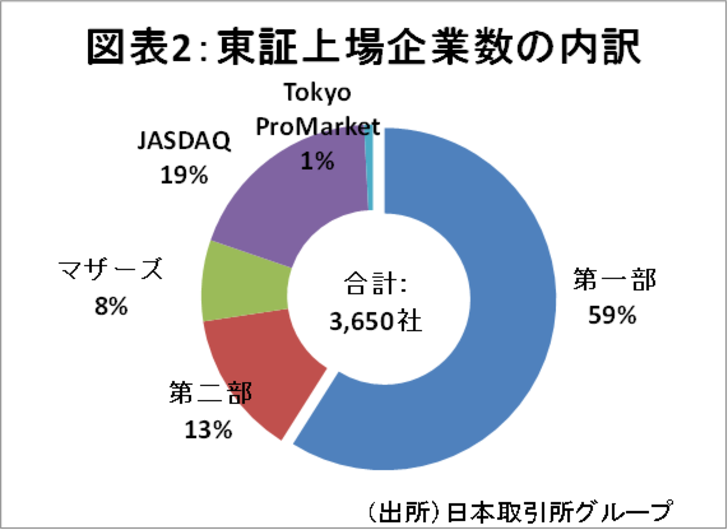

現在、東証に上場している日本企業の数は、3,650社となっている(2/26時点。外国企業5社を含む)。この数字を人口比で見ると、世界の主要市場に対して突出して高く(図表1)、かつ、増加傾向にある。日本の市場関係者にも、「廃止基準がゆるく、市場からの退出が進まない」という点を問題視する声が多い(19年2月QUICK月次調査)。

これらの東証上場企業うち、59%に当たる2,130社が最高位の「第一部」に属している(図表2)。海外の最高位の銘柄としては、米ナスダックの「グローバル・セレクト」で1,400社強、ロンドンの「プレミアム」で500社程度と、日本の東証一部よりはるかに少ない。

上場企業が多いことや、増加傾向にあること自体は、必ずしも問題ではない。米国ではむしろ、事務負担面から上場企業が減少していることが問題となっている。上場しない成長企業が増えると、その分の経済成長の恩恵を国民が受けらず、富の偏在が進む一因となる。

ただ、逆に、上場・廃止基準が緩いと、経営者の達成感を機に企業の成長がストップしてしまうという懸念がある。「上場ゴール」と揶揄されるように、経営者が上場で満足してしまいかねないためだ。

上場区分見直しの可能性

こうした問題点の打開策として注目されるのが、東証一部銘柄の絞り込みである。現在の一部銘柄を、1) 時価総額、2)コーポレート・ガバナンスのレベル、3) 株式の流動性等により「プレミアム市場」とそれ以外に分ける。または、区分は今のままで「プレミアム銘柄」を認定するなどの案が報じられている。

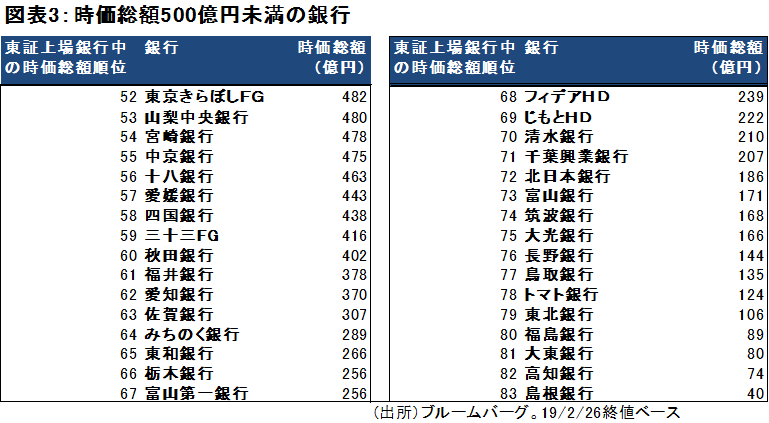

こうした基準でみた場合、セクター内が大きく二分されうるのが銀行業界である。83の銀行や銀行持株会社が東証に上場しているが、現在これらは全て「一部」に上場している。

地銀の場合、地元企業との関係もあって、上記の2) や3)は、そもそも低位に留まっている。これに加えて、1) の時価総額も小規模の銀行が多く、最も小さい島根銀行の時価総額は40億円程度と、1位のトヨタの約5,500分の1となっている。

「プレミアム銘柄(市場)」の基準ラインとして報じられているのは、時価総額500億円~1000億円である。仮に、500億円で区切られた場合、東証一部上場銀行83行中、51行はこの基準をクリアするが、残りの32行がこの基準に届かない(図表3)。

施策と方向性:地銀の再編と株主還元を一層後押しする可能性

プレミアム銘柄に指定されなくても業務に支障はない。しかし、そもそも地銀がコストをかけて上場している理由は、地元でのステータスや採用面での優位性が大きい。これらを重視するならば、プレミアム認定にかけた施策が打たれる可能性が高いと思われる。

短期的な対策として想定されるのは、増配、自社株買いなどの株主還元強化がある。しかし、それで持ち上げられるレベルには限界がある。

より抜本的な対策は、統合により、持株会社レベルで基準を達成することである。地銀の場合、既に多くの統合事例もあり、銀行の数も多いことから、統合という手段は、他の業界に比べて現実的である。

今回の件がなくても、利鞘の低迷が続き、与信費用も増加し始めるなど、地銀にとって今後の経営環境への不安感は大きい。また、今後キャッシュレス決済などのフィンテック対応も必要になる。このような中、東証の改革が、地銀再編を一段と促す新たな要素になるかもしれない。

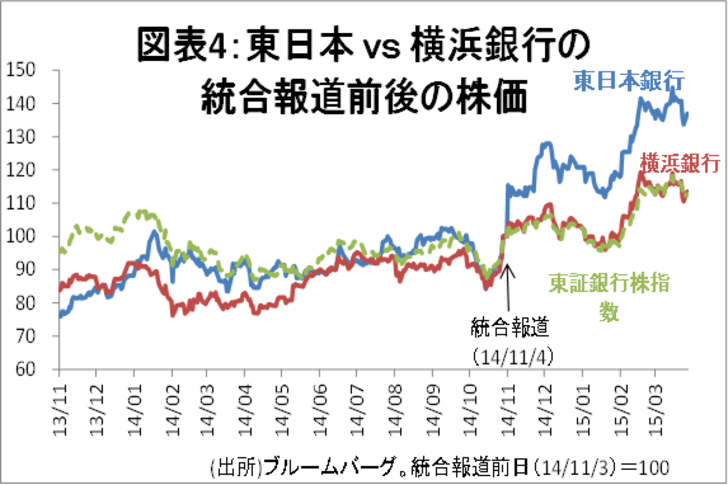

もっとも、邦銀の場合、米銀等のように、大規模なリストラや店舗の統廃合で一気に経営効率を高めることは難しい。このため、統合イコール株価上昇とはいかず、むしろ、統合比率によっては、株価にマイナスとなる可能性もある。

しかし、規模が小さく減益基調となっている地銀が、大手地銀と一緒になるケースでは、小規模地銀の株価にプラスとなりやすい。大手と組むことで、競争が軽減されることや、財務基盤が強化できるためだ。例えば、東日本銀行の株価は、2014年11月に横浜銀行との統合が報じられた後、銀行株指数を大きくアウトパフォームした(図表4)。

厳しい金利環境が続き、競争も一向に改善されない。しかし、劣悪な経営環境に置かれているからこそ、なんらかの抜本的な施策が飛び出す可能性もある。一部の銀行では還元強化も期待できる。3月末にかけて、高配当狙いの地銀投資には一定の妙味があるだろう。