足立武志氏セミナーレポートの後編では、株式を売買している人が確定申告でやるべきことをご紹介します。年が明けるとあっという間に確定申告をする時期になります。必要以上に税金を払わないためにも、年内に基本的な知識をおさえましょう。

※当コンテンツは2018年11月19日収録セミナーの書きおこし記事です。

前編「株式投資の税金再確認」はこちら

中編「損益の把握」はこちら

損益通算で払いすぎた税金を取り戻す

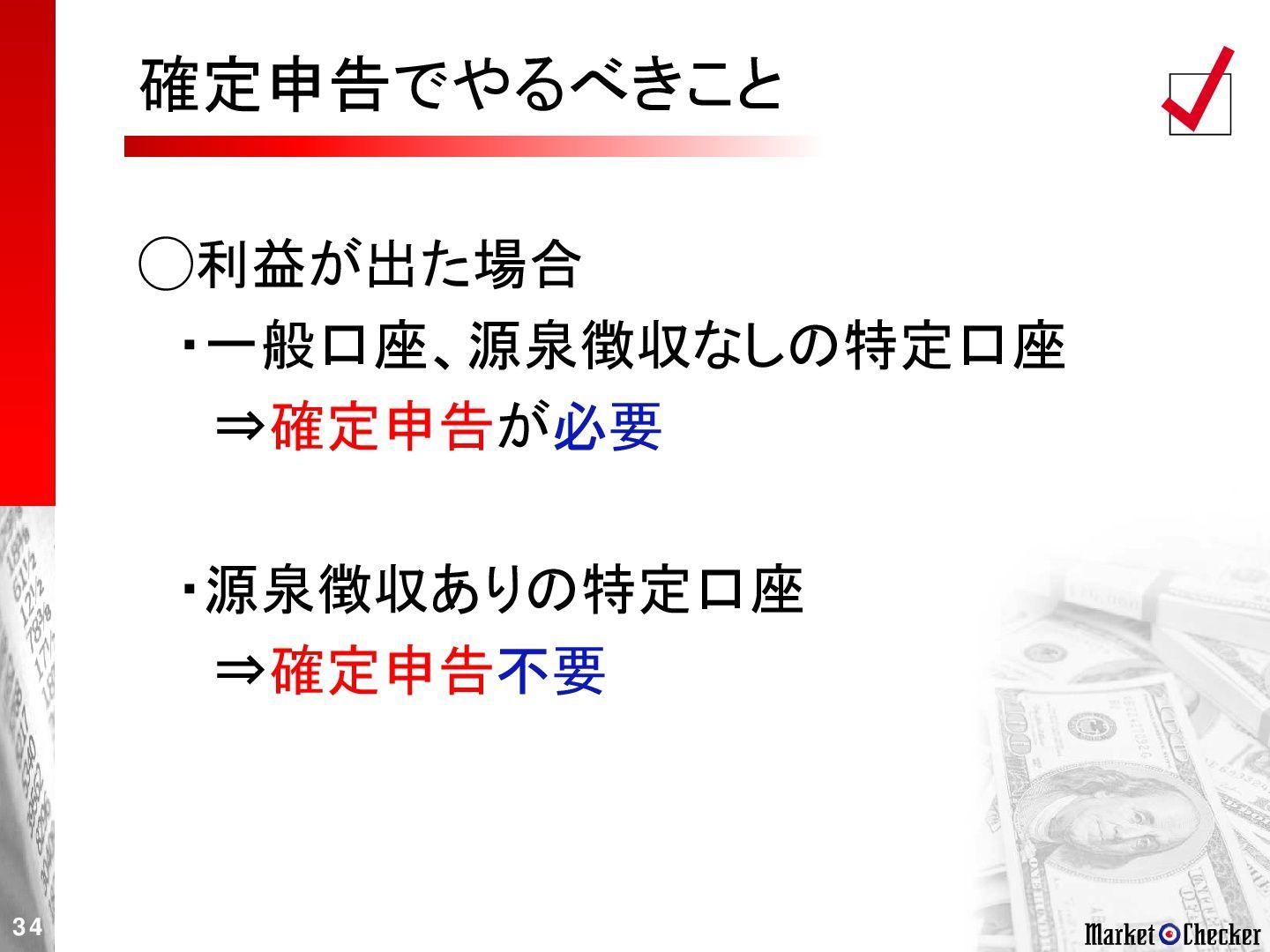

前編「株式投資の税金再確認」でお話ししたように、配当金は税金が天引きされていますので確定申告をしなくても問題ありません。

ですが、一般口座や源泉徴収なしの特定口座で売却益が出た場合は、確定申告をします。また、払いすぎている税金を戻してもらうときも確定申告が必要になります。

一般口座や源泉徴収なしの特定口座は売却益の確定申告が必要です。源泉徴収ありの特定口座は売却益がいくらであっても確定申告は不要です(図表1)。

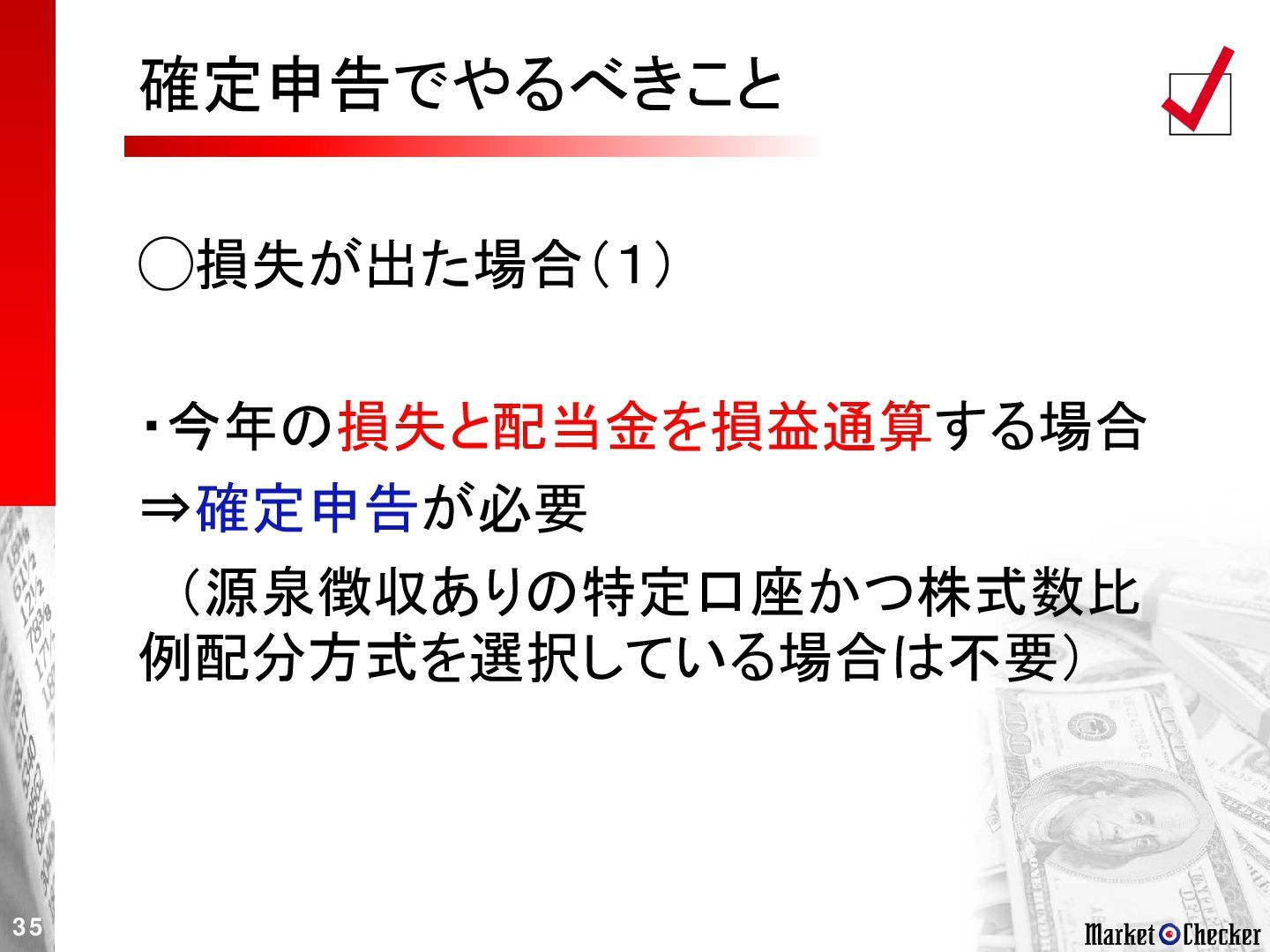

売却損が出た場合は、確定申告で売却損と配当金を損益通算することができます。すると、この配当金から天引きされた税金は払いすぎになるので、戻ってきます。

先ほども申し上げましたけども、源泉徴収ありの特定口座で株式数比例配分方式を選んでいる場合は、この損益通算を証券会社が自動でやってくれますので確定申告は不要になります(図表2)。

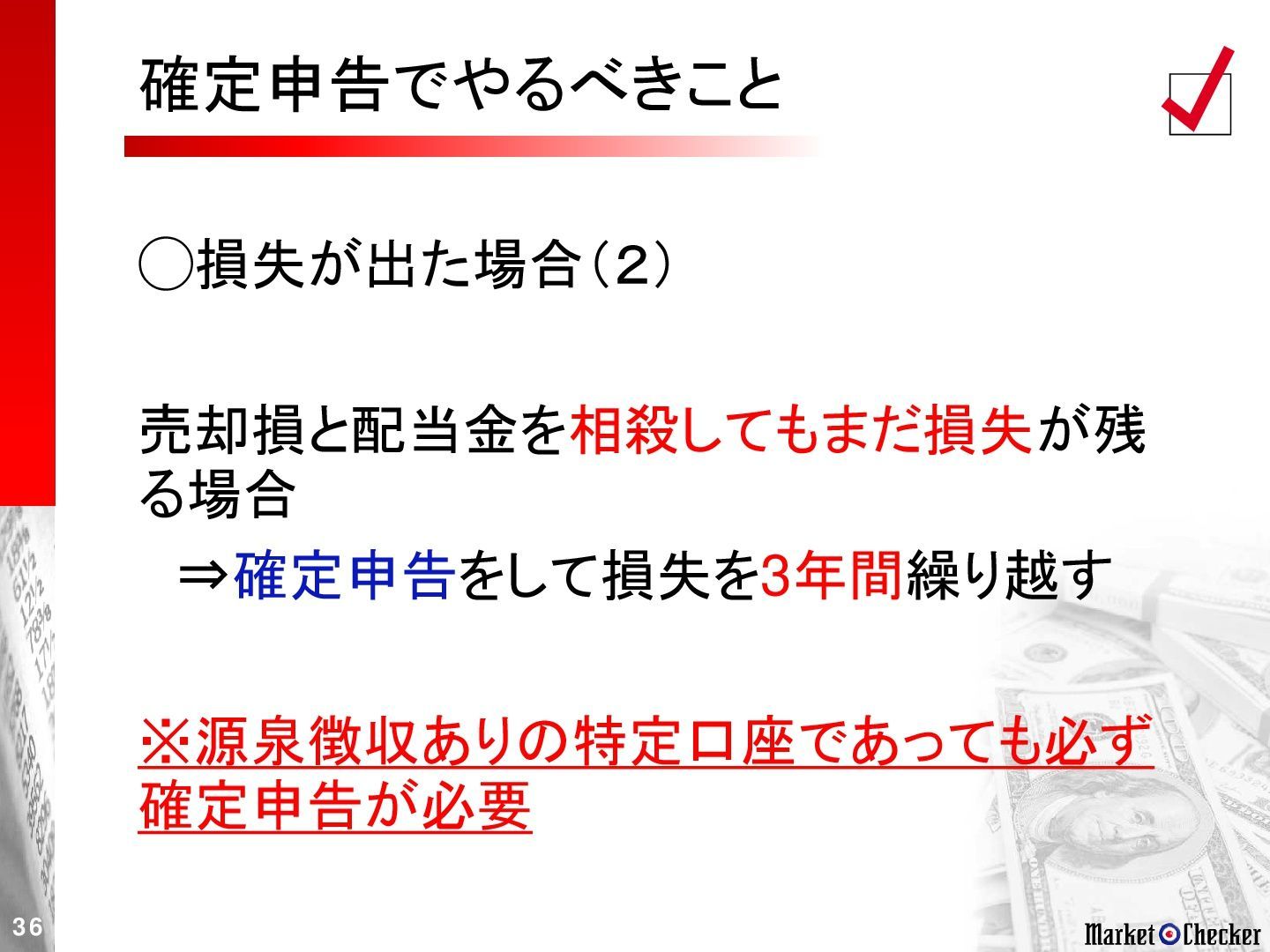

売却損と配当金を相殺しても、まだ損失が残っている場合は、この損失を3年間繰り越すことができます。

今年2018年の損失であれば、2021年まで3年間繰り越すことが可能です。そのためには確定申告が必要です。源泉徴収ありの特定口座であっても、この損失の繰越まで自動的にやってくれるわけではないので、損失の繰越をしたいのであれば、必ず確定申告をしましょう(図表3)。

ここで大事なのが、例えば2017年に発生した損失を3年間繰り越すためには、2018年だけではなく2019年以降も毎年確定申告しないといけないということです。結構勘違いされている方が多いので注意してください。

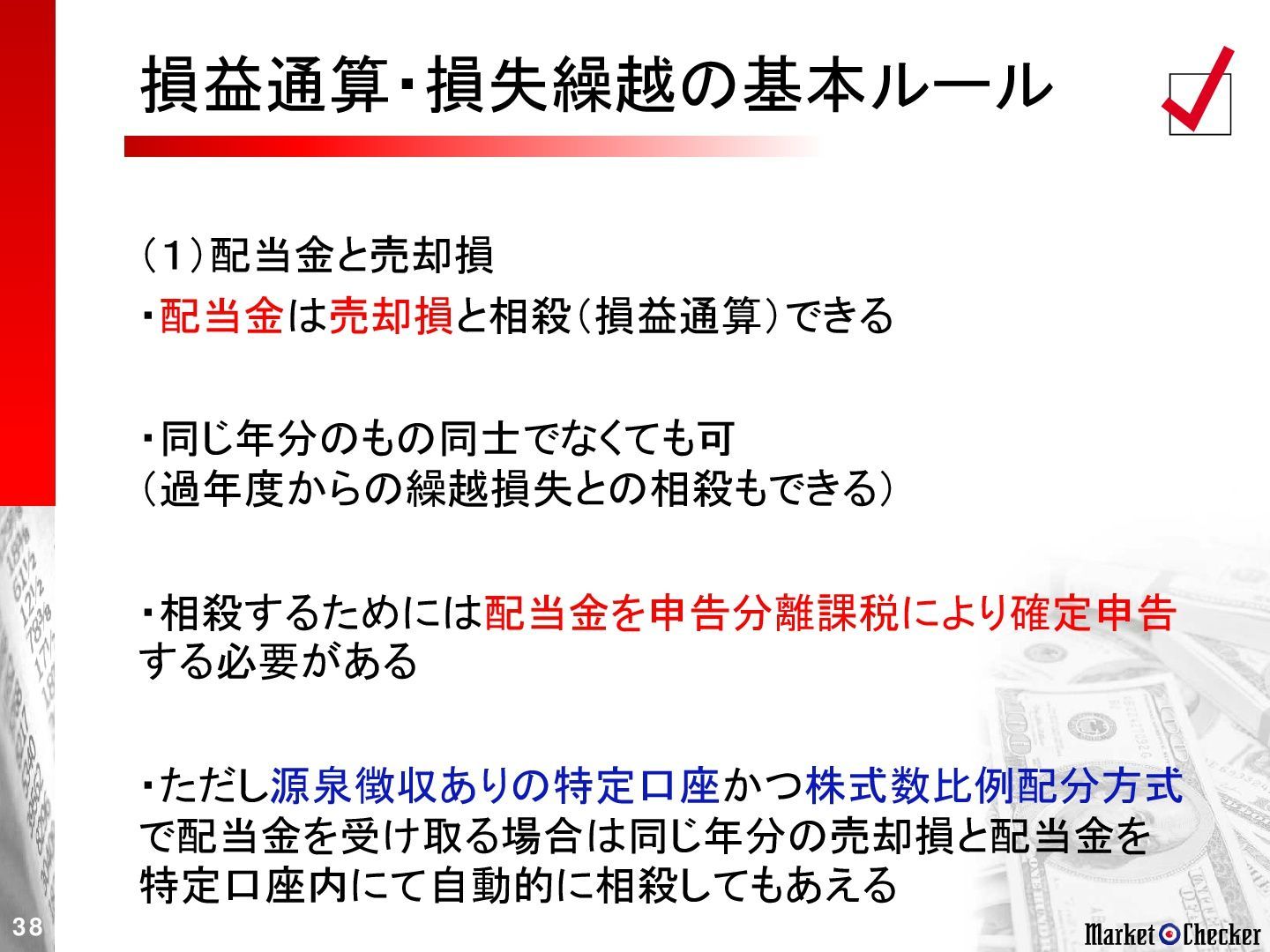

違う年分の配当金と売却損を相殺できる申告分離課税

損益通算と損失繰越のルールについて、ちょっと細い話になりますので簡単に説明します。

配当金と売却損の相殺は同じ年分のもの同士でなくても大丈夫です。ですから今年の配当金と昨年から繰り越してきた売却損との相殺もできます。

ただし、相殺するためには、この配当金を申告分離課税という方式で確定申告しなくてはなりません。というのも、株式数比例配分方式の場合は、同じ年のものに限って源泉徴収ありの特定口座での配当金の受け取りを自動的に相殺してくれるのですが、年がずれると自動で相殺してくれないからです(図表4)。

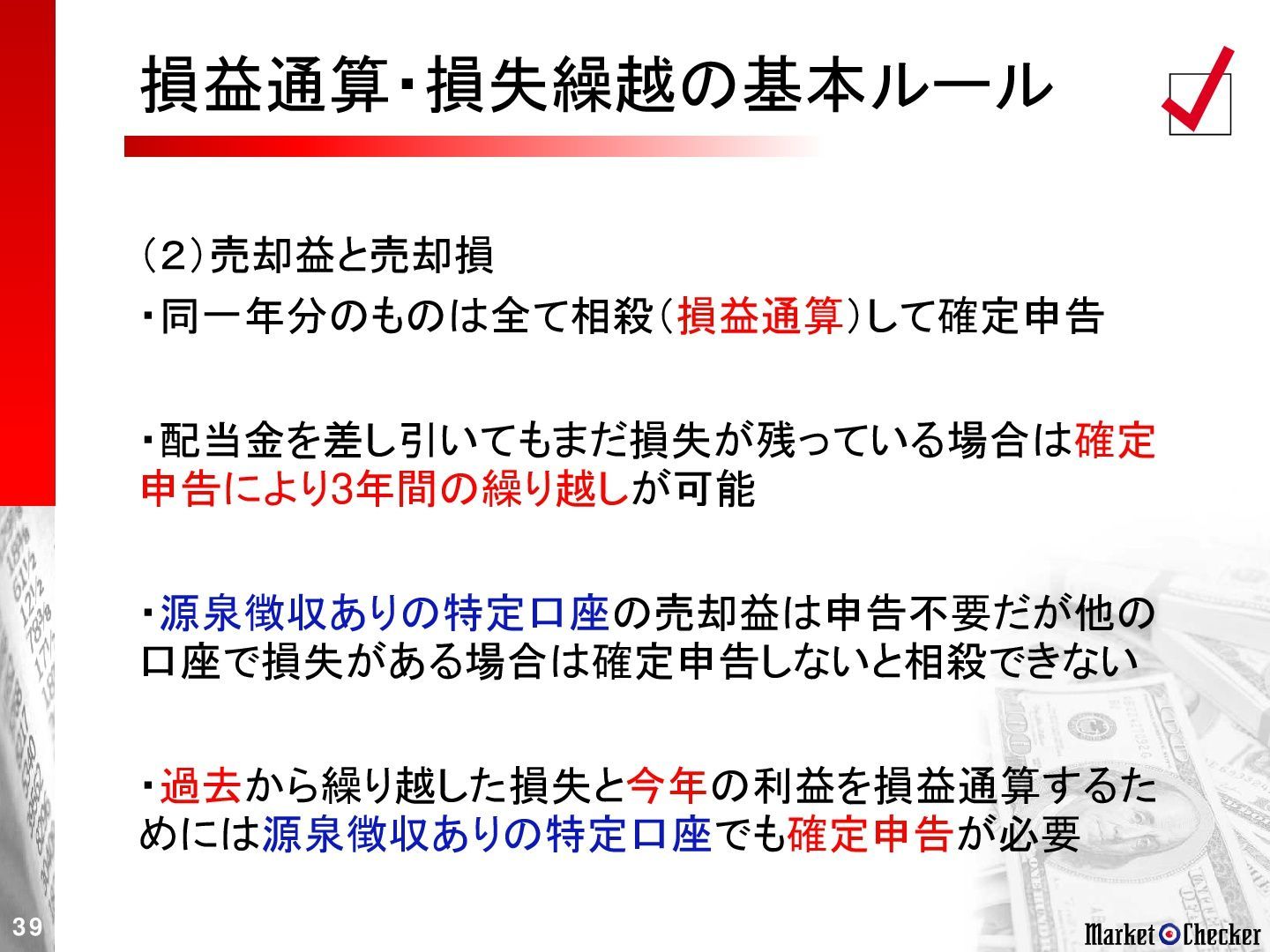

株式を頻繁に売買される方だと、売却益と売却損のどちらもあると思いますので、まず同じ年の売却益と売却損はまず全部相殺してトータルで売却益か損かどうか計算します。

その上で利益が出たら確定申告をします。損が出ている場合はまず配当金と相殺して、それでもまだ残っている場合は確定申告をすることによって3年間繰越ができます。

源泉徴収ありの特定口座の場合、原則は確定申告不要ですが、一般口座など他の口座で損失がある場合は確定申告しないと相殺できません。過去の損失を今年の利益と損益通算する場合も確定申告が必要になりますのでご注意ください(図表5)。

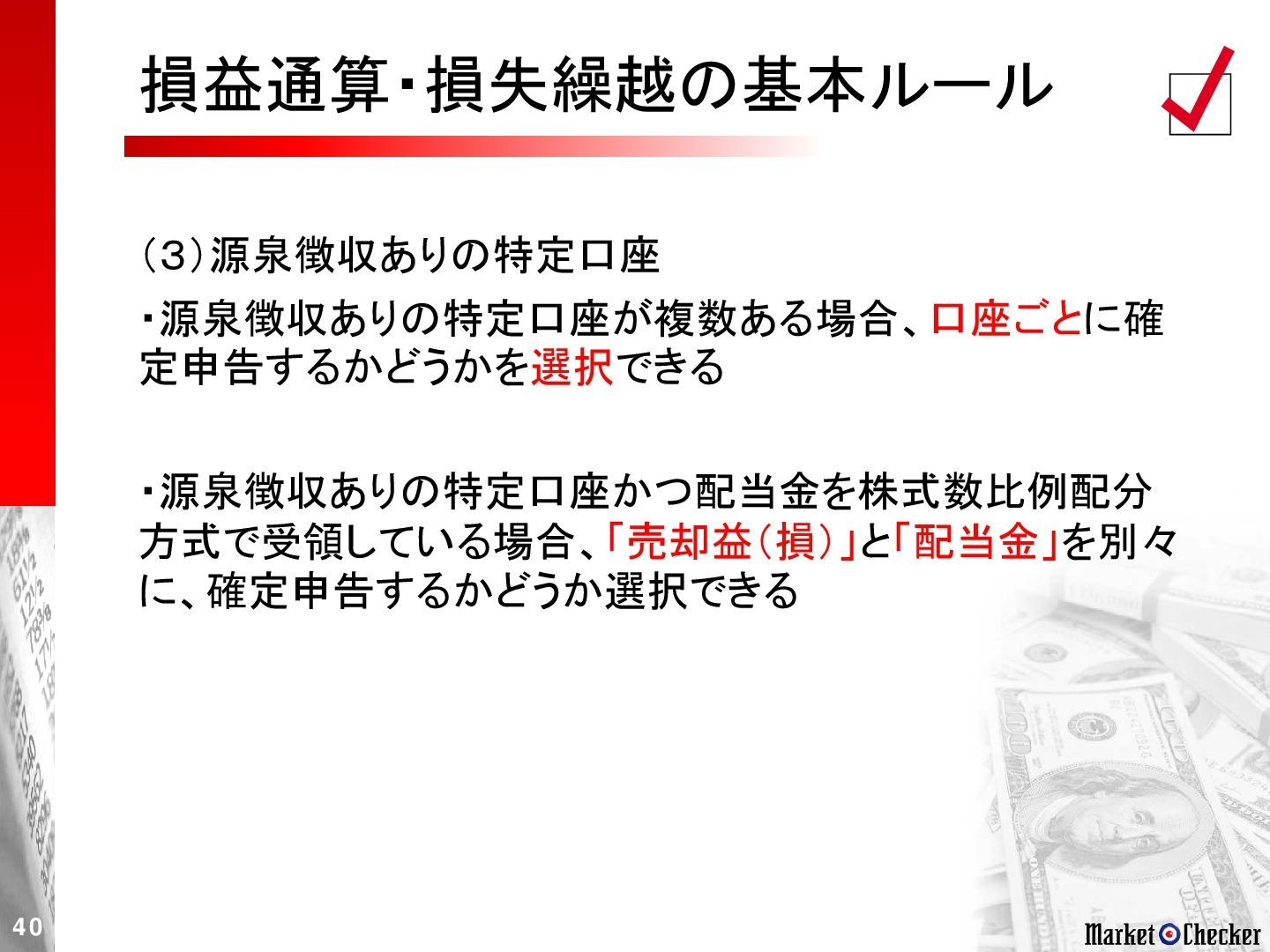

複数の証券会社で源泉徴収ありの特定口座を持っている場合は、口座ごとに確定申告するかどうか選べます。ですから2つの源泉徴収ありの特定口座のうち、1つは確定申告してもう一方はしないということができます。

源泉徴収ありの特定口座かつ株式数比例配分方式で配当金を受け取っている場合は、この売却損益と配当金を別々に確定申告するかどうか選べます(図表6)。

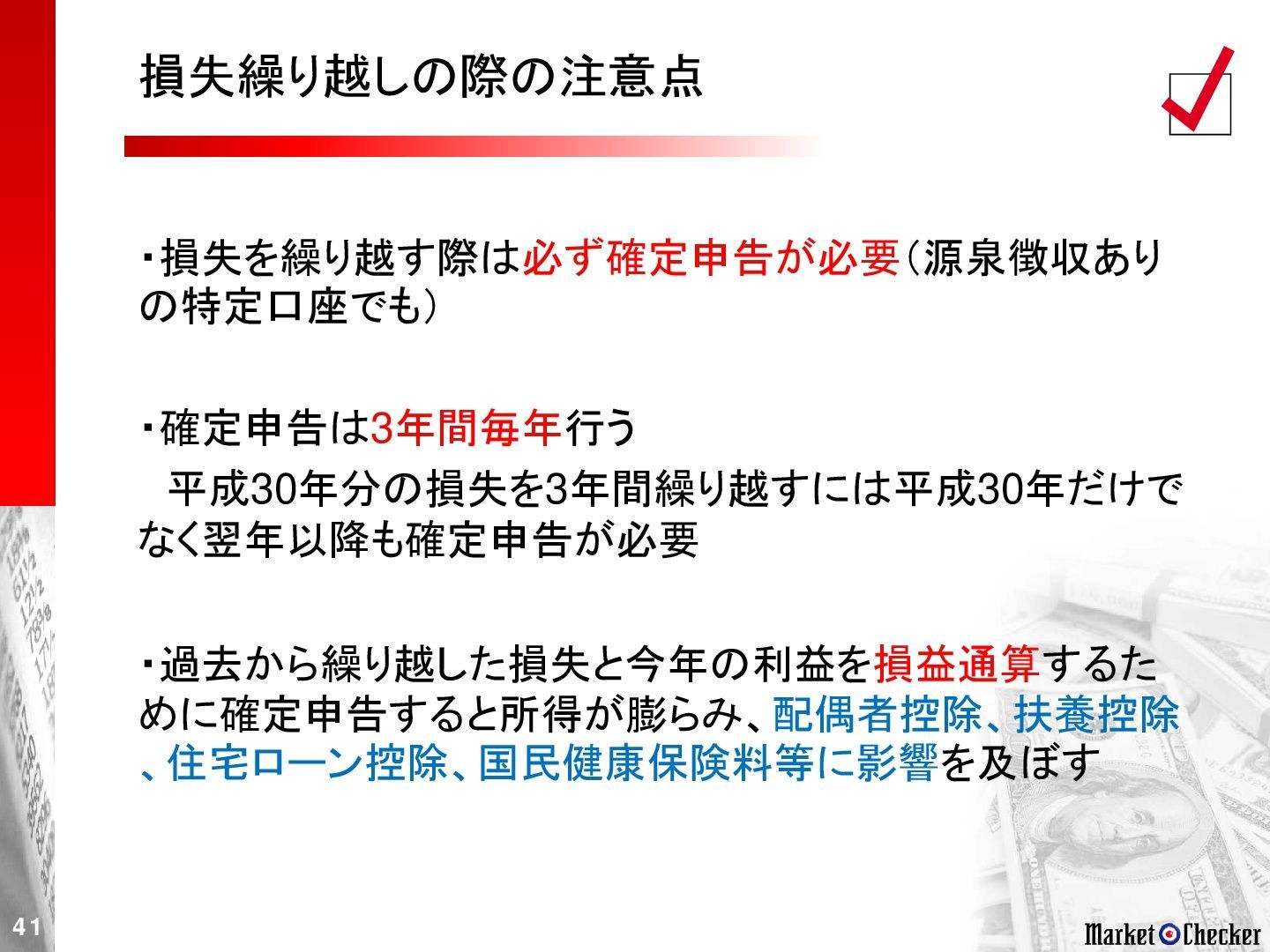

繰り返しになりますが、損失繰越をする際はどの口座であっても確定申告が必要で、3年間繰り越すためには毎年確定申告が必要です。

しかし、損益通算すると所得が膨らむので色んなところに影響を及ぼす可能性があります。ですから損益通算で税金を減らそうと思ったのに、結果として逆に税が増えてしまうということもあるので、全てシミュレーションをするのが重要になります(図表7)。

配当金が増えても国民健康保険料額を抑えられる

今までは配当金を確定申告すると所得として加算されてしまい、所得税だけでなく住民税も加算されていました。これによって国民健康保険料が高くなってしまう影響があったのです。

これを防ぐために2年前に地方税法が改正され、所得税で配当金を確定申告しても、住民税は確定申告しないといった選択ができるようになりました。これによって配当金が所得に加算されなくなりますから、国民健康保険料額が増えるのを防ぐことができるようになりました。申告は、別途申告書を提出します。

導入された当初は、市役所に問い合わせても全く市役所の職員の方が分かってなかったので非常に申告に苦労したのですが、最近は市役所の方もフォロールールについて把握しています。今は結構スムーズにこれができると思います。

せっかく税法が、この損失の繰越によって税金を軽減できるように制度を設けてくれているわけですから、その恩恵はしっかりと享受しましょう。

確定申告を忘れても事後申告が可能

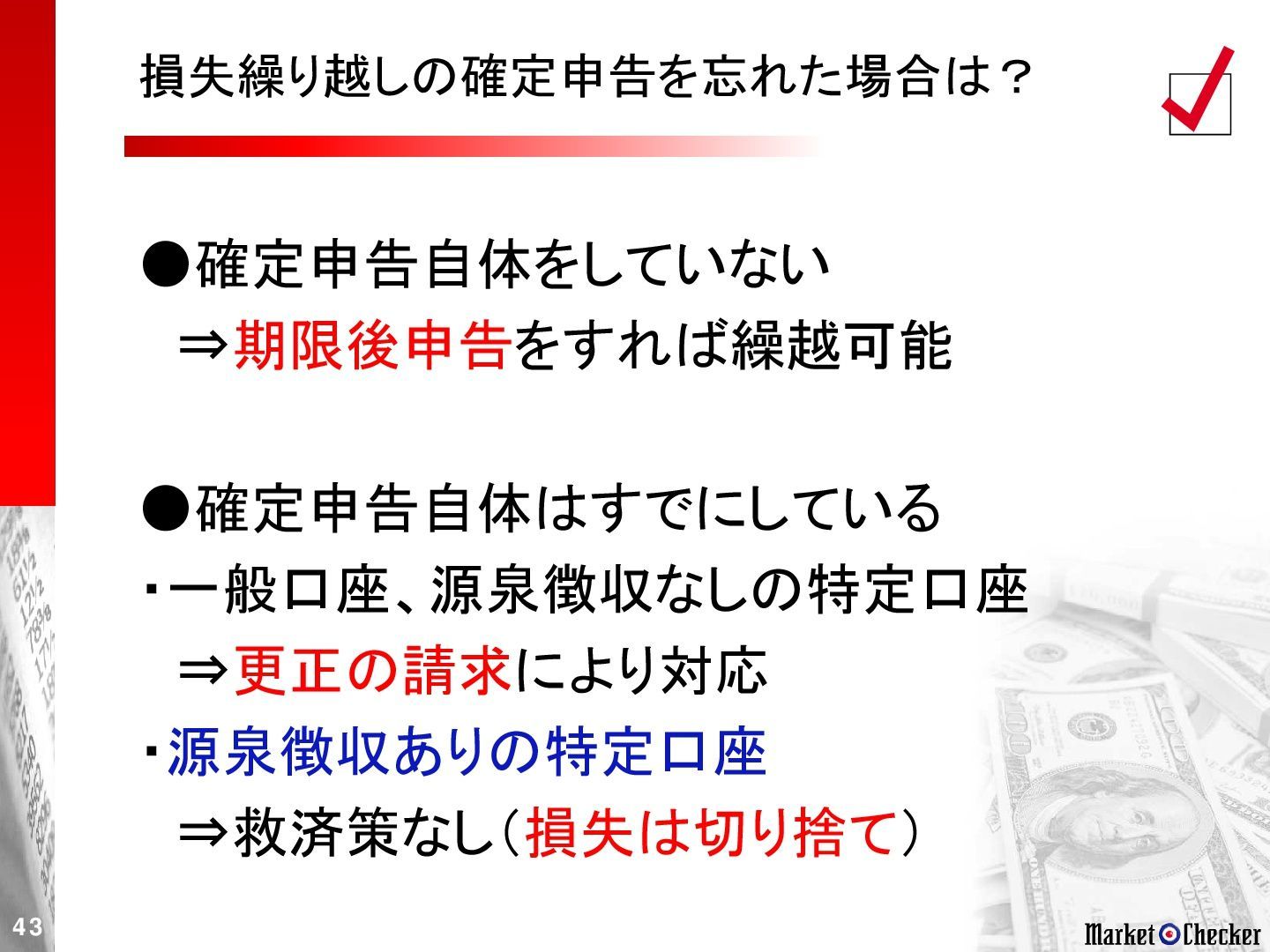

去年の分について損失繰越の確定申告を忘れてしまった場合、どうすればいいのでしょうか。まずそもそも会社勤めの方は、確定申告をしてないで年末調整で終わらせていることが多いと思います。そういう方の場合は期限後申告という制度があるので、この期間内に申告をすれば繰越ができます。

一方、確定申告はもうすでにしてしまった場合――例えば会社勤めの方であっても医療費控除を使うために確定申告したなど、――どの口座かによって対応が変わってきます。一般口座もしくは源泉徴収なしの特定口座の場合は、更正の請求という制度で対応ができます。これは税務署にちょっと間違っちゃったので直してくださいと言うものなのですが、源泉徴収ありの特定口座で既に確定申告自体をしている場合は、損失の繰越はできないのです。救済策はないため損失は切り捨てになってしまいます(図表8)。

確定申告のシーズンが来たら、ご自身の株式投資の損益これがどのくらいになっているのかをしっかり把握しましょう。