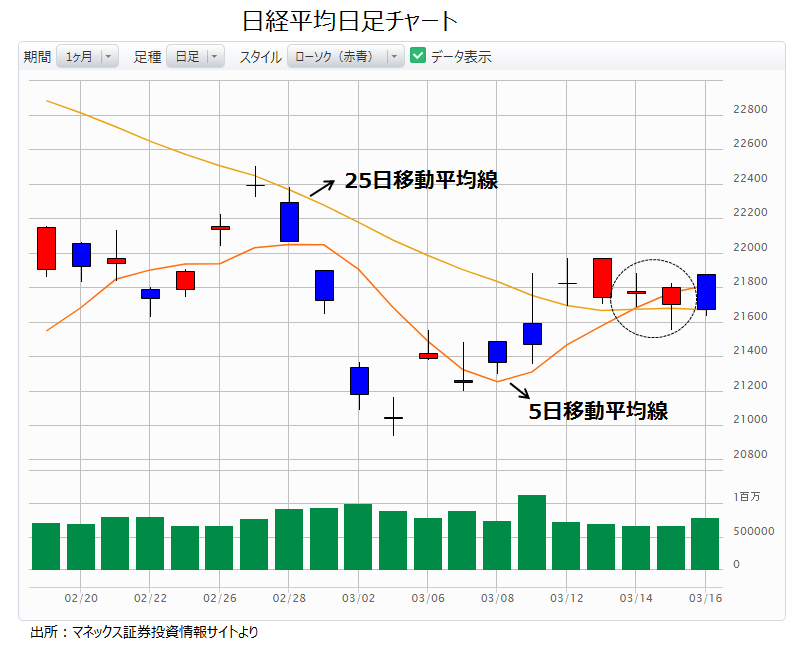

先週マーケット・スナップショット「相場の弱さと、その中に見る光明」と同じようなことだが、同じような水準で相場が膠着しているのだから仕方ない。日経平均はなんとか堪えている。日経平均の5日移動平均と25日移動平均は先日ゴールデン・クロスし、その両者をサポートラインとしてここ数日もみ合ってきた。今日の終値では5日線は下回ってしまったが、それでも25日線はまだかろうじて上回っている。米国ではトランプ政権を去る大物が相次ぎ、貿易戦争に発展しそうな状態が日増しに強まるなか、国内では森友問題で政情不透明感が高まっているが、これだけ悪材料が連日出ているなか、逆に言えばむしろ相場は打たれ強くなっているとも言える。

日経平均は、ごく短期のサイクルでは2/14に一番底、3/5の200日線割れで二番底と見ることができる。ドル円も2/16に106円を割り、その後3/2も再び106円割れとなった。その後、わずかに浮上する場面があったが昨日、今日とまた106円台割れとなっている。しかし、為替の弱さほど日本株は弱くない。ドル円はほぼ安値圏だが日経平均は安値にはまだ余裕がある。短期的に為替離れしている。円高に抵抗力がついてきたとも言える。

米国発の材料は、実際に金利やVIXが上がったり、トランプ政権が保護主義政策を打ち出したり、閣僚級ポストが辞任したりと、「実際に起きている危機」である。それに対して国内のリスクは、森友問題が安倍内閣辞職につながりかねないリスクとか、円高で来期業績が減益になりかねないリスクとか、「なりかねない」リスクである。つまり、可能性はあるものの顕在化していないものばかりだ。リスクとか可能性とかは「高い」か「低い」かを言わなければ意味がない。リスクがある、可能性がある、というのはゼロでない限り、「ある」と言って間違いではないのだから。で、森友問題が安倍内閣辞職につながりかねないリスクとか、円高で来期業績が減益になりかねないリスクというのは、そうなる可能性が高いか低いかで言えば、僕は低いと思う。

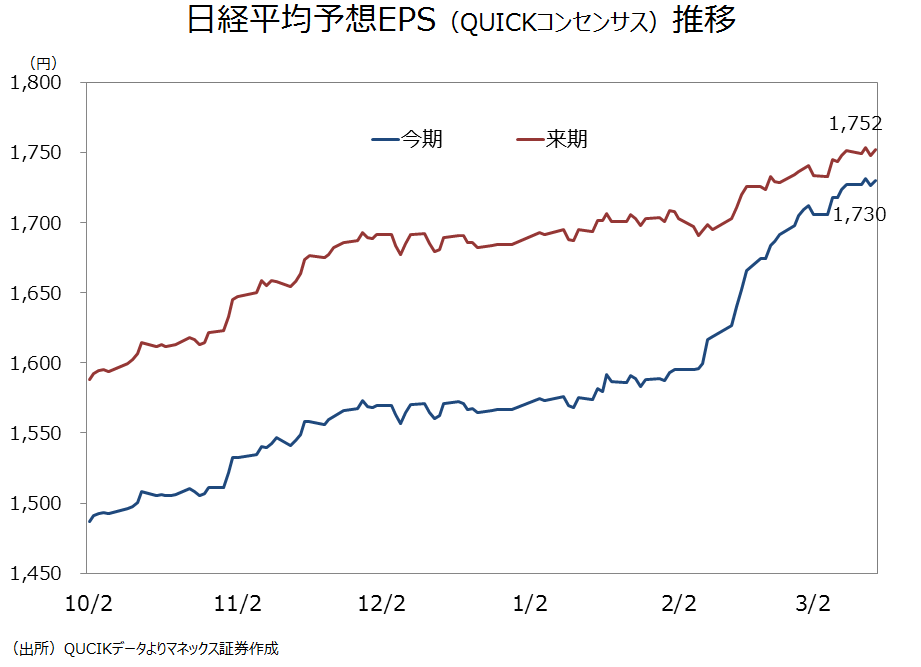

日経予想による日経平均の今期予想EPS(時価加重ベース)はすでに1700円を超えている。クィックコンセンサスでは今期が1730円、来期は1752円。今期が急速に上方修正されたため来期の増益率が鈍化しているが、それは来期の予想が変更されていないことによるものだろう。意図して据え置いているのではなく、予想を変えていないだけだ。すくなくとも「下方修正の動きが見られない」ということが重要な点だ。円高のせいで来期減益の懸念が顕在化するには、ここもと急速に進んだ円高と平仄を合わせるようにアナリストが業績予想を下方修正しているならあり得る話だが、まだそうした動きはない。大手証券による来期予想もまだ増益がコンセンサスだ。

「なりかねないリスク」に対して「今そこにある悪材料」は、先週指摘した国内景気の悪化である。1月の景気動向指数(一致指数)は前月比5.7ポイント下落した。これほどの落ち込みは東日本大震災があった11年3月以来。指数を構成する指標のうち、前月と比較可能な7つの指標すべてが低下。中でも鉱工業生産や生産財出荷指数の寄与度が大きい。

しかし、これは前回も述べたが天候悪化など一時的な季節要因も絡む。今週、発表された機械受注は前月比8.2%と大きく伸びた。伸び率は2016年1月以来、2年ぶりの大きさだ。いうまでもなく機械受注は設備投資の先行指標。1月は、受注は高水準だったが、生産・出荷が落ちたため景気動向指数が低下したとすれば、今後高水準の受注を反映して生産・出荷が戻り、景気動向指数が回復してくる可能性が高い。早ければ来月の景気動向指数の発表で持ち直しが確認できるかもしれない。4月上旬だ。そのころは企業決算に対する期待も高まるだろう。

日本株は昨年9月上旬に200日線割れで底を打ち、10月に業績期待で上昇相場を演じた。それから半年後、やはり3月上旬に200日線割れで底を打ち、景気の持ち直しと決算期待で4月に戻り相場となる。そういうサイクルに期待したい。