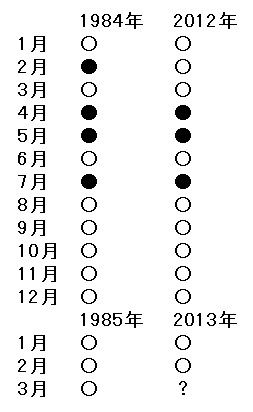

日経平均の2月相場は月足で白抜きの陽線(月初の始値よりも月末の終値の方が高い)となりました。昨年8月以降では7ヶ月連続の陽線です。1980年以降、8月を起点として陽線が連続するのは1984年と同じパターン。当時は翌年の1985年3月まで8ヶ月連続で陽線が続き、その後は調整を経て年末高となりました。おまけに、連続陽線となる前の「陰線と陽線」のリズムもよく似ていましたよ(下記参照)。

さて、TOPIX(東証株価指数)が日経平均を追い上げてきました。3/6、TOPIXはリーマン・ショック後の高値をザラ場ベース(1001.77P)、終値ベース(998.90P)ともに上回りました。東京市場にまた1つ強気シグナルが増えたことになります。

1985年といえば、1990年のバブル高値に向けて内需大型株相場の始点となりました。30年近い月日を経て、今回はTOPIXの高値更新が同じ意味(シグナル)を持つのかもしれません。

半年前、こんなに早く来るとは思わなかったですが、日経平均は12,000円台を回復しました。バブル崩壊以降、循環的な景気回復などによって何度も中勢規模の上げ相場はありましたが、結局はだまされ続けてきたわけです。証券マンも投資家も。

私は、証券界の中でほとんどの局面を見てきましたが、今回ほど不動産が背景になった局面はあまりなかったのではないでしょうか。90年代の前半に「資産再評価」がテーマとなり、NTTや含み資産株などがにぎわい、それら株式の売買の仲介をした記憶はあります。が、長く続きませんでした。当時と今と何が今と違うかというと、バブル高値からの調整期間の長さが違います。十分な睡眠(調整)をとらずに目が覚めると再び眠り(調整)に入ってしまいがちですが、睡眠時間が十分であれば目覚め(立ち上がり)もいいでしょう。というわけで、当時よりも今の方が株価へのインパクトは大きいはずなのです。

ようやく、株価の力強い上昇には資産価格の上昇が不可欠なのがわかってきたよう。資本主義だから当然ですよね!

バブル高値からの株価低迷が土地規制(総量規制)を始め、資産価格の下落などが主たる要因であったならば、失われた20年の株式市場の出口は、やっぱりその逆の要因でしかないのです。

東野幸利

株式会社DZHフィナンシャルリサーチ