セブン&アイ(3382)、MBO報道で株価が高値に

前回の記事「【日本株】セブン&アイ・ホールディングス、買収提案の行方は?」で取り上げたセブン&アイ・ホールディングス(以下、セブン&アイ)(3382)には、引き続き様々な動きが出てきています。

もともと直近のセブン&アイを巡る買収の動きは、2024年8月にカナダのアリマンタシォン・クシュタールが買収提案を行っていることが報道されてからでした。当初は、アリマンタシォン・クシュタールの提案は法的拘束力がないことや同社の規模、セブン&アイが国内流通において重要な地位を占めていることなどもあり、半信半疑の声が多かったように思います。実際、株価も8月に大きく上昇したとはいえ、8月終値は2,098.5円で2024年春の水準に戻ったレベルでした。

前回の記事から、セブン&アイの株価推移を取り上げた部分を抜粋すると、「買収提案を行ったカナダのアリマンタシォン・クシュタールはセブン&アイ・ホールディングス株を14.86米ドルで買い付けるとしています。これは1米ドル143円換算で2,125円となり、9月30日終値の2,147円とほぼ同水準になっています。セブン&アイはアリマンタシォン・クシュタールの提案に対し、現在実施している戦略の実現を著しく過小評価しているとしています。先ほどの9月の2,275円高値は上場来高値で、セブン&アイとしては戦略を実現することでそれを上回ると考えているということです」としていて、9月時点で2,275円の上場来高値までさらに上がったわけです。

そして、直近の株価を見ると、11月25日の終値は2,548円です。前回記事の時点の上場来高値から、さらに10%以上高い水準です。11月20日には高値2,703円をつけています。これはセブン&アイが創業家なども含めたMBO(経営陣による買収)を検討しているという報道が多数なされているからです。

買収提案が表面化して以来、セブン&アイ株は28.7%上昇

MBOについては、創業家、大手総合商社、国内や海外の金融機関・ファンドの具体名が報道されており、それらの中にはある程度確かなものもありそうです。実際、セブン&アイは決まった事実はないとしているものの、創業家から「買収に関する法的拘束力のない非公表の提案」を受領していることは発表しています。

月末ベースで株価を見ると、アリマンタシォン・クシュタールの買収提案が表面化する前の7月末は1,810.5円、表面化した8月末が2,098.5円、その後9月が2,147円、10月が2,199円となり、創業家のMBOが報道されるようになった11月には2,500円を超え、高値では2,700円をつけているのです。もちろん、アリマンタシォン・クシュタールの買収提案を想定して7月に買うことは簡単ではないですが、買収提案が表面化した8月末と高値を比較すると28.7%上昇していることになります(7月末と比較すると49.1%なので、もちろんそのほうが大きいのですが)。

アクティビストの主張の裏付けにもなったセブン&アイ株の上昇劇

これまで、この連載でも書いてきたように、セブン&アイの経営についてはアクティビストを含めて改善すべしという声が少なくないものでした。もちろん、実際に改善可能かどうかは、簡単に判断できるものではないでしょう。ただ、例えば、セブン&アイの場合は、日本の小売企業でもあるので、コンビニ事業に強みがある一方で、スーパー・百貨店が足を引っ張っているといったアクティビストの主張は、ある程度理解できるものだったのではないかと思います。実際、2022年の記事「『そごう・西武』売却のセブン&アイ、判断の背景と今後再編が注目される企業は?」でも書いてきたように、業績面でもそういった課題はある程度はっきりしていたと言えそうです。

前述したように、今回、創業家が「買収に関する提案」をしていると言われています。創業家の伊藤順朗氏はセブン&アイの代表取締役副社長であり、いわば究極のインサイダーです。もちろん、それゆえに伊藤氏は創業家のものも含めた買収提案の審議からは除外されているとのことです。しかし、その創業家が買収提案をしていることからも、セブン&アイにポテンシャルがあるというアクティビストの主張は正しい面もあったと言えるように思います。

とすると、今回、セブン&アイ買収の話が出た段階で、そのポテンシャルを信じてセブン&アイ株に投資するという判断も合理的だったと言えそうです。実際、株価はその後も大きく上がっています。

そこで、そういったアクティビストの初動に注目してみましょう。

京浜急行電鉄(9006)と京成電鉄(9009)のケースに注目

直近で報道の出た京浜急行電鉄(9006)のケースは、同じように注目できるかも知れません。11月25日に、東洋経済オンラインで「『京急』『京成』に照準定めた旧村上ファンドの思惑」という記事が配信されました。サブタイトルは「2006年の『阪急・阪神合併』の再現を想起」となかなか刺激的な内容です。同記事では、市場関係者によると「旧村上ファンド系の投資会社が、京急の株式を買い出したのは最近で、あと少しで保有比率が5%を超える水準になる」としています。

記事にもあるように、京急の9月30日時点の大株主の状況には、旧村上ファンドと思しき株主はいません。また、記事中で京急はコメントを差し控えていることから、「5%を超える」が確かかどうかは分かりません。

同記事では、京急と京成電鉄(9009)は会社規模も近いことから、アクティビストが両社の合併を見越しているのではないか、とされています。同記事では両社の総資産が京急1兆869億円、京成1兆642億円、営業収益がそれぞれ2806億円、2965億円、営業利益が280億円、252億円であるとされています。また、京急は羽田空港、京成は成田空港の路線がドル箱です。都営線を介して、羽田空港から成田空港への直通の列車も運行しており、一定の合併効果は見込めるのかも知れません。

一方、同記事に記載の両社の時価総額は、京急が3362億円、京成が6618億円と実に倍近い差になっています。会社規模の近い両社にも関わらず、時価総額には大きく差があり、それだけを見ると京急に妙味があるとみているようです。

実際、京急は「あと少しで保有比率が5%を超える水準」なのに対し、京成は「保有比率はまだ1%未満と小さい。ただ、本気でプレッシャーをかけるために今後10~20%まで買い上げていくことは考えられる」と記事では書かれています。この記事の内容だけで判断すると、現時点で京急への投資は、京成への投資よりだいぶ少ないようです。記事の内容の信憑性は分からないものの、記事が出た翌日の京急株は買いを集め、1,219.5円から1,354.5円と10%以上の値上がり、一時は1,400円を超える水準まで買われました。

京成電鉄が保有するオリエンタルランド(4661)株の価値

これらの背景として、京成電鉄の株価は同社が保有するオリエンタルランド(4661)株の価値が含まれていることがあげられます。同社はオリエンタルランドの筆頭株主であり、3月末時点で19%を保有しています。オリエンタルランドの株価が2024年に入り下落基調であることから連れ安しているものの、いまだ保有株の評価額が1兆円を超えており、京成電鉄の時価総額を上回っています。

京成電鉄もそういう状況でアクティビストが投資をしており、2024年3月にはオリエンタルランド株式を一部売却しています。保有株363百万株のうち、16百万株で保有数の4.5%ですが、売却益は787億円になりました。この売却時の当期純利益は予想ベースで461億円増加しており、税金を考えても保有数の5%弱の売却で461億円の利益が出たということです。先ほどの同社の時価総額が6618億円であることを考えると大きな金額です。

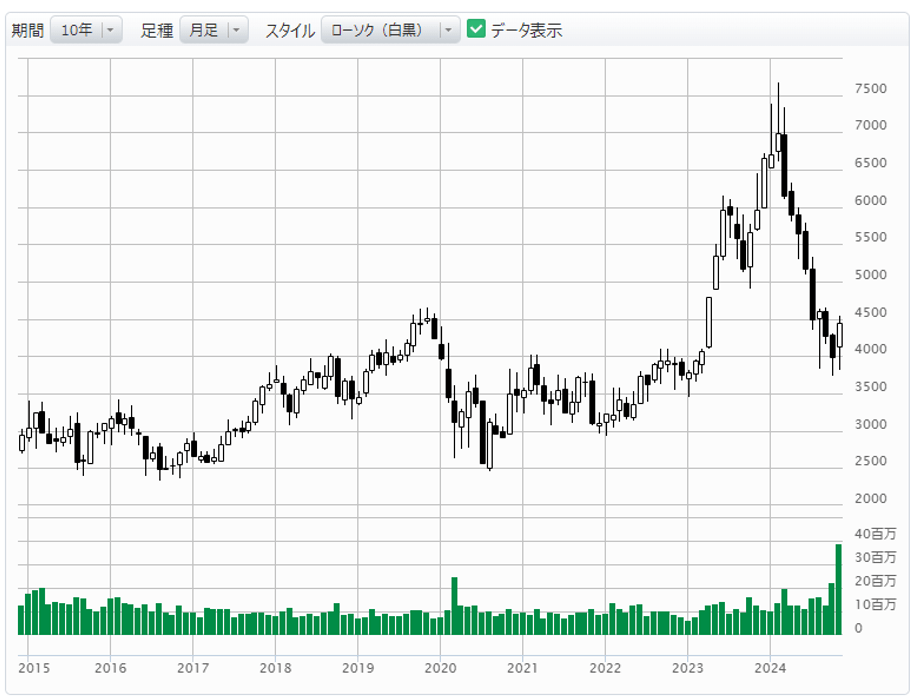

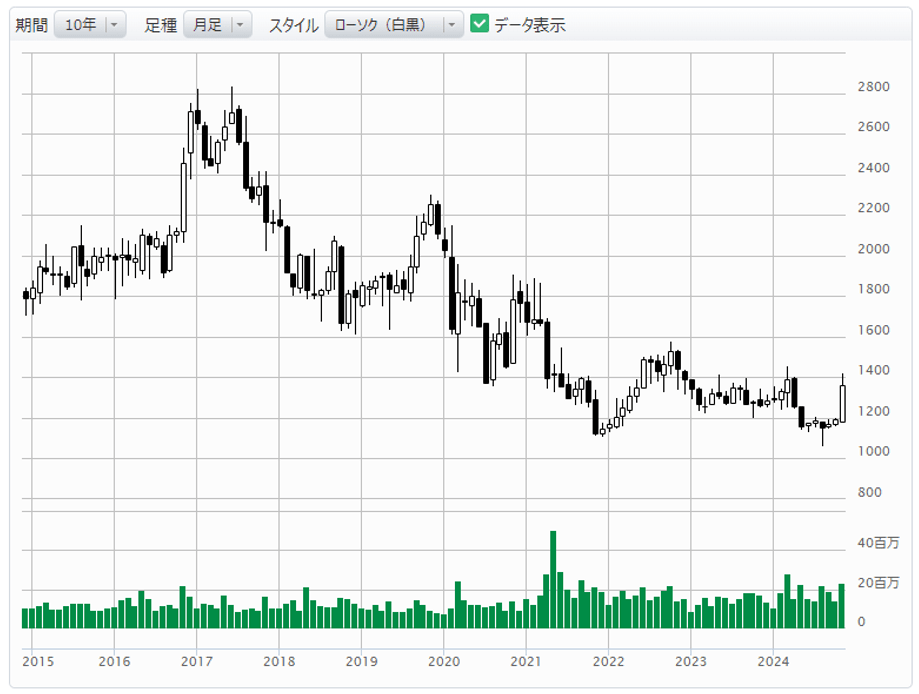

実際、アクティビストの動きもあり、オリエンタルランド株式が評価された時期、京成電鉄の株価は大きく上がっており、図表1のチャートのように2023年末から年始にかけては、7,000円近い株価となっていました。現在はオリエンタルランド株式の下落もあり4,000円台です。ただし、コロナ禍前の2019年末の株価も4,000円台だったので、ほぼ同水準を維持していると言えそうです。

一方で、京急は株価が冴えません。この10年で見ると、2017年以降は一貫して下落基調で、2017年ごろには2,500円前後だった株価は1,200円前後と半値になっています。前述のように、今回の報道で大きく上げてはいるものの、これまでの下落を考えると、埋め合わせにもなっていない状況です。京成はほぼコロナ禍前の株価と同水準ですが、京急の株式は2019年末には2,000円を超えていたので、報道後でもまだ随分安い水準です。

京急が保有する虎の子「品川駅周辺の土地」

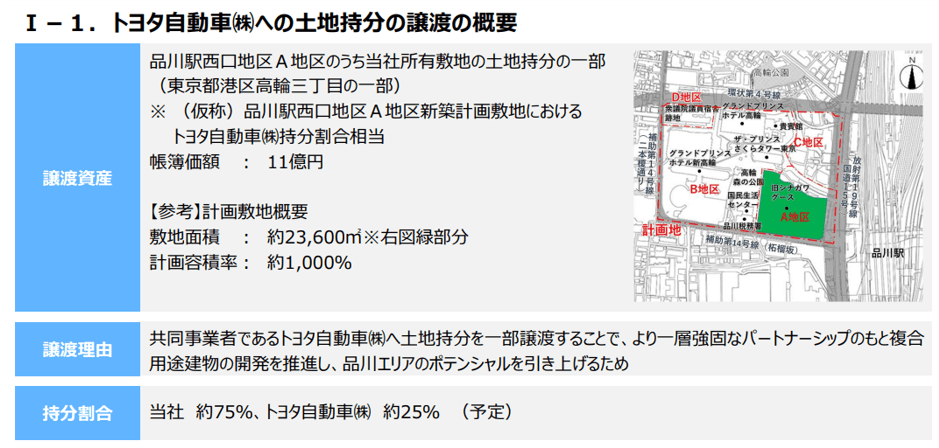

両社の株価を見ると、合併するなら京急株に妙味があるということでしょう。もちろん、京急にはオリエンタルランド株はないのですが、同様の虎の子も保有しています。それが品川駅周辺の土地です。京急は2024年3月、品川駅西口の土地の一部をトヨタ自動車(7203)に譲渡しました。帳簿価額は11億円で譲渡益は850億円と発表されています。同社資料によれば、当該地区の土地の持ち分はこの譲渡により、京急75%、トヨタ25%とされているので、京急は25%の土地の売却で850億円の譲渡益を得たということです。

上記の通り、売却したのは、品川駅から駅前の国道を挟んだ現在再開発を行っている土地です。京急はこれ以外にも、品川駅舎など品川近辺に土地を保有しており、東日本旅客鉄道(9020)などと開発を行っていく予定です。

アクティビストの初動からポテンシャルを見極め、投資対象を発掘する面白さ

品川再開発はかなり大掛かりなものが想定されています。羽田空港へのアクセスや、新幹線駅であること、さらに地下鉄の延伸なども予定されており、上記のトヨタ自動車の参画などもあれば、かなりポテンシャルの高いものに映ります。京急の路線は品川・泉岳寺を起点に羽田空港、横浜・神奈川方面に延びていくものなので、品川再開発は同社の路線価値にもポジティブに見えます。

こういった土地や路線網のポテンシャルなどと株価動向を見て、京急に投資しているのではと想像されます。もちろん、記事が出たレベルなので、信憑性も注意すべきとは思いますが、こういう初動でどういうポテンシャルがあるかを見ることで、長い目での投資対象を検討できそうです。

記事が事実なら近く、京急に大量保有報告が出るはずで、それらも含めてアクティビストの動きを見ながら投資を検討するのも面白いように思います。