普通なら米ドル高・円安要因

日本の総選挙では、自公連立与党の過半数割れとなるかが最大の焦点だった。そうした場合でも、すぐに与野党での政権交代が起こる可能性は低いだろうが、石破総理の求心力低下は不可避で早期退陣論が浮上するだろう。

その上で、「反・石破総理」という位置づけとなっている高市早苗氏への期待拡大となるなら、「早期利上げ反対」を表明している人物だけに日銀の利上げ見通し後退で円金利低下、円売り思惑をもたらしそうだ。

一方の米国サイドでは、共和党のトランプ氏の大統領返り咲きの可能性が有力視されている。大型減税や関税引き上げなどの選挙公約は金利上昇をもたらす可能性が高そうだ。その上で景気回復が続いているということなら、「米金利上昇=米ドル買い」を試しやすい状況と考えられる。

円安にならない理由はあるか?

以上のように見ると、特に日米の政治イベントで「サプライズ」、具体的には日本の連立与党過半数維持で政局不安定化回避、米大統領選での民主党・ハリス候補勝利などが起こらない限り、米ドル買い・円売りを試しやすい状況が続いているように感じられる。では実際に米ドル買い・円売りを試す展開となった場合、それは成功するだろうか。

1つ注目したいのは株価の反応だ。9月の石破総理誕生直後、株式市場は「石破ショック」として株安で反応した。仮に石破総理の早期退陣の可能性が浮上した場合、「逆・石破ショック」で株高に反応する可能性はないだろうか。もっともそれが「アベノミクス継承」を主張している「高市新総理」誕生の思惑につながるようなら円金利低下を通じた円売りの流れは変わらないかもしれない。

トランプ氏の選挙公約はインフレ再燃への懸念がある。その意味では、米利下げ見通しは後退する可能性が高そうだ。ただそれに対してこの間高値更新が続いてきた米国株が短期的な「上がり過ぎ」の反動で下落に転じる可能性はないだろうか。

そもそもトランプ氏は、「製造業にマイナスな米ドル高は望まない」とこれまで述べており、そして株高への意識が強いという意味で、「ポピュリスト」の印象が強い同氏が、米金利上昇、米ドル高を容認するかも不確かである。

以上、日米の政治イベントの米ドル/円への影響について考察してきた。普通に考えたら、それは日本の金利低下・米金利上昇要因であり、その意味では米ドル高・円安をもたらす可能性がありそうだ。

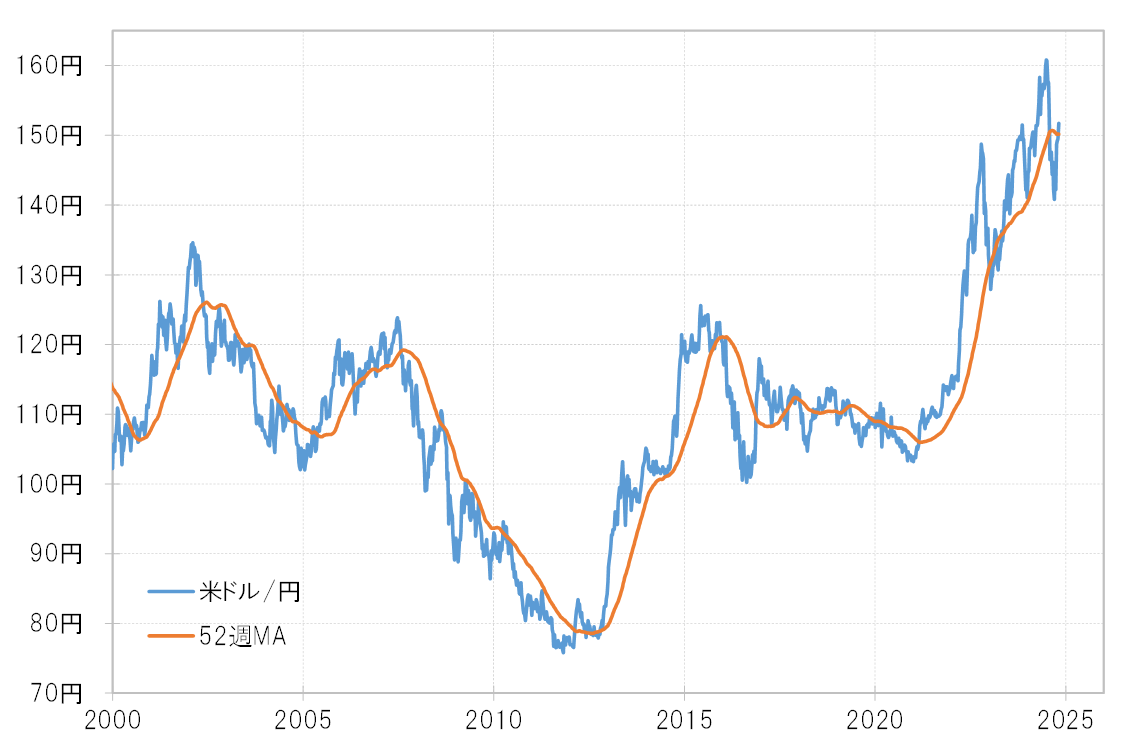

それでも、米ドル高・円安が限定的にとどまるようなら、それは結果的にはテクニカル分析の示唆通りということになる。これまでも何度かレポートしてきたように、52週MA(移動平均線)との関係などからすると、米ドル/円はすでに円安が終わり円高トレンドへ転換した可能性が高く、それと逆行する円安の動きは一時的で限定的にとどまる可能性が高い (図表参照)。

そのテクニカル分析の示唆が間違いだったということになるほどの日米政治の変化なのか、それが今回注目されるところではないだろうか。