2026年にかけて3%までの利下げを想定

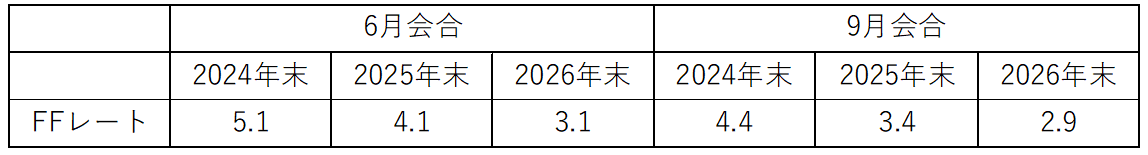

9月18日のFOMCで公表されたメンバーの経済見通しである「ドット・チャート」によると、政策金利のFFレートの予想中心値は、2024年末について6月会合時の5.1%から4.4%へ下方修正された。

これは、2024年末までにFFレートの誘導目標を4.25~4.5%まで引き下げるといった意味になる。9月FOMC前の誘導目標、5.25~5.5%から、年末までに合計1%の利下げを想定しており、事前の市場予想をほぼ追認したと言って良いだろう。また、2025年末、2026年末の予想中心値もそれぞれ、6月会合時の4.1%、3.1%から3.4%と2.9%への下方修正となった(図表1参照)。

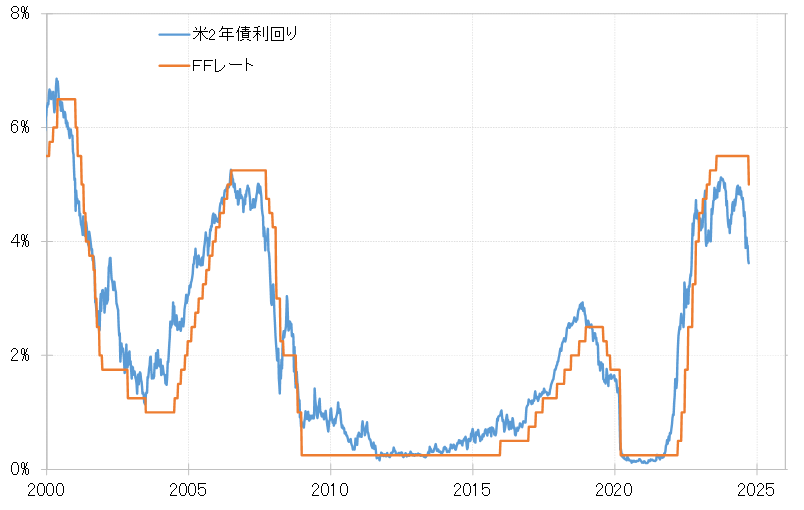

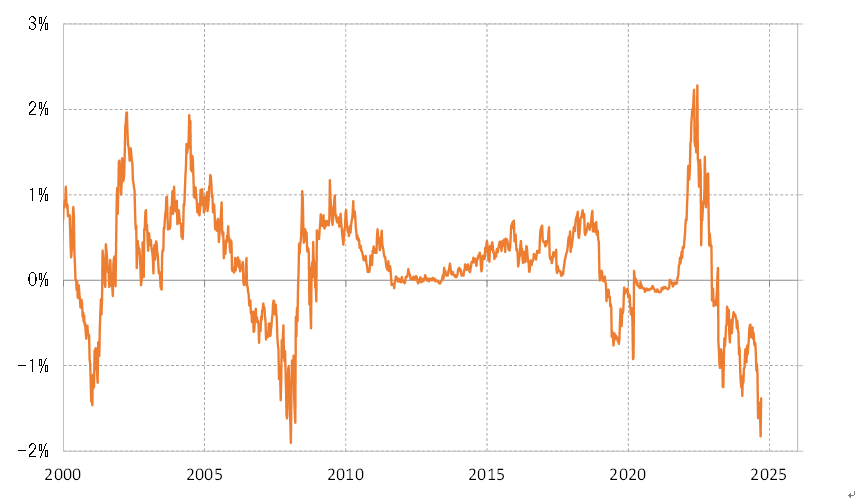

基本的に米2年債利回りは、FFレートの見通しに沿って推移する。その上で、米利下げから利上げへの転換が近付くまでは、さらなる利下げを先取りし、米2年債利回りはFFレートを下回って推移するのが基本だ(図表2、3参照)。これまでの実績を見る限り、最終的なFFレートの最低水準前後まで米2年債利回りの低下が続いてきた。

FFレートの誘導目標上限が、今回の「ドット・チャート」の予想通りに、2025年末までに3.5%まで引き下げられ、2026年以降もさらに3%まで利下げが継続された場合、米2年債利回りは3%前後まで低下する可能性が高いという見通しになるだろう。

一方で日銀は、今のところ、金融緩和の見直しを継続するとしている。日銀の田村審議委員は9月12日、「少なくとも短期金利を1%まで引き上げていくことが必要」と語った。この言葉通りなら、日銀の金融政策を反映して日本の2年債利回りは1%前後までの上昇が見込まれる。

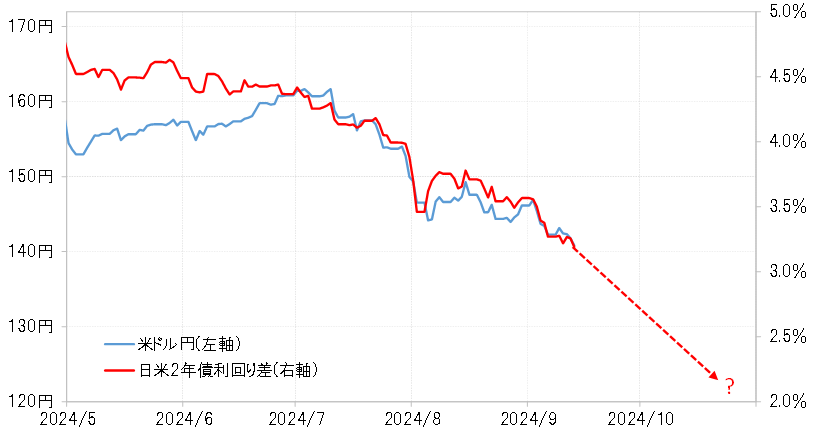

以上のように展開した場合、日米2年債利回り差米ドル優位は2%前後へ縮小に向かうといった見通しになる。最近の米ドル/円と日米2年債利回り差の関係を前提にすると、日米2年債利回り差米ドル優位が2%前後へ縮小に向かうなら、米ドル/円は120円程度に向かう可能性も出てくるだろう(図表4参照)。