総合的に円安値を極めた可能性

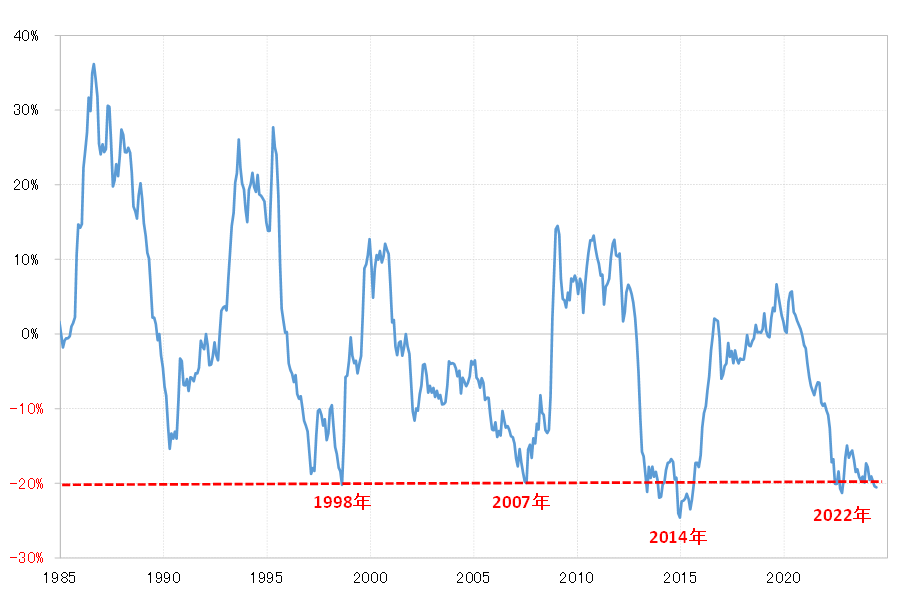

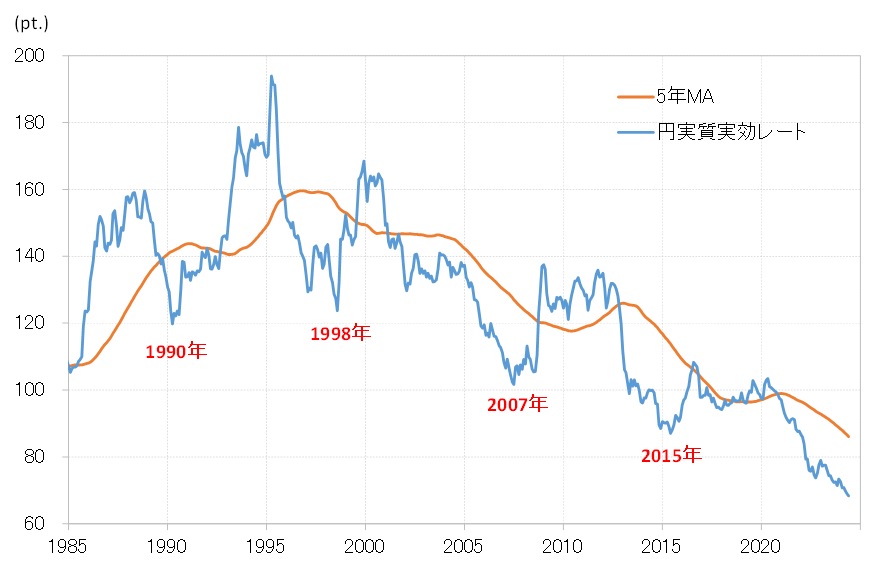

円の総合力を示す実質実効レートは、6月に過去5年の平均値である5年MA(移動平均線)を2割以上下回った。円の実質実効レートには、5年MAを2割以上下回ると、サイクルボトムを付けるパターンがあった(図表1参照)。その意味では、7月初めに161円まで米ドル高・円安となった動きは、循環的な安値限界圏に達していた可能性がある。

最近にかけて、米ドル/円は一時141円まで急落、またクロス円も総じて急落するなど、全体的に円高へ大きく戻す展開となった。これにより、円安は総合的に循環的限界を極めて、反発に転じた可能性が出てきた。

円の実質実効レートが、5年MAを2割以上下回り、サイクルボトムを付けたのは、これまで1998年、2007年、2014年、2022年の4回あった。このうち、2022年以外のケースにおいて、円の実質実効レートは5年MA以上の反発に向かった。2022年のケースのみが、サイクルボトムのいわゆる「ダマシ」だったということになる(図表2参照)。

以上のように見ると、今回も2022年のようなサイクルボトムの「ダマシ」ということでなければ、基本的に円の実質実効レートは足下で86ポイント程度の5年MAを上回るまで反発に向かう見通しになる。円の実質実効レートが86ポイントを記録したのは2022年1月なので、米ドル/円もクロス円も、これまでの循環的反発パターンを参考にすると、2022年1月以前の円高水準に戻っていく可能性がありそうだ。米ドル/円の場合なら110円台ということになるだろう。

ただ、円の実質実効レートの循環的な反発は、徐々に5年MAを上回る程度が小幅化してきたように見える。これは日本経済の構造変化によるものではないか。かつてほど貿易収支の黒字が増えない、またデジタル赤字などの新たな経常収支赤字要因の出現などの影響だ。こうした構造変化により、円高になりにくくなっている可能性はあり、今回の循環的な円高への戻りでも1米ドル=100円割れに向かう可能性は低いということではないか。