政策金利を0.25%に、国債買い入れの減額の計画も決定

日本銀行は本日7月31日に政策委員会・金融政策決定会合を実施し、政策金利である無担保コールレート(オーバーナイト物)を従来の0~0.1%程度から0.25%とすることを決定しました。また長期国債買入れの減額について、月間の長期国債の買入れ予定額を原則として毎四半期4,000億円程度ずつ減額し、2026年1-3月に3兆円程度とする計画を決定しました。なお、減額は全会一致ながら金利の変更は賛成7反対2となり、反対意見ではよりデータを確認する必要があるとの慎重スタンスが示されました。

「経済・物価情勢の展望」(展望レポート)、経済・物価は概ね従来の見通しに沿った推移

同時に年4回示される「経済・物価情勢の展望」(展望レポート)が公表されました。潜在成長率を上回る成長が持続すること、賃金と物価の好循環が引き続き強まり中長期的な予想物価上昇率が上昇していくことから、消費者物価の基調的な上昇率は徐々に高まっていくと予想され、見通し期間後半には「物価安定の目標」と概ね整合的な水準で推移するとされました。

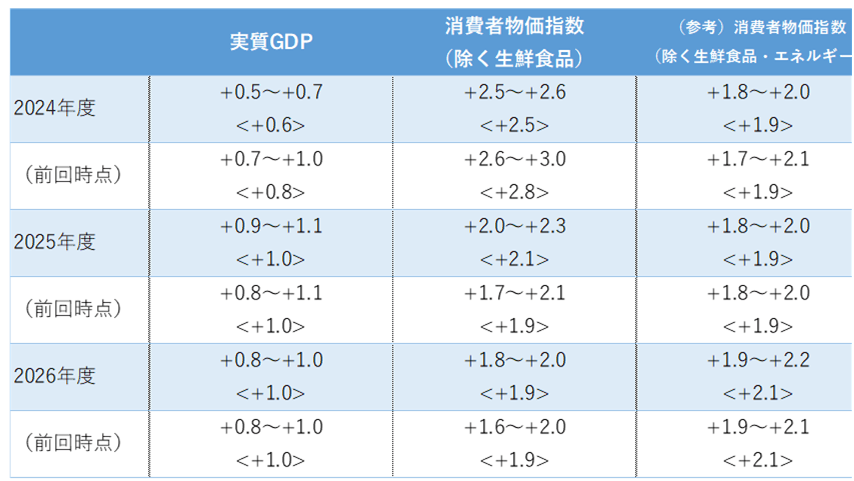

具体的には以下の数値となり、前回と比べると成長・物価が足元でやや下振れていますが、物価は今後の見通しが上振れるとともに、「為替の変動が物価に影響を及ぼしやすくなっている」と為替について言及のうえで物価の見通しには上振れリスクが大きいとされました。経済・物価は概ね従来の見通しに沿った推移にあると認識されます。

為替は一時上下に振れたがその後は会合前水準で小動き、株価は金融株を中心に上昇

7月に入って160円台だった米ドル/円は日米金融政策スタンスの違いから会合直前に152円台まで水準訂正されており、声明文発表直後の為替は大きく上下に振れたものの、その後会合前の水準で小動きとなりました。朝方軟調に始まった日本市場の株価も大引けにかけて金融株を中心に上昇しました。金利は10年債がやや低下したものの、政策金利の見通しを反映しやすい2年債は小動きです。今回の政策決定会合の内容は概ね事前予想に沿った内容であること、そして緩やかながら着実に正常化に向けて歩みを始めていることが示されました。

政策変更のスタンスは、慎重な姿勢から段階的な正常化を見込む方向へ

日本銀行の植田総裁の記者会見では買入れ減額の決定につき、市場参加者の意見を丁寧に確認し予見可能性を保つなど政策の透明性に努める姿勢が確認されました。また、市場変動に配慮した減額規模の選定であったことも言及されました。同時にこれまで政策変更に非常に慎重に感じられたスタンスから、段階的な正常化を見込むような変化が感じられます。展望レポートの想定通りに推移すれば今後も利上げを続け、これまでの金利の上限であった「0.5%の壁」も意識しない意向です。

現在の日銀は正常化の過程ながら、まだ低すぎる金利や緩和政策による副作用を避ける行動の段階にあり、利上げ後でも引き続き実質金利は大幅なマイナスで、緩和的な環境は維持されております。なお政策金利の市場予想は年内に0.1%程度の上昇を見込むに留まっており、一段の動きは想定されておりませんし、織り込む余地があるとも言えます。

金利の上昇は実体経済への影響が懸念されますが、経済成長とともに金融正常化となるのは自然な流れです。ただし、いまだ成長路線へ回帰したとは言えず、金利が上昇するには今後物価と賃金の好循環が強まるのか、緩和スタンス維持で経済をサポートしながら軟調な消費等内需の改善が必要です。経済や金利の正常化を期待しながらも、しっかりと進捗を確認するべき段階を迎えています。