投機円売りの転換、2007年との類似

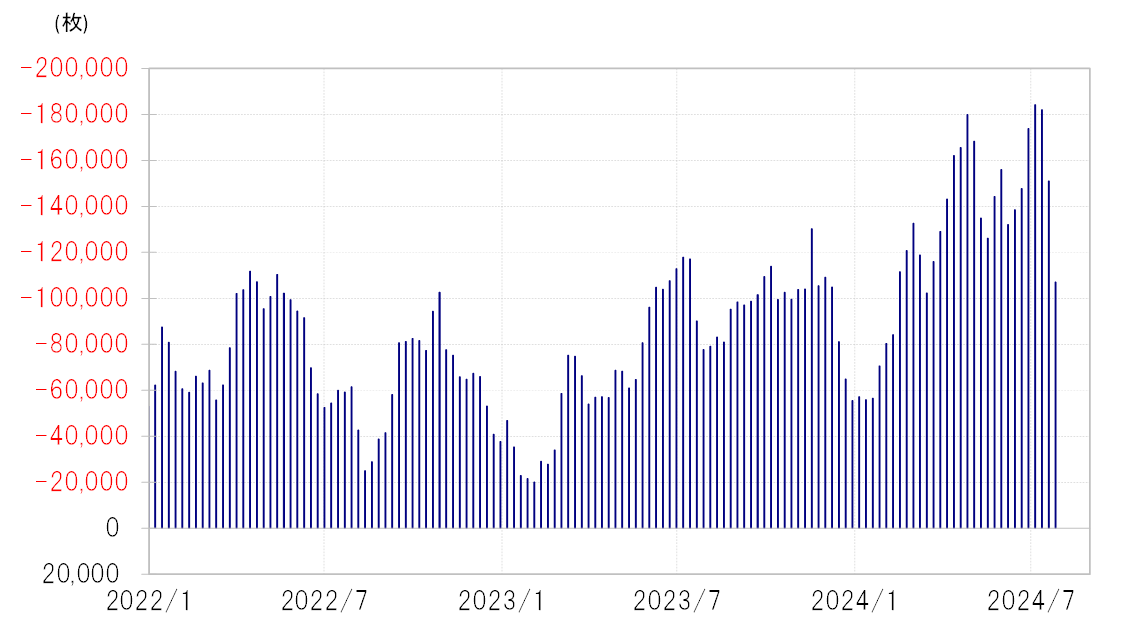

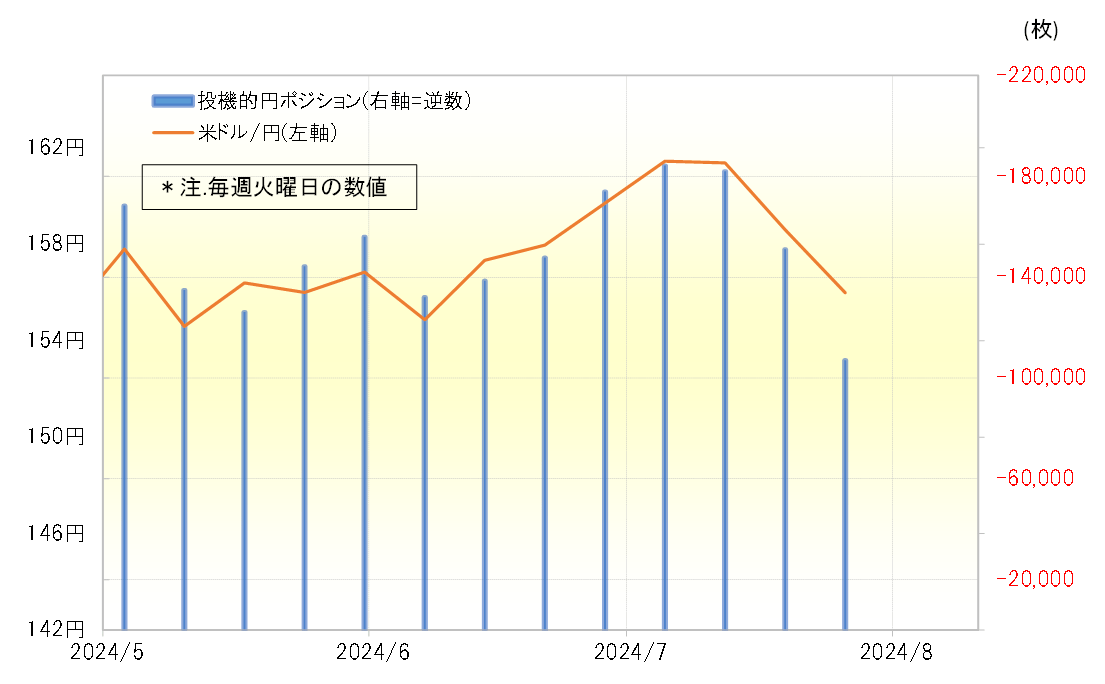

CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(米ドル買い越し)がこの間のピークである7月2日の18.4万枚から、7月23日には10.7万枚まで縮小した(図表1参照)。

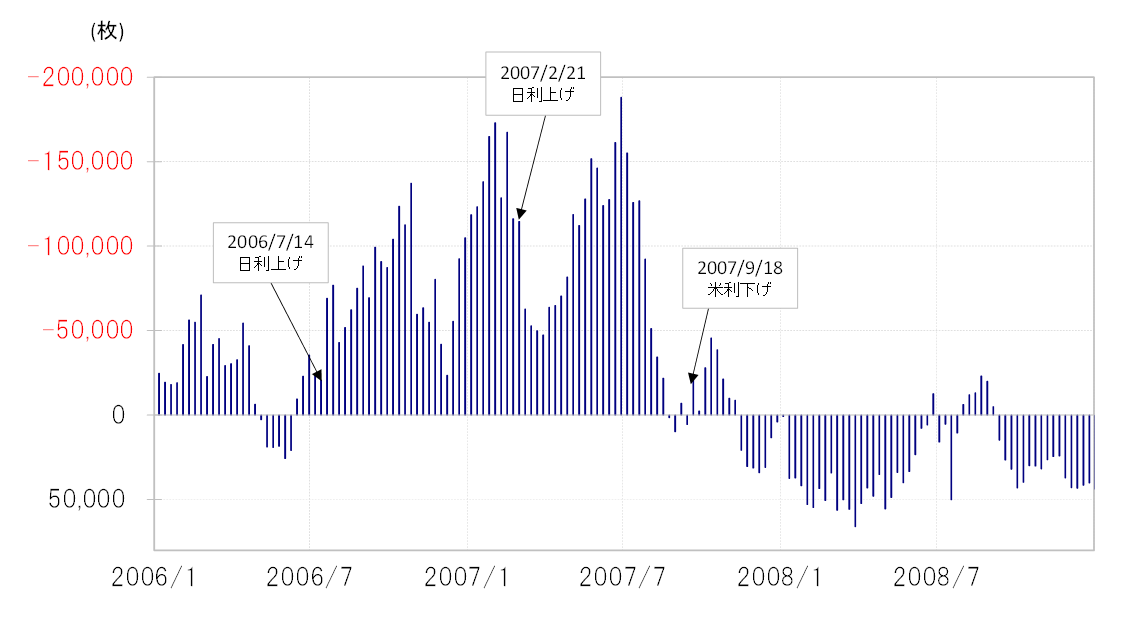

この統計における過去最高の売り越しは、2007年6月26日に記録した18.8万枚。この後、約4週間後の7月24日には9万枚まで売り越しは縮小した。つまり、円の売り越し拡大がピークアウトして1ヶ月程度で、売り越しはほぼ半減したわけだ(図表2参照)。以上のように見ると、最近にかけての円売り越し縮小ペースは、2007年6月に円売り越しが過去最高を記録してから縮小に転じたペースと似ているのではないか。

2007年の場合は、6月末に円売り越し拡大がピークアウトすると、1ヶ月後の7月末には円売り越しはほぼ半減し、そしてそれから1ヶ月後の8月末には円売り越しはほぼ消滅した。今回も同じペースでこの先も円売り越しの縮小が続くなら、8月末には円売り越しがほぼ消滅する見通しになる。

投機筋の円ポジションと米ドル/円の相関関係はこのところかなり高い(図表3参照)。この相関関係がこの先も続いた場合、円売り越しが8月末に消滅した場合は、米ドル/円は140円台前半まで一段安になる見通しだ。

2007年に6月末で円売り越し拡大がピークアウトし、7月以降急ピッチで縮小に向かったのは、7月後半から米国株が急落し、FRB(米連邦準備制度理事会)が9月に行ったこの局面での最初の利下げが一気に0.5%の大幅なものになったことを先取りした面が大きかったのではないか(図表4参照)。当時の米国株の急落は、「サブプライム・ショック」と呼ばれたものだった。

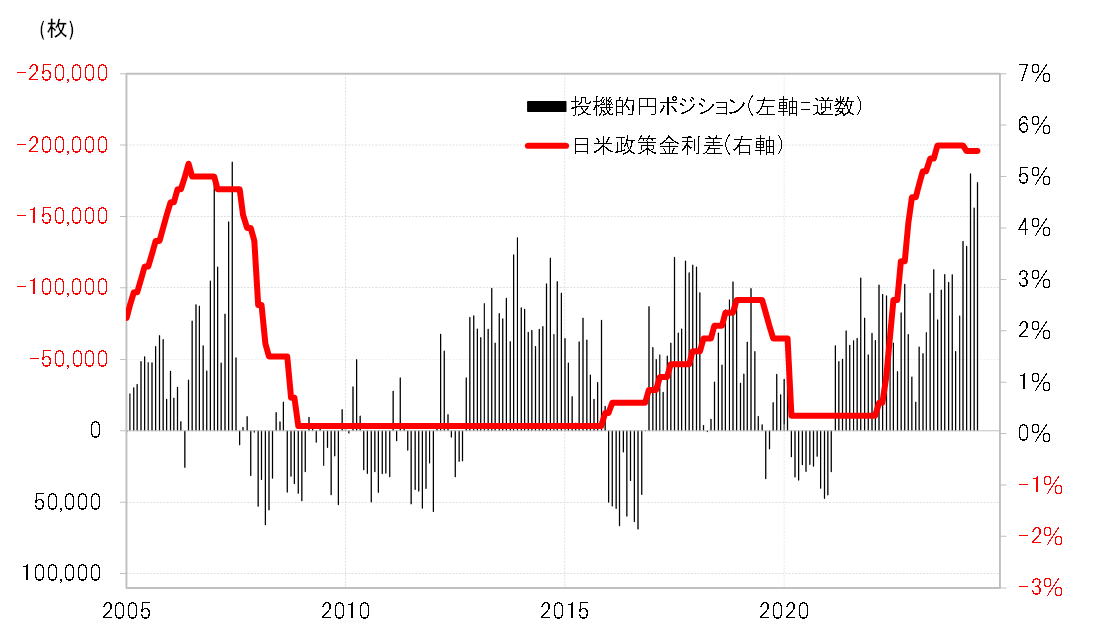

この2007年当時、投機筋の円売り越しが過去最高に拡大した最大の理由は、日米政策金利差米ドル優位・円劣位が5%以上と大幅だったことだろう(図表5参照)。そのような大幅な金利差米ドル優位・円劣位の縮小は、日銀の利上げでは限られ、米国の大幅かつ連続的利下げにより大きく進む見通しとなった。そうした中で、投機筋の米ドル買い・円売りは一気に消滅に向かったということだろう。

以上のように見ると、7月に見られた投機筋の円売り越し縮小ペースが8月も続き、8月末に消滅するかは、今回の場合もFRBは9月から利下げを始めるとの予想が増えているものの、株価の急落などにより、利下げ幅が0.5%以上に拡大することや、連続的利下げの可能性が高まるということが必要になるのではないか。