先週の動き:雇用統計悪化の兆しでレンジを切り上げたNY金、国内金価格は最高値更新

先週のニューヨーク金先物価格(NY金)は、独立記念日の翌日7月5日の取引で騰勢を強め、通常取引はレンジ上限を上抜ける2,397.70ドルで終了し、週足は58.10ドル、2.48%の上昇となった。終値ベースでは5月21日以来1ヶ月半ぶりの高値水準となる。7月2日発表の6月のISM(サプライマネジメント協会)非製造業景況指数が、2020年5月以来、4年1ヶ月ぶりの低水準となる48.8とマイナス圏に落ち込み、さらに7月5日発表の6月の雇用統計が米労働市場の軟化の兆しを示唆したことから、米連邦準備制度理事会(FRB)が9月に利下げに動くとの観測が高まった。この結果、10年債利回りが低下し金市場は買いを集めた。7月5日は独立記念日明けで翌日が土曜日ゆえに、NY金は薄商いが予想されたが、出来高は29万3254枚(1枚=100トロイオンス)と急増した。7月に入り前営業日までの1日当たりの出来高の平均は16万3344枚だった。それだけ雇用統計のインパクトが大きかったことを示し、金市場は9月利下げ転換を大きく織り込みにかかったことを表す。

なお、7月5日の出来高の規模は、6月7日(29万9270枚)以来の大きさだった。その際に金市場を揺るがしたのが同日に発表された5月米雇用統計の上振れだった。NY金は1日で65.90ドル安と、一気に2,400ドル近辺から水準を落とし、以降ここまで1ヶ月の大半を2,300ドル台前半の狭いレンジで推移してきたが、くしくも同じ指標でレンジを元に戻す状況が生まれようとしている。

先週コラムタイトルを「ニューヨーク金先物価格 再度レンジ切り上げ(2,350ドル超)にトライ」とし、前週に想定しながら達成できなかった同じレンジ2,325~2,385ドルを想定レンジとしたが、レンジは2,327.40~2,401.50ドルと上限をやや上振れることになった。レンジの切り上げを見込んだのは、このところの米国指標の鈍化傾向を読んでのものだった。

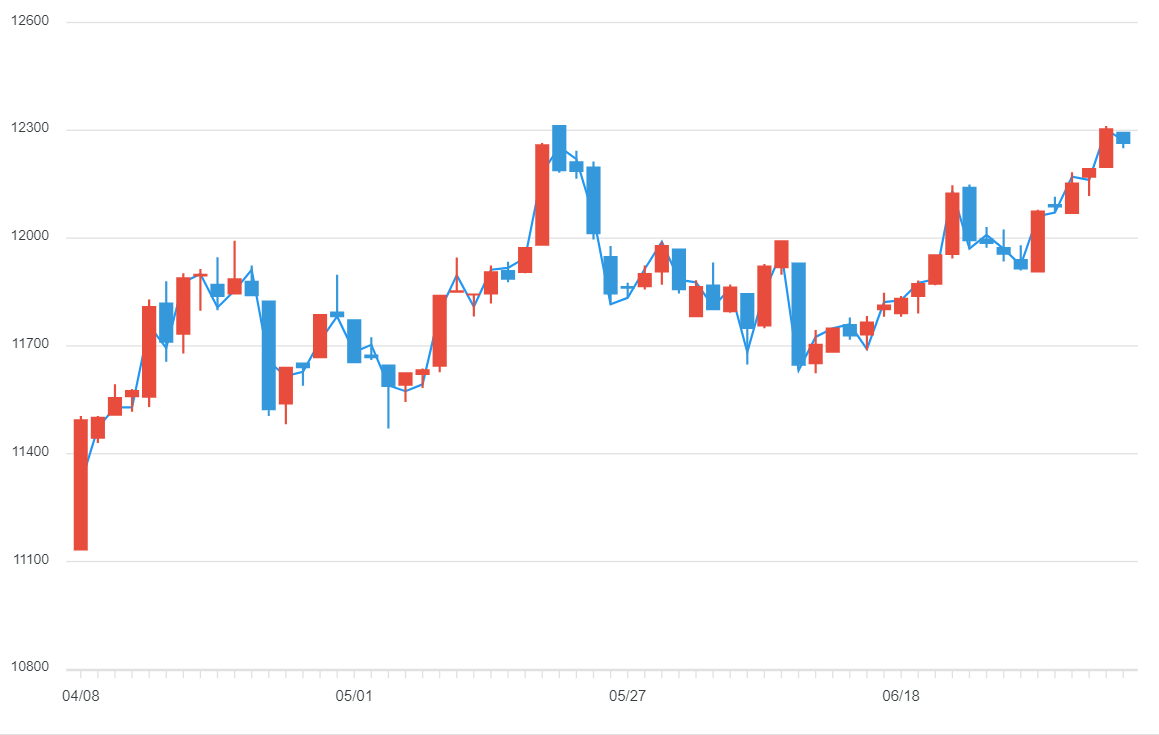

一方、米労働市場の減速を示唆した雇用統計を受け、先週の米ドル円相場は1円近く円高ドル安方向への動きとなった。7月3日には一時1ドル=162円台にまで迫ったものの、週末7月5日の引けは160.72円だった。先週の国内国内金価格は、円安時に一時1万2297円まで買われ、5月20日に付けていた取引時間中の過去最高値を更新したものの、終値ベースでは1万2250円と更新はならなかった。先週の国内金価格の週末終値は1万2248円、週足は182円、1.5%高となった。レンジは1万2022~1万2297円で、「過去最高値に接近の可能性あり」として1万1980~1万2250円とした想定レンジにほぼ沿ったものとなった。

パウエル議長も共通認識「リスクはインフレだけではない」

6月の米雇用統計は、雇用者の前月比増加数は予想を上回る20万6000人増となったものの、5月、4月分が下方修正され、合計で11万1000人減少となった。一方、失業率は0.1ポイント上昇し4.1%となった。2021年11月以来の高水準ではあるが、従来感覚ではまだまだ低いと言える。しかし、遅行指標ゆえに、FRBは上昇の継続性にかなり神経質になっているとみられる。背景には、FRB自体が高金利政策の長期化の弊害を懸念していることがある。「超」が付く低位安定ぶりを示してきた失業率だが、上がり始めると加速する可能性があることだ。

先週、当コラムでサンフランシスコ地区連銀デイリー総裁とクックFRB理事の発言について取り上げた。いずれも労働市場の減速に対し注意を払うべしというもので、「米労働市場は変曲点に近づいている」、「直面するリスクはインフレだけではない」としたデイリー総裁の発言を取り上げた。また、先週見通しの欄で注目として、7月2日にポルトガルのシントラで開催される欧州中銀主催のフォーラムのパネル討論に参加するパウエル議長の発言を挙げた。議長は、米国はインフレが鈍化するトレンドに復帰しているものの、利下げに着手する前に鈍化の「確信を持ちたい」と、従来の発言を繰り返した。その一方で、FRBの物価安定と雇用の最大化という2つの責務に対するリスクが「かなり均衡しつつある」として、雇用にも配慮の必要性があることをにじませ、2名の高官と同様の見方を示した。

7月5日発表の6月雇用統計は、その懸念の一端を示したものと言えるだろう。米労働市場は変曲点に差しかかっている。ゴールドのレンジ切り上げ要因でもある。

6月も増加がなかった中国の金準備

7月7日に中国人民銀行(中央銀行)が発表した6月末の外貨準備の内訳で、ゴールド保有量は前月末の約2,264トンと変化は見られなかった。これで2ヶ月連続買い増しが見られなかったことになる。2022年11月以来18ヶ月連続で金の保有量を増やし注目されたが、前回5月分で変化が見られず、NY金はその統計が判明したところで売られた経緯がある。見送りの背景は不明だ。ゴールドの高騰が続いており、積み増しを控えたとの指摘がある。このところ資本流出による人民元安も懸念されており、国内のゴールド購入熱を抑えたい思惑もあるのかもしれない。

今週の見通し:7月11日の6月米消費者物価指数(CPI)が最大の注目点、パウエル議長発言も 想定レンジNY金が2,375~2,430ドル、国内金価格が1万2200~1万2450円

今週は7月11日の6月米消費者物価指数(CPI)が最大の注目点となる。コア指数が前月比0.2%上昇と、前月と同率の伸びが予想されている。そうなれば、連続した2ヶ月の伸びとしては2023年8月以来最小とされ、NY金は2,400ドル台での価格展開に移行するとみられる。

今週はFRB高官の発言機会も多く、パウエル議長が7月9日に上院、10日に下院で議会証言に臨むほか、バー副議長やボウマン理事が講演する。失業率が市場予想より悪化した6月の米雇用統計などの経済指標を踏まえ、どのような内容になるのかが焦点となる。6月CPIの発表は、パウエル議長の証言の後になる。

以上を踏まえて、想定レンジを、NY金は2,375~2,430ドル、国内金価格は1万2200~1万2450円とし、NY金が想定レンジ上限を試す際に最高値をさらに更新するとみる。