4月末に過去最高規模に達した米ドル買い越し

ECB(欧州中央銀行)は、6月6日の理事会で利下げを決めるとみられている。過去の経験上は、ユーロ圏の政策転換は米国の後になることが多かった。今回は異例とも言えるFRB(米連邦準備制度理事会)より早いECBの利下げへの転換になる可能性が高まっている。

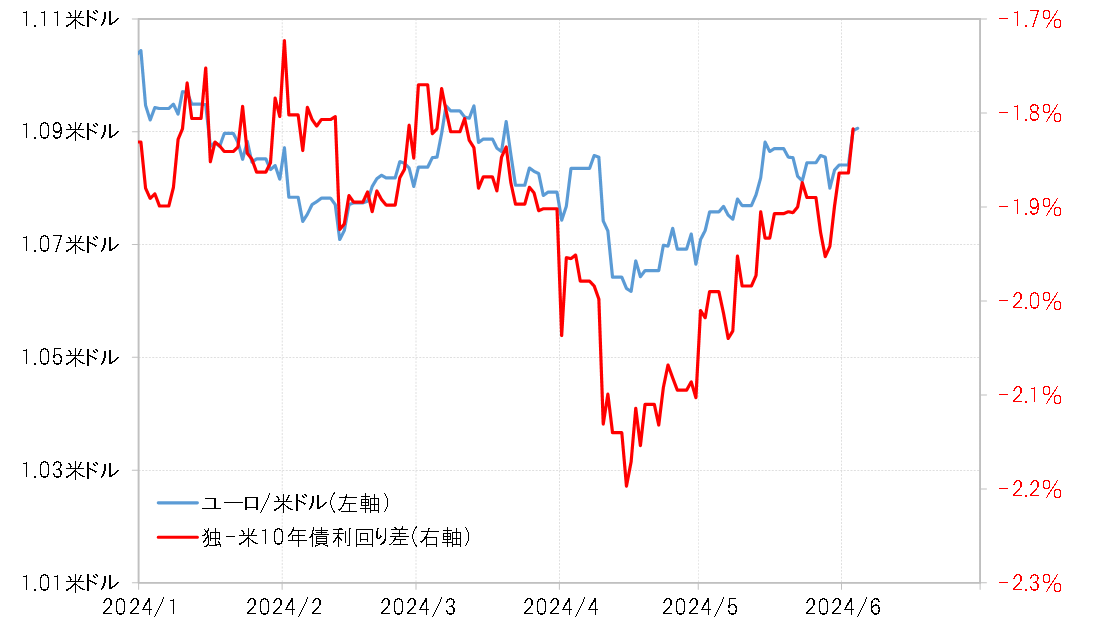

ところが、特に5月以降、米独金利差ユーロ劣位は縮小に向かい、その中で為替相場もユーロ高・米ドル安へ反転となった(図表1参照)。なぜ、ECBがFRBより早く利下げを開始する見通しとなっている中で、金利差ユーロ劣位縮小、ユーロ高・米ドル安となったのか。

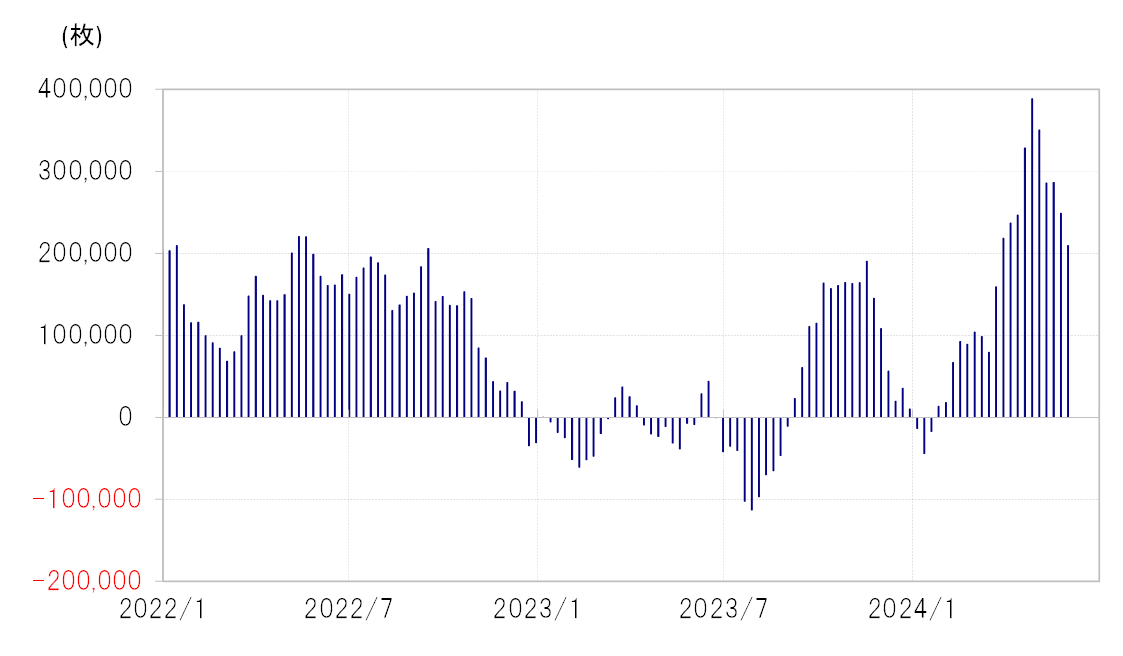

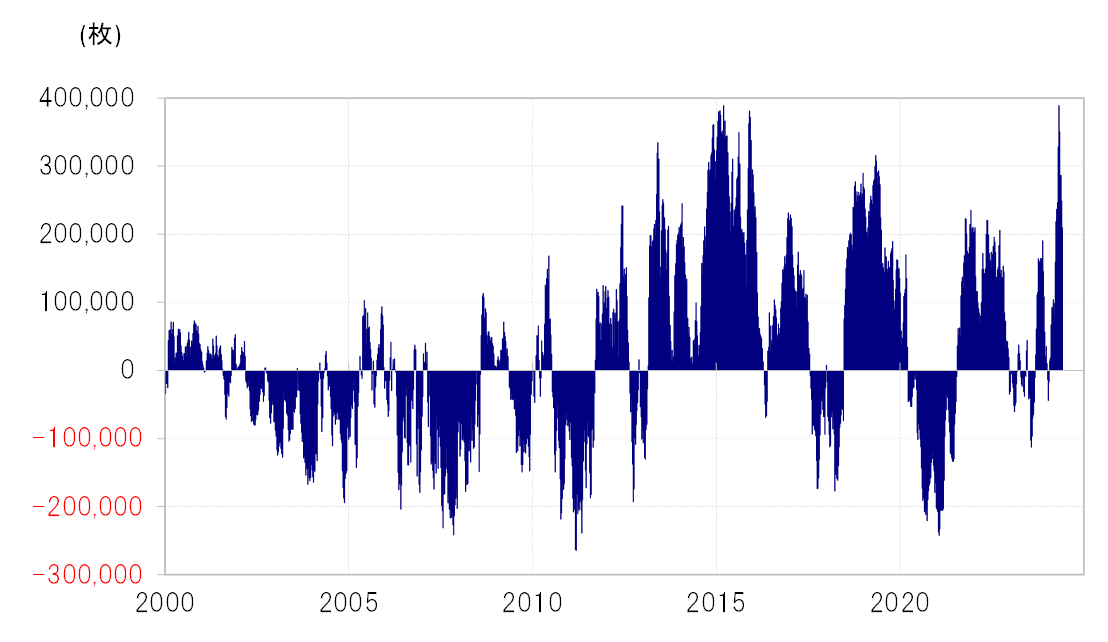

5月以降のユーロ高・米ドル安への反転を比較的うまく説明できそうなのは、米ドルのポジションだ。CFTC(米商品先物取引委員会)統計の投機筋のデータから、主要5通貨(円、ユーロ、英ポンド、スイスフラン、加ドル)で試算した米ドルのポジションを見ると、4月末で買い越し拡大が一巡していた(図表2参照)。しかもそれは、米ドル買い越しがほぼ過去最高規模に拡大したところでの一巡だった(図表3参照)。

米ドル買いは依然「行き過ぎ」水準

ユーロ圏が米国より早く利下げへ転換する可能性が高まったにもかかわらず、為替相場は5月以降むしろユーロ高・米ドル安に転換したのは、1つには、すでに米ドルが「買われ過ぎ」で、その修正が入りやすい影響があった可能性はありそうだ。

では、6月6日ECBの決定、そしてさらなる金融政策の見通しを受けて、ユーロ/米ドルはどう動くか。その手掛かりの1つは、これまで見てきたことからすると、米ドルのポジションになるだろう。

その米ドル・ポジションは、先週の段階で20万枚の買い越しだったが、これは一時より縮小したものの、経験的には米ドル買いの「行き過ぎ」懸念がなお強い水準にあることを示しており、その意味では、さらなる米ドル買い・ユーロ売り余力は限られそうだ。以上からすると、ECB会合の結果の如何にかかわらず、それを受けたユーロ安・米ドル高の反応には自ずと限度があるのではないか。