焦点は投機の円売りvs介入

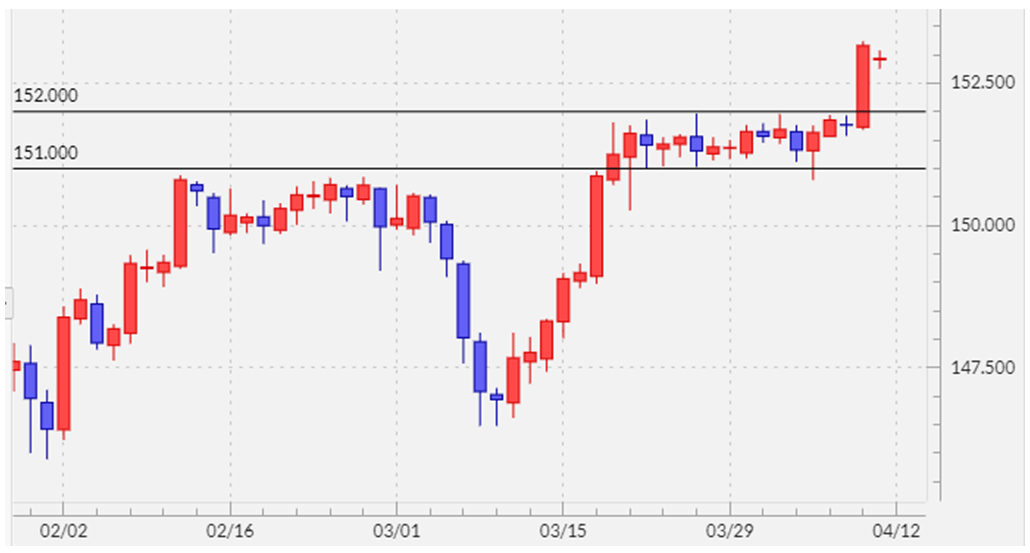

米ドル/円は約3週間も151~152円というわずか1円のレンジ内での小動きが続いてきた(図表1参照)。基本的に小動きが長く続くほどエネルギーが溜まり、その小動きを抜けると溜まったエネルギーの発散により一方向へ大きく動きやすくなる。このため今回の場合なら、この間のレンジの上限、152円にサポートされて次の大台の155円を目指す動きになってもおかしくないだろう。

米ドル/円155円への動きを回避すべく為替市場介入が実現か

ただ、通貨当局は、最近にかけて円安に対する強い懸念を繰り返してきた。その意味では、米ドル/円が155円に向かう動きを回避するべく、2022年10月以来の米ドル売り・円買いの為替市場介入が実現する可能性が高いのではないか。

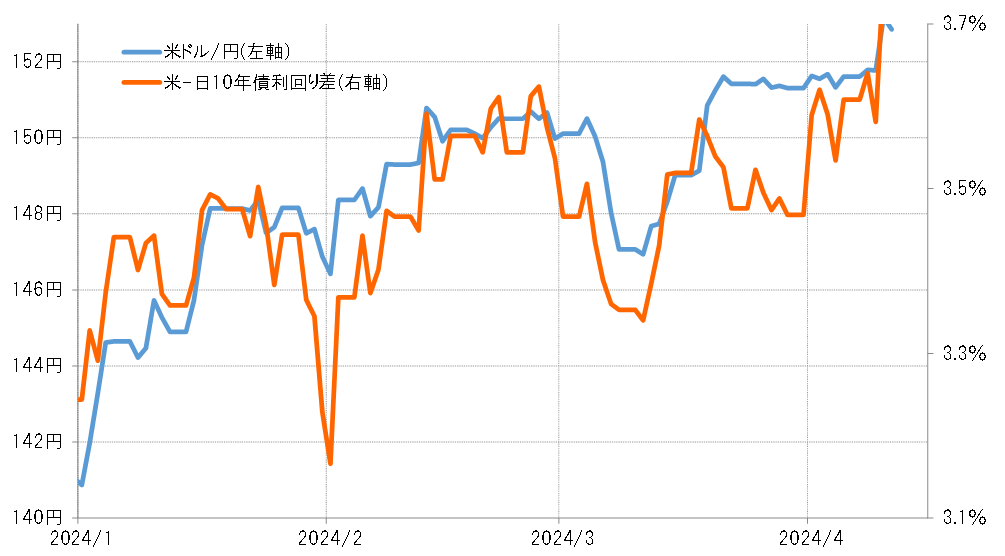

4月10日、米ドル/円がこの間の高値を更新した動きは、予想より強い米3月CPI(消費者物価指数)の結果を受けて米金利が大きく上昇し、日米金利差米ドル優位拡大に沿ったものだった(図表2参照)。そうした中で市場介入に出動した場合、介入の判断がいかにも米ドル高値更新を受けたものとの印象が強くなりかねなかった。それは、当局が常に繰り返してきた「特定の水準を念頭に置いていない」との説明と辻褄が合わず、介入を見送った側面もあったのではないか。

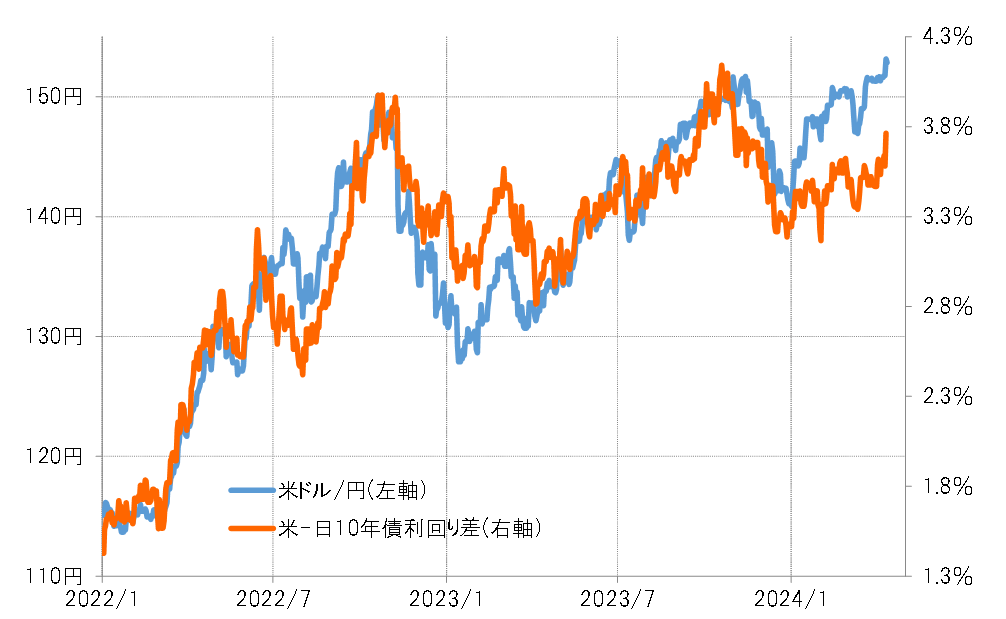

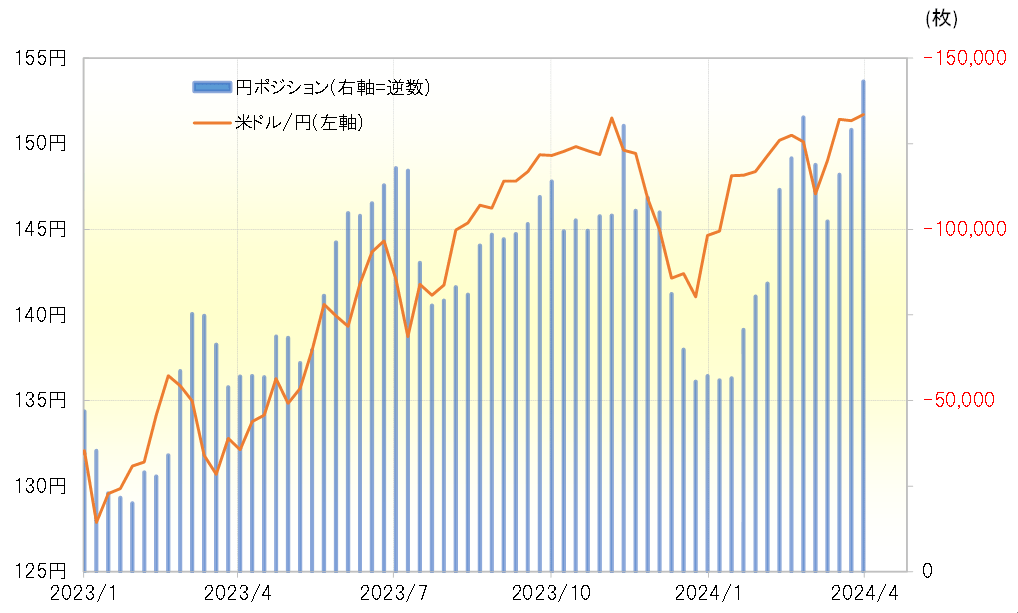

2023年までの日米金利差との関係から見ると、最近にかけて150円を大きく米ドル/円が上回っている動きは「行き過ぎ」だろう(図表3参照)。そうした金利差で説明できる範囲を超えた米ドル高・円安のリード役が投機的米ドル買い・円売りの拡大(図表4参照)。このため、米ドル高・円安がさらに広がるか、米ドル安・円高に戻るかは、目先的には投機の米ドル買い・円売りが続くかどうかが最大の焦点になるのではないか。

120日MAの動向にも注目

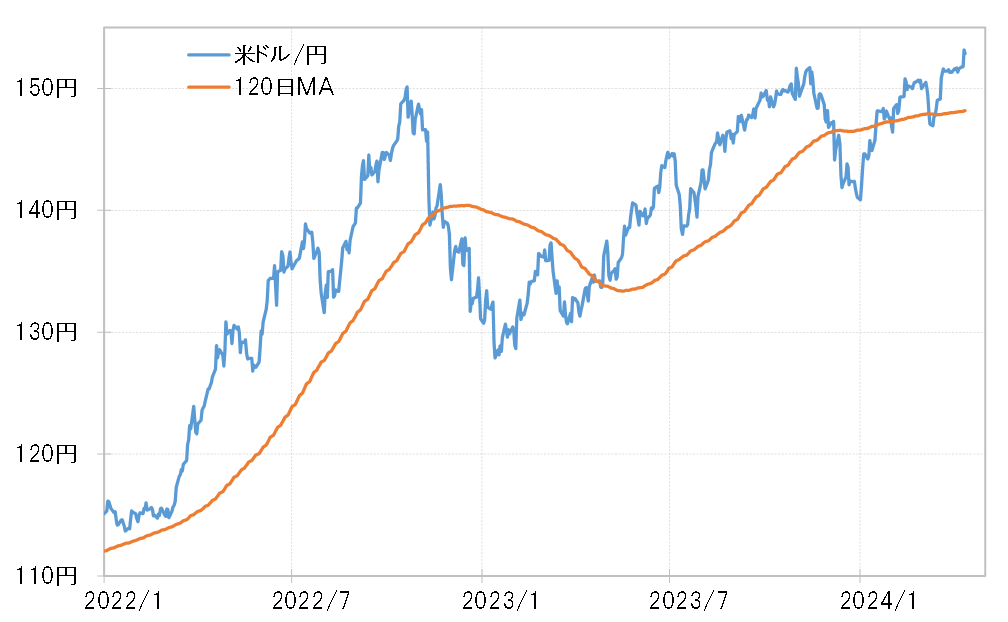

投機筋の代表格であるヘッジファンドは、過去半年の平均値、120日MA(移動平均線)が売買転換点の目安になってきた。その意味では、120日MAを米ドル/円が上回っている限りは基本的に米ドル買いが続く可能性がある。逆に、120日MAを米ドル/円が下回る見通しになると、すでに大きく米ドル買い・円売りに傾斜しているポジションの手仕舞いを本格化させる可能性が高くなる。そんな120日MAは足元で148円程度だ(図表5参照)。

以上のように見ると、米ドル高・円安がどこまで続くかは、円安阻止介入との攻防の中で投機の米ドル買い・円売りがどこまで続くかが焦点となるだろう。米ドル高・円安が一段落し、米ドル安・円高へ大きく戻すためには、120日MAの148円を割れて投機の米ドル買い・円売りが撤退を本格化させるようになるかが焦点ということではないか。