先週の振り返り=一時146円近くまで米ドル急反発

米ドル/円急反発の主因は米金利の上昇

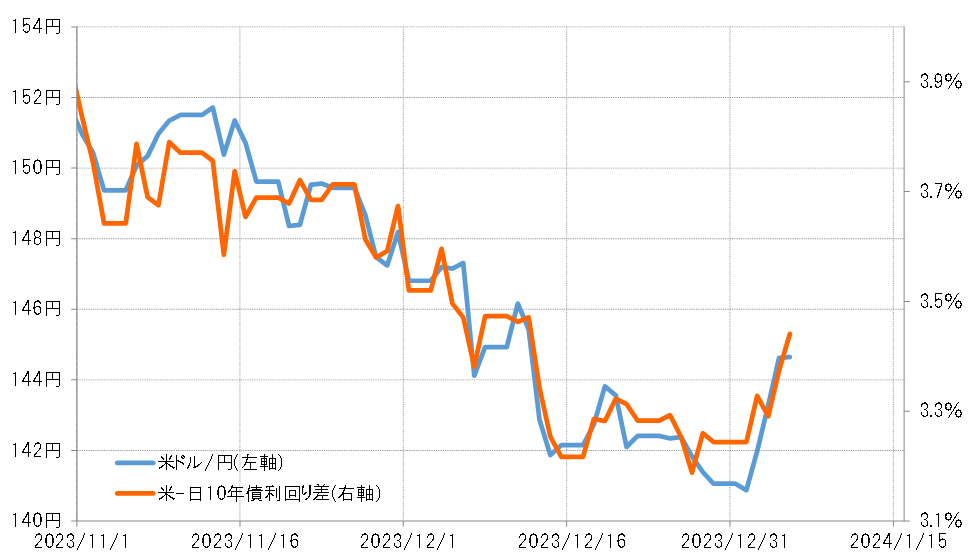

2024年最初の取引となった先週の米ドル/円は141円程度から一時は146円突破寸前まで急反発となりました(図表1参照)。この動きは基本的には日米金利差米ドル優位拡大に沿ったものでした(図表2参照)。

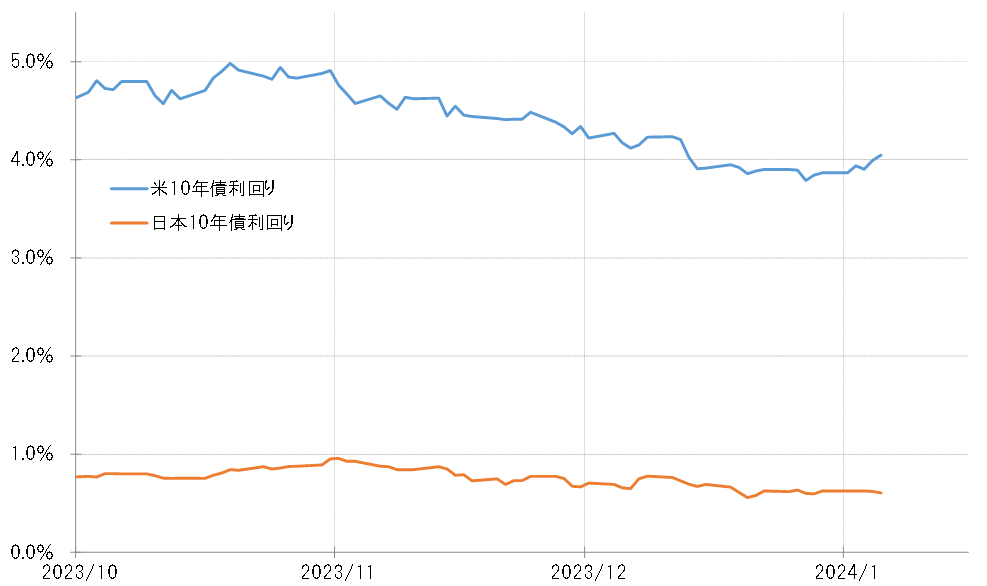

この金利差拡大について、一部では能登半島地震の影響などにより、日銀のマイナス金利解除が遅れる懸念が出てきたためではないかとの見方もありました。ただ、先週の日本の10年債利回りはほぼ横這いでした。その中で日米金利差米ドル優位が比較的大きく拡大したのは、やはり米金利が大きく上昇したことが主因だったでしょう(図表3参照)。では、米金利は先週なぜ大きく上昇したのでしょうか。

米10年債利回りは、過去2ヶ月余りの間に5%から一時は3.8%割れとなるなど1%以上の大幅な低下となりました。これは、2023年7月から9月期に実質GDPが前期比年率で5%近い異例の高い伸びとなったところから、さすがに景気が減速に向かうとの見方によるものだったのでしょう。

ただこれまでのところ、米景気が急減速しているというほどの「証拠」が確認されるまでには至っていません。例えば、上述の2023年7月から9月期の異例の高成長を見事予想的中させたとして注目されたアトランタ連銀の経済予測モデルであるGDPナウの10月から12月期GDP予想は、1月3日更新の最新分で2.5%となっています。これではあくまで「緩やかな減速」という評価ではないでしょうか。

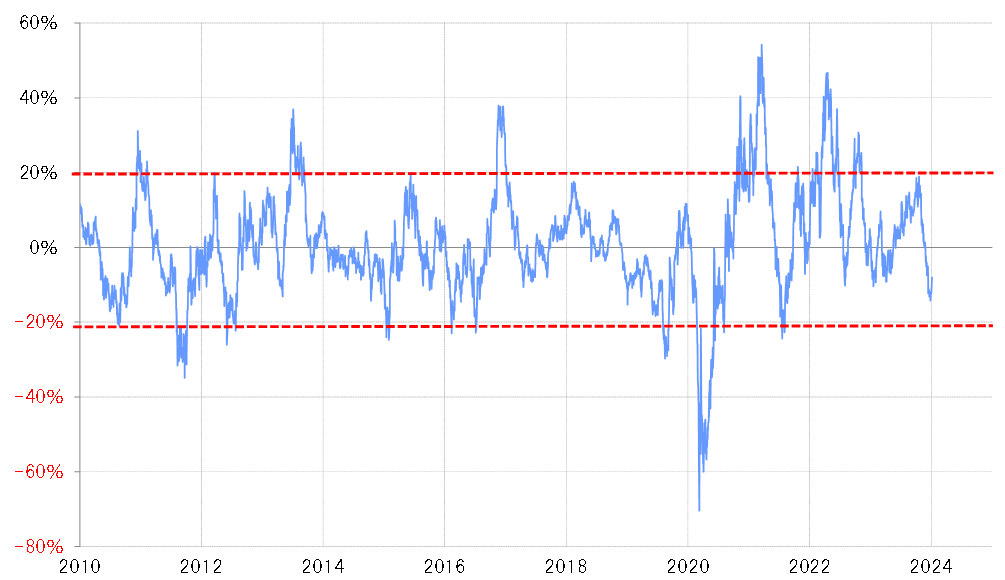

一方で、過去2ヶ月余りで1%以上と大幅な金利低下となったことから、テクニカルには金利の「下がり過ぎ」懸念も浮上し始めていました。米10年債利回りの90日MA(移動平均線)かい離率は、一時は短期的な「下がり過ぎ」の目安であるマイナス20%近くまで拡大しました(図表4参照)。

以上のように見ると、米景気の急減速を見込んで短期的に「下がり過ぎ」気味になっていた米金利が、急減速の「証拠」が確認されない中で行き過ぎの修正により上昇したというのが先週の動きだったのではないでしょうか。ではこの米金利上昇、それに連れた米ドル/円の上昇はこの先どこまで続くことになるのでしょうか。

米金利上昇・米ドル/円上昇の行方は?

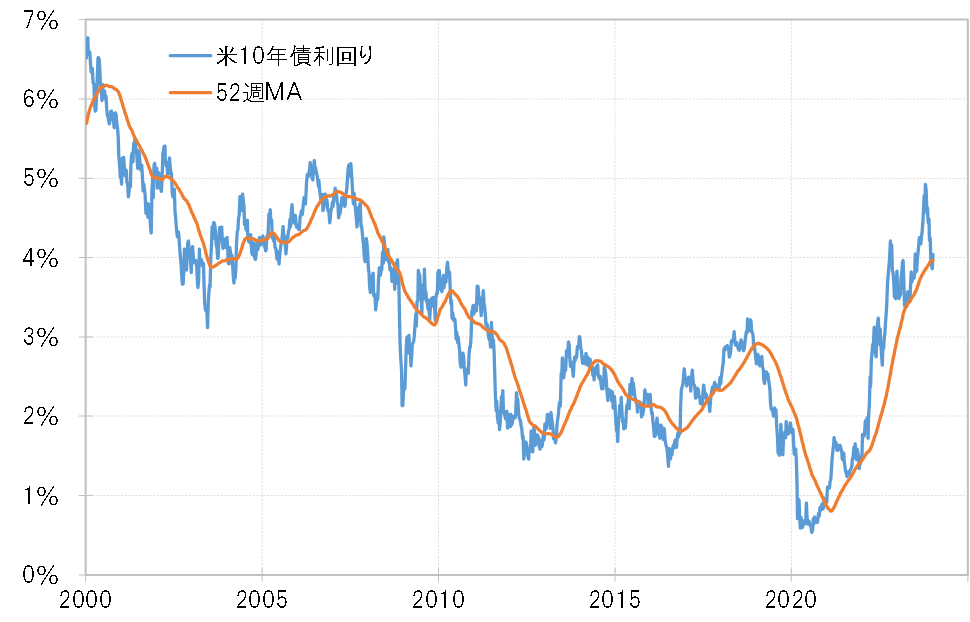

米10年債利回りは、先々週まで3週連続で52週MAを下回りました(図表5参照)。これは、2020年3月の「コロナ・ショック」の後から展開してきた米10年債利回りの上昇トレンドの中で最も長く52週MAを下回ったことになります。

52週間とは1年のことですが、過去1年の平均値を長く、大きく割り込む金利の低下は、経験的には一時的なものではなく継続的なもの、つまり金利低下トレンドが展開している可能性を示すものです。そして、金利低下トレンドが展開している場合、それと逆行する一時的な金利上昇は、52週MAを大きく、長く上回らない程度にとどまる可能性が高くなります。この場合の「大きく」とは最大で5%程度、「長く」とは最長で1ヶ月程度が1つの目安です。

米10年債利回りは、先週4週間ぶりに足元で3.96%程度の52週MAを上回りました。ただ、仮に米金利低下トレンドが展開しているなら、「3.96×1.05≒4.15%」という計算から最大でも米10年債利回り上昇は4.1%台までにとどまり、最長でも2月までには52週MA以下に米10年債利回りは低下に向かうという見通しになります。

米金利の動きが、米ドル/円反発の最大の目安とするなら、米ドル/円反発は最長でも1ヶ月以内に終わる、別な言い方をするとこの1月の米ドル高・円安は米金利との関係からすると年内の限られた動きの1つという可能性もあるでしょう。

ここまでの見方は、あくまで米金利がすでに低下トレンドへ転換したことが前提になっています。その意味では米金利は実はまだ上昇トレンドが続いており、一時10年債利回りが3.8%割れまで低下した動きこそがむしろ一時的なものだったとなると、「米金利上昇=米ドル高・円安」の見通しは大きく変わることになります。今後の米ドル/円の行方を考える上では、米金利上昇の見極めが重要な鍵になることだけは間違いなさそうです。

今週の注目点=米インフレ指標発表の米金利への影響

CPI、PPIが予想通り上昇すれば金利上昇を後押しする可能性も

米金利の動向を考える上では、もちろん米経済指標発表を通じた米景気のチェックが基本になります。その中で今週の焦点になりそうなのはCPI(消費者物価指数)、PPI(生産者物価指数)といった米インフレ指標の発表です。主な予想は以下の通りですが、総合指数はCPI、PPIとも前回より上昇するとの見方になっており、予想通りとなった場合はさらなる金利上昇を後押しする可能性には要注意でしょう。

1月11日:12月CPI総合=前回3.1%、予想3.3%

同コア=前回4.0%、予想3.8%

1月12日:12月PPI総合=前回0.9%、予想1.4%

同コア=前回2.0%、予想2.0%

以上を整理すると、これまでのところ、すでに米金利が低下トレンドに転換しており、これを受けて米ドル/円も下落トレンドに転換している可能性が高いのではないかと考えています。そうであれば「米金利上昇=米ドル高・円安」はあくまで一時的ものであり、この1月はその限界を確認する時間帯ではないでしょうか。

米ドル/円の先週の最大値幅も約5円もの大幅なものとなるなど、値動きの大きい、ボラティリティの高い相場が続いています。このため、今週の予想も142円から147円といったワイドなレンジで想定したいと思います。