昨今の日本株や米国株の好調さを受けて、これまでに投資した金額が増えているという人も多いかもしれません。もちろん良いことではありますが、気をつけたい点もあります。今回は、資産が増えている時こそ改めて考えたい「長期目線」の運用について、4つのポイントを軸に考えていきましょう。

1.安全資産と投資資金の比率を意識する

投資をする際、最大損失額などを考慮して投資に回しても良いお金を決めている人が多いと思います。ところが、上昇相場の時は「もっと投資したい」という気持ちが強くなり、預金など安全資産においてあったお金を投資に回してしまう人もでてきます。

しかし、投資比率をむやみに上げるのは慎重にしましょう。安全資産(元本保証の預金など)と投資に充てるお金の比率は意識しておきたいものです。

例えば、保有する金融資産のうち、安全資産を5割、投資資金を5割と決めていたとします。運用しているうちに、株価などが上昇して投資資金の割合が増え、結果的に安全資産4割、投資資金6割になりました。その場合、例えば投資信託などに投資していた分を一部売り、預金などの比率を増やして調整を行いましょう(積み立て投資をしている場合には積立額を減らすといった調整も可)。

通常「リバランス」というと、投資している資産の中だけで行うイメージが強いですが、「安全資産」と「投資している資産」の比率もしっかりみておきたいものです。そのように調整をすることで、結果的に上がったリスク資産を一部利益確定することができますし、逆に安い時にはリスク資産を購入していくことができます。

2.自分に合ったポートフォリオを決め、淡々と投資継続

急上昇している地域や資産があると魅力的に映るものです。そこで、従来の資産配分を無視して、例えば「日本株を買ってしまおう」といったことを行う人もいます。しかし、それではリスクの取り過ぎを招きます。

「次はどこの株価が上がるだろう」「もっと上がるのはどの地域・資産だろう」と、ピンポイントで(一部の地域や資産を)選んで集中投資する方法は、長期の資産形成が目的であればおすすめしません。

自分なりの相場観で「今はこの地域・資産を買いたい」と思う場合は、あくまでも「サテライト」的な位置付けとして、投資資金全体の中で一定の比率に抑えることを心掛けてください。

3.リスク管理を徹底する

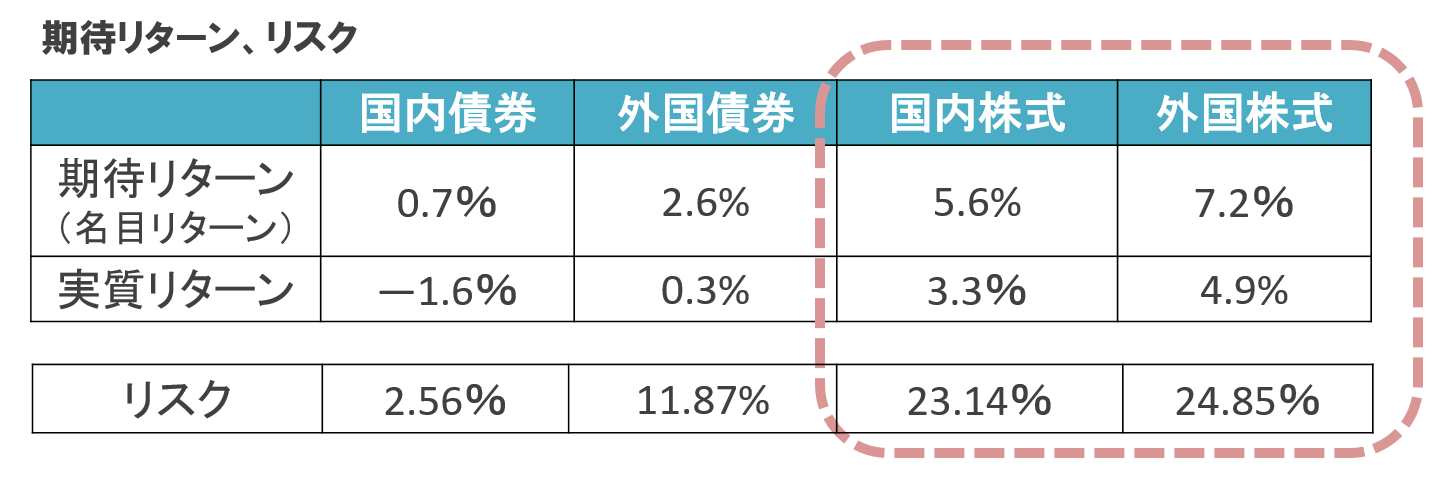

投資において、リターンを事前に予測することはできません。例えば、公的年金や企業年金などの運用を行う機関は「期待リターン」を公表しています(図1にGPIFの例を示しました)。ただ、その数値はバラバラです。

※ 実質的なリターンは名目リターン-名目賃金上昇率(2.3%)

また、同じ資産クラスや、複数の資産の組み合わせをみても、運用する時期や期間によってリターンにはかなりの差があります。つまり、事前に「このくらい」とはっきり分かるわけではないのです。

「いかにお金を増やすか」を考える前に、まずは「コストを抑えること」、そして、「分散投資を行うことでリスク管理を徹底すること」を心掛けたいものです。

ただし、分散といっても、同じ方向に動く資産ばかりを持っていても意味がありません。ある投資家の方が「今のような上昇相場で(運用資産の中で)下がっている資産があるとホッとする」と言っていましたが、一理あります。それは、ほとんどの資産が下がった時にも反対に動く(この場合は上がる)資産を持っているということです。

4.金融資産全体で考える

資産運用は、金融資産全体で考えることが大事です。確定拠出年金(企業型確定拠出年金やiDeCo)、NISAの中だけで分散していてもあまり意味はありません。金融資産全体で考えた上で、期待リターンの高いものを非課税で運用できる口座に割り振ります。

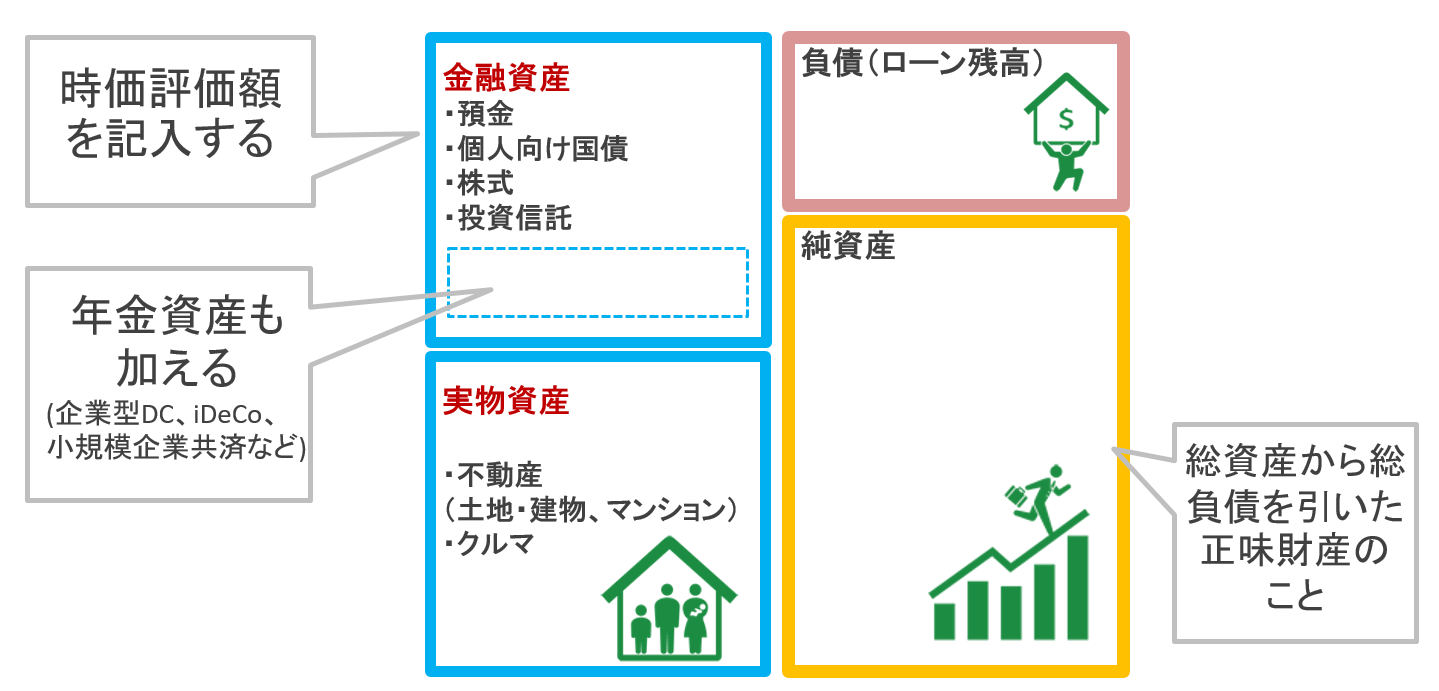

全体を俯瞰するにはバランスシートを作成すると良いでしょう(図2)。エクセルなどを使って自分で作成しても良いですが、今は家計簿アプリで簡単に作成することもできます。バランスシートを作成することで「期待リターンの高い資産・商品を非課税で運用できる制度(DCやNISA)で運用しているか」「万一に備えるための預貯金の額は十分か」などを確認することができます。

また、バランスシートを定点観測することで、住宅ローンの返済で負債が圧縮されていくことや、短期的には大きく変動することがあってもコツコツ金融資産が積み上がっていく様子がみてとれます。これは励みになるはずです(金融資産以外にも、健康や交友関係、趣味などバランス良く資産を積み上げていくことも大切な視点です)。

いずれにせよ、相場が良くなって「今」利益がでていたとしても、それはあくまでも「今」の話です。「長期分散投資」は長期の話であり、資産分散の話でもあるため、リタイアまでまだまだ続きます(もっと言うと、リタイア後も一部を運用しながら取り崩す場合にはリタイア後も運用は続きます)。

長期的な目標を立て、リスクを考えた上で、資産配分を考えて、商品を選んで「分散投資」を行う。このような基本を押さえた上で、その後はゆったりと構え、日常生活の中に投資を取り入れてうまく付き合っていくというスタンスが大事です。